Cél és valóság: Az MNB monetáris politika kudarcai

Hosszú évek óta képviselem azt az álláspontot, hogy a külső számlák stabilitásának megteremtése és megőrzése minden egyéb, vagyis az államháztartási, az üzleti, valamint a háztartási szektor egyedi egyensúlyához képest messze elsődleges. Tehát, teljesen mindegy, hogy a belföldi egyensúlyt melyik szereplő csoport, az állam, a vállalatok, a lakosság vagy ezek összességének egyensúlyhiánya, beruházás/megtakarítási egyensúlyának felbomlása idézi elő. A nap végén a folyamatot a külső fizetési, eladósodási korlát fogja megállítani, sokszor drámai következményekkel. A külső egyensúly alapvető fontosságának 2008 előtti veszélyes elhanyagolása belesimult az uralkodó, de ettől még téves nemzetközi főáramba. A 2008 után megvalósult radikális külső egyensúlyi kiigazítás mindenképpen örvendetes. Annak ellenére is, hogy a külső számlákon látható fordulatot a belföldi kereslet, mindenekelőtt a magánberuházások egészségtelenül alacsony szintje és a reáljövedelmek lassú felépülése eredményezi.

De akkor vajon mi a probléma? Csupán az, hogy az önfinanszírozási programnak - tehát a külső adósság belföldi adósságra konvertálásának a szándéka - nincs sok köze hazánk nemzetközi sérülékenysége csökkenéséhez, sőt. A külső egyensúly látványos javulása, a nettó nemzetközi eladósodás esése főként a folyó fizetési mérleg évek óta tapasztalt és növekvő többletének, az EU bőkezű támogatásának, a külföldön dolgozók emelkedő hazautalásának, valamint a csordogáló működő tőkebefektetéseknek az eredménye.

De ezen túlmenően az MNB-nek az a feltételezése, hogy a bankok által nála szabadon elhelyezett betét/likviditás önmagában is kockázatot hordoz, teljességgel szembe megy az általa is sikeresnek deklarált, lassan három éve meghirdetett NHP-val. Az NHP egyébként valóban helyes kezdeményezés. Jó lett volna ehhez hasonló programot már évekkel korábban elindítani. Még eredményesebb lehetne a program a gazdaság, a hitelezés élénkítésében, kevésbé lenne piaczavaró, ha szektorsemleges lenne, főként új és beruházási hitelt finanszírozna. Kiterjedne minden gazdasági szereplőre, így a lakáshitelezésre, használt és új lakás vásárlására, építésére is. Sokkal szélesebb, átfogóbb piacélénkítő hatása lenne, kevesebb bürokráciát igényelne és költségvetési szempontból is mérhetetlenül olcsóbb volna a CSOK-nál. Az NHP fix kamatozása sem a lehető legszerencsésebb választás. Általánosan azért, mert ha az infláció visszaáll az MNB által szándékolt szintre, akkor valószínűleg előbb vagy utóbb az irányadó kamat is követni fogja azt. Így a jegybank és ezen keresztül az adófizetők egyoldalú kamatkockázatot futnak. A jelenlegi kedvezőtlenül alacsony inflációs környezetben pedig változó kamatok esetén akár negatív is lehetne az aktuális hitelkamat.

Az NHP-t egyszerre sikerként elkönyvelni és a bankrendszer szabad likviditásának csökkentését kiemelt célként kezelni, nos ez egyszerűen ellentmond egymásnak. Amikor az MNB a gazdaság, a hitelezés élénkítése érdekében nagyjából nettó 1600 milliárd forint hitelt teremt, akkor egyúttal ugyanekkora összeggel emeli a jegybankpénz tömegét, azaz szabad likviditást teremt. A hitelnyújtás egyben pénzteremtés. Nem véletlenül ugrott egy ponton 3500 milliárd forintról 5000 milliárd forint fölé a kereskedelmi bankok MNB-vel szembeni követelése, szabad likviditása. A jegybanki hitelnyújtás pillanatában pontosan annyival nő a bankok követelése az MNB-vel szemben, amennyivel nő az MNB követelése a hitelt felvevő, azt kiközvetítő bankokkal szemben. Ez csupán egy egyszerű mérlegazonosság. Ebből viszont egyértelműen az következik, hogy nem lehet sikernek beállítani az NHP-t, és egyúttal harcolni a szabad banki likviditás csökkentéséért. Bármennyire is szeretünk harcolni, ha szeretem az egyik oldalát az NHP-nak, akkor meg kell békélni a másikkal is, vagyis annak számviteli, illetve monetáris következményeivel.

Ennél a nyilvánvaló ellentmondásnál azonban jóval nagyobb a gyakorlati jelentősége annak, amikor az MNB az önfinanszírozás ösztönzésére, a kamatcsere (swap) program megindításával igyekszik a bankok szabad likviditását átterelni az állampapírok piacára. A monetáris politika ezzel hazánk külső sérülékenységét véli csökkenteni.

Először, ha a bankok a szabad jegybanki likviditásuk terhére hazai szereplőtől vásárolnak államkötvényt, akkor sem a bankrendszernek az MNB-nél elhelyezett szabad likviditása, sem az MNB mérlege nem feltétlenül változik. (Az összefüggést érdemben az sem változtatja meg, ha az államkötvényt a bankok elsődleges kibocsátásban veszik meg.) Pestiesen szólva, ekkor pénz az ablakban.

Másodszor, a kívánt cél eléréséhez külföldi (nem rezidens) tulajdonostól kell állampapírt vásárolni. Alapvetően azért, mert az MNB által teremtett jegybankpénz természeténél fogva csak úgy szűnhet meg, ahogy keletkezett. Vagyis jegybanki hitelnyújtás/hitel-visszafizetés és/vagy devizavásárlás/devizaeladás révén. A magyarországi bankok azonban csak akkor tudnak a külföldi szereplőktől magyar papírhoz jutni, ha azok le akarják építeni portfóliójukat. (Ezt az összefüggést sem zavarja, ha a hazai pénzintézetek nem közvetlenül a külföldi szereplőktől vásárolnak kötvényt, hanem elsődleges kibocsátásból. Ekkor kvázi a lejárt, külföldiek által meg nem újított államkötvények keresletét pótolják.) De ez abban az esetben következik be, ha a hazai kamat- és hozamgörbe már kezd kevéssé vonzó lenni. Azaz a hozamok elmaradnak a piac elvárásától, nem fedezik a vélt vagy/és valós ország- és/vagy árfolyamkockázatot, illetve ha máshol jobb a kockázatok és a megtérülések aránya, vagyis vonzóbb befektetési lehetőségek adódnak. Ez a helyzet eleve nem tűnik túl kedvezőnek. De ebben a második helyzetben is csupán akkor csökken a jegybankpénz, a szabad likviditás, ha a külföldi szereplő nem pusztán csak eladja a magyar állampapírt, hanem ha az érte kapott forintból devizát vásárol, s ezt ki is viszi az országból. Ezt a jelenséget viszont így együtt tőkekivonásnak hívják. Talán ez sem feltétlenül siker.

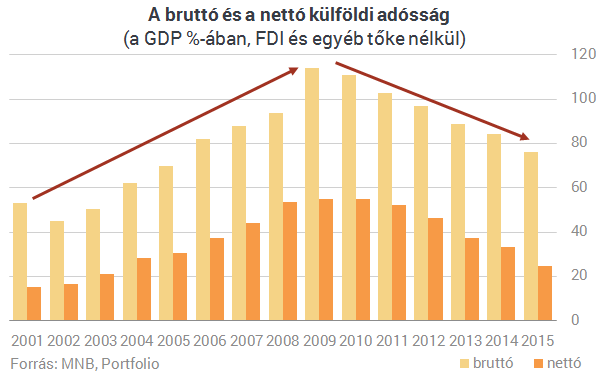

Az ügylet révén - érvelhet az MNB - kétségkívül mérséklődik hazánk külföldi adóssága. A baj az, hogy csupán a bruttó és nem a nettó külföldi adóssága. A jegybankpénz, illetve a szabad likviditás csökkenésének ugyanis előfeltétele a devizavásárlás. Ez utóbbi viszont apasztja a magyar szereplők devizakövetelését. Ami egyenlő azzal, hogy a nettó külföldi adósság változatlan marad. (Bruttó adósság mínusz devizatartalék/követelés egyenlő nettó adósság.) A bruttó külföldi tartozás csökkenésével áll tehát szemben a devizatartalék/követelés megcsappanása. A külső sérülékenység értékelésekor viszont - ha kellően magas és likvid a devizatartalék szint - a nettó devizaadósság mértéke az irányadó. Ha a nettó külső adósság nem csökken, akkor a sérülékenység sem változhat. Ezen az sem változtat, hogy az államadóssághoz hasonlóan nagyon sokszor és hibásan a bruttó számokra összpontosítják figyelmüket az elemzők. Tehát az önfinanszírozási program elsődleges célja, amit az MNB a kamatcsere-programon keresztül ösztönöz, és amelynek kamatkockázatát maga vállalja, nyilvánvalóan nem teljesül.

De ennél még tovább is lehet menni. Megkockáztatható, hogy egy későbbi szakaszban, a kisebb bruttó külföldi tartozással szemben álló kisebb devizatartalék akár korlátozhatja is a monetáris politika mozgásterét, növelve a külső sérülékenységet. Akár egy ma még nem látható külső vagy belső sokk esetén kialakuló krízisben, a most már hazai kezekben lévő kötvények tulajdonosai dönthetnek úgy, hogy kötvényeiket eladják, repózzák és devizára konvertálják. Hiba volna elfeledkezni arról, hogy 1997 óta a forint a tőkemérlegre vonatkozóan is teljesen konvertibilis. Ezért nincs kínai fal a forint és a külföldi fizetőeszközök között. Általában elsődleges fontosságú a devizában történő fizetőképesség mindenekfeletti biztosítása. De ne higgye senki, hogy a külföldtől való paranoiás félelem mindentől megvéd. Kritikus helyzetben egyáltalán nem garantált, hogy a belföldi pénztulajdonosok szignifikánsan eltérően viselkednének a külföldiektől. (Nem véletlen, hogy a cseh jegybank már 50 milliárd euró feletti devizatartalékot jegyez, annak minden előnyével és hátrányával.)

Ehhez szorosan kapcsolódik az az önfinanszírozási program melletti érv, amely szerint stabilabb finanszírozási keretet teremt az, ha a magyar eszközök, állampapírok helyi szereplők kezében összpontosulnak. Az előzőeket nem ismételve, nehezen igazolható, hogy válsághelyzetben, különösen a külföldi tulajdonú intézetek magatartása markánsan eltérne a hazaitól. A globális pénzügyi válság ugyanakkor arra is felhívja a figyelmet, hogy nem kockázatmentes, ha a bankok jelentős mennyiségű állampapírt tartanak. Az eurózóna periféria országainak válsága rámutat a bankszektor és a szuverén adósság között, válsághelyzetben fennálló negatív visszacsatolásra.

Az önfinanszírozást a jegybank az inflációs cél eléréséhez is hasznosnak tekinti, hiszen ezzel monetáris lazítást hajt végre. Bár a monetáris lazításnak számos egyéb eszköze is rendelkezésre állna, nem állítható, hogy ez különösebben eredményes lett volna. Noha ellenkező előjellel, de az elmúlt tizenöt évhez hasonlóan a jegybank az inflációs célja közelébe sem került.

- A monetáris politika céljai és lehetőségei.

- Az első szakasz: 2001-től a 2006-os fordulatig.

- A második szakasz: a 2006-os fordulattól a válság kitöréséig.

- Harmadik szakasz: a válságtól 2013- ig.

- Negyedik szakasz I.: az új ciklus inflációs rekordja.

- Negyedik szakasz II.: külső sérülékenység és monetáris politika.

- Negyedik szakasz III.: nyereség és árfolyam-politika.

Fontos delegációval tárgyalt a 4iG, kiemelkedő területekről tárgyaltak

Fókuszban a védelmi és haderőfejlesztési technológiák.

Monumentális támadásra készül Moszkva, hatalmas kudarcba fulladt az orosz invázió – Ukrajnai háborús híreink pénteken

Cikkünk folyamatosan frissül.

Váratlan fordulat jöhet Ukrajnában: sokkal messzebb kerülhet a béke Washington húzása után

Az amerikai külügyminiszter nyilatkozott.

Sportlovat venni befektetésnek? Sokan megbánják, hogy belevágtak

Mutatjuk a lehetőségeket és a buktatókat.

Nagy a baj: újabb vármegyében bukkant fel a veszélyes vírus

A hatóságok azonnal intézkedtek.

Kiderült, mennyit költött a magyar állam eddig az akkumulátorgyártásra

Szijjártó Péter beszélt erről.

Hogyan jutnak el a szélturbinák a tökéletes körforgásos gazdaságig?

A megújuló energiaforrások közül a szélenergia mutatja az egyik legdinamikusabb fejlődést, miközben a költséghatékonysága is évről-évre jelentősen javul. A tökéle

Követett részvények - 2025. április

Havonta ránézek egyszer azokra a papírokra, amikből előbb vagy utóbb venni szeretnék. Általában a hetes chartokat nézem, 4-5 gyertya születik egy hónap alatt, ennyit már érdemes újra kiért

TAO és HIPA bevallás 2025: mire figyeljenek a cégek?

Közeleg a 2024-es adóévre vonatkozó (TAO) társasági adó- és (HIPA) helyi iparűzési adóbevallási és adófizetési határidő. Az éves adót bevalló társaságoknak az idei évben 2025. júniu![]()

A környezeti zaj hatása a gyermekek olvasási képességére és viselkedésére Európában

Az Európai Környezetvédelmi Ügynökség elemzése szerint a közlekedési zaj rontja a gyerekek olvasási képességét és viselkedését.

Valóban kockázatmentesek az állampapírok? - Tévhit vagy igazság?

HitelesAndrás - Keress, kövess, költözz! Valóban kockázatmentesek az állampapírok? - Tévhit vagy igazság? Miért népszerűek az állampapírok válság idején? A tőzsdei ingadozások és a ma

Megint a HOLD lett az Év Alapkezelője

Kilencedik alkalommal, zsinórban harmadjára lett a HOLD az Év Alapkezelője a hazai befektetési alapok Oscar-gáláján, a Klasszis 2025 díjátadón. A Deep Value Részvény Alap és...

The post Megin![]()

Tanuljunk a múltból, tervezzünk a jövőre - így lehet biztonságosan hitelt felvenni

HitelesAndrás - Keress, kövess, költözz! Tanuljunk a múltból, tervezzünk a jövőre - így lehet biztonságosan hitelt felvenni A devizahitelek generációs traumája A devizahitelek miatt egy egé

A francia Klímatanács 2024. évi jelentése

A francia Klímatanács szerint az ország eddigi intézkedései nem lesznek elegendőek a 2050-re célul kitűzött karbonsemlegesség megvalósításához.

Idén is motivált női vállalkozókat keres a Visa She’s Next program (x)

Anyagi támogatás és egyéves mentorálás várja a program nyerteseit

- Itt a váratlan bejelentés: jön az új állampapír!

- Tökéletes vihar készül a tőzsdéken: akár 2008 óta nem látott zuhanás is jöhet

- Évszázados, régóta elfeledett fegyverhez nyúl Donald Trump: egy egész féltekéről söpörnék ki Kínát

- Szép csendben egy másik ország lehet EU-tag hamarosan, amíg a világ Ukrajnáról beszél

- Példátlan esélyt kapott Putyin Donald Trumptól - Hamarosan végleg eldőlhet Ukrajna sorsa?

Sokakat megrémisztett a Fed-elnök beszéde – Hova mehet most a pénz?

Estek a piacok a beszéd hatására.

Budakeszitől az USA-ig: a Mayer Szörp hihetetlen sztorija

Nagymamáink receptjével ér el nemzetközi sikereket a magyar márka.

Tízmilliárdokba kerülhet a száj- és körömfájás, napról napra nő a veszteség

Egyre nő a közvetett veszteség, a tejiparban és a sertéságazatban is jelentősek a fennakadások.

Kiadó raktárak és logisztikai központok

A legmodernebb ipari és logisztikai központok kínálata egy helyen

Limit, Stop, vagy Piaci? Megbízások, amikkel nem lősz mellé!

Ismerd meg a tőzsdei megbízások világát, és tanulj meg profin navigálni a piacokon!

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.