Hódító jüan: Így csinálják külföldön, mit tehet az MNB?

- a jegybanki eszköztárral,

- a renminbi devizatartalék portfólióval,

- a pénzügyi stabilitási és felügyeleti feladatokkal a renminbi használatával és a kínai bankok határon átnyúló aktivitásával összefüggésben, valamint

- az elszámolásforgalmi infrastruktúra fejlesztésének kérdéseivel.

Ez az elemzés egy többrészes cikksorozat harmadik részeként jelenik meg. A cikksorozat első része bemutatta a renminbi nemzetközi megjelenésének mérföldköveit, a második rész pedig a kínai jegybank árfolyampolitikáját, illetve az MNB-vel, és más jegybankokkal kötött devizacsere keretmegállapodásainak a részleteit ismertette. A cikksorozat záró írásai márciusban jelennek meg, és a nemzetközi renminbi központok legfontosabb jellemzőit és a kínai tőkemérleg liberalizációjának jövőképét vázolják fel.

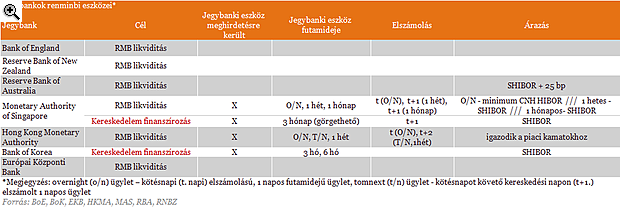

A renminbi nemzetközi használatának támogatása érdekében a kínai jegybank számos swapline (devizacsere) keretmegállapodást kötött külföldi jegybankokkal. A megállapodások értéke 2014 novemberére elérte a 475 milliárd dollárt, és a swap partnerek száma 29-re nőtt. Az Európai Unióban többek között a Bank of England (BoE), az Európai Központi Bank (EKB), a Svájci Nemzeti Bank (SNB) és a Magyar Nemzeti Bank (MNB) is a Kínai Jegybank (People's Bank of China - PBOC) swapline partnerévé vált 2013-2014-ben.A kínai swapline szerződésekre építve több jegybank renminbi eszközöket vezetett be az elmúlt években. A jegybankok többsége az esetleges piaci likviditási zavarok áthidalása érdekében tervezi használni a jövőben a swapline keretmegállapodást (BoE, RNBZ - Reserve Bank of New Zealand, RBA - Reserve Bank of Australia, EKB, HKMA - Hong Kong Monetary Autority), ugyanakkor csak egy kisebbség hirdetett meg jegybanki renminbi eszközöket (BoK - Bank of Korea, MAS - Monetary Authority of Singapore, HKMA) partnerköre számára. Egyes jegybankok a kereskedelem finanszírozásához is elérhetővé tettek renminbi forrásokat (BoK, MAS).

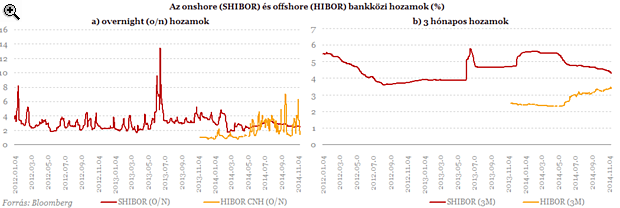

A jegybanki renminbi eszközök meghirdetésének a legfontosabb indokai között a külföldi jegybankok azt mérlegelték, hogy a renminbi egyelőre nem teljesen konvertibilis, és a PBOC csak az onshore piacon avatkozik be. Az onshore és offshore piacok közötti átjárás tökéletlenségére utal, hogy a bankközi finanszírozás kondíciói az onshore (SHIBOR) és offshore piacokon (HIBOR) eltérhetnek a releváns egynapos és három hónapos futamidőkön. Továbbá a volatilitás is magasabb az offshore piacokon.

Nem került sor ugyanakkor a Koreai Jegybank eszközének aktív használatára a meghirdetés óta, annak ellenére, hogy a hitelköltség a stabilnak tekinthető SHIBOR-hoz igazodik. A jegybankon keresztüli finanszírozási költség (SHIBOR) ugyanis nem feltétlenül kedvezőbb, mint a hong kongi offshore finanszírozás költsége (HIBOR).

Az RBNZ értékelése szerint pillanatnyilag nincs szükség az eszközök használatára, a jövőben ugyanakkor hasznosnak bizonyulhat piaci diszfunkció kialakulásakor. Az RBNZ éves jelentése szerint 2013. júniusig a swapline szerződésen keresztül nem került sor lehívására az elmúlt években, és nem hirdetett meg publikusan renminbi eszközt a RNBZ.

Az RNBZ és a PBOC 2014-ben megújította a swapline megállapodást, amely jelenleg már nem csak kereskedelmi elszámolásokhoz szükséges likviditás biztosításához használható (a korábbi verziótól eltérően), hanem befektetésekhez kapcsolódó tranzakciókhoz is.

Az RBA SHIBOR+25 bázispont mellett nyújthat RMB hitelt. Eichengreen és szerzőtársai szerint a swap eszköz a piaci likviditási zavarainak enyhítésére szolgálhat, és kereskedelmi és pénzügyi tranzakciókban résztvevő vállalatok számára nagyobb biztonságot nyújthat a renminbiben történő elszámolásokhoz.

A MAS overnight eszközének célja, hogy a piacok rövid távú finanszírozását elősegítse 5 milliárd renminbi összegig. A likviditás elosztásához naponta kompetitív aukciókat tartanak, amelyek során a minimum finanszírozási ráta a CNH HIBOR kamata. Bár a jegybankok jellemzően a SHIBOR rátához árazzák renminbi facilitásaikat, az egynapos eszköz esetében a MAS-nak saját likviditást kell tartania, amelynek az alternatíva költsége az offshore piaci overnight kamat (CNH HIBOR).

A MAS emellett 1 hetes és 1 hónapos likviditási eszközt, valamint 3 hónapos görgethető kereskedelemfinanszírozási eszközt is meghirdet .

A Jegybanki Renminbi Program eszközeihez kapcsolódó kulcskérdések - A jegybanki renminbi eszközök alkalmazhatóságának vizsgálata. - A jegybanki renminbi eszközök kondíciói és gyakorlati kérdései (futamidő, kamat, fedezetek, elszámolás, partnerkör, stb

Jegybanki RMB befektetések

(...)az elmúlt években a jegybankok világszerte elkezdtek renminbi eszközöket tartani a devizatartalékban arra számítva, hogy a renminbi tartalékdevizává válhat a következő esztendőkben. Továbbá számos jegybank jelezte, hogy diverzifikációs célból tervezi az onshore renminbi eszközök vásárlását. Ez egy olyan téma, amellyel a jövőben az Eurorendszernek is foglalkoznia kell.

Benoît Cœuré, EKB igazgató tanácsi tag, 2014. november 17.A kínai tőkemérleg liberalizációja során a jegybankok az elsők között kaptak lehetőséget a kínai tőkepiacon való portfolió befektetésre, és az elmúlt években egyre több monetáris hatóság vásárolt renminbi eszközöket. Kína adósság-besorolása jó, és a renminbi eszközök diverzifikációs lehetőséget, és relatíve magas hozamot biztosítanak. A jegybankok renminbi befektetésekkel kapcsolatos kommunikációjában arra is hivatkoztak, hogy a renminbi befektetések támogathatják a Kínával folyatatott kereskedelmi és pénzügyi kapcsolatok fejlődését.

A jegybankok szűk köre már megkezdte a renminbi portfolió kialakítását, ugyanakkor a renminbi befektetések aránya még ezekben a jegybankokban is csak a teljes devizatartalékportfoliónak az elenyésző hányada, jellemzően 1-3 százaléka. A renminbi eszközöket tartó jegybankok közül egyelőre csak néhány (BoE, RBA ) hozta nyilvánosságra renminbi befektetéseinek részleteit, illetve további jegybankok is kommunikáltak szándékaikról (BoK, BoN - Bank of Nigeria, BdF - Banque de France, stb.).

A BoE 3 milliárd renminbi értékű devizatartalékot tart, amelyhez a fedezetet a kincstári RMB kibocsátások teremtették meg 2014. októberben. A devizatartalék eszközök futamideje 3 év, igazodva a kormányzati renminbi kibocsátáshoz. A kormány 3 éves futamidővel, 2,7 százalékos kupon hozammal bocsátott ki renminbi kötvényeket. A kötvényeket a következő befektetői kategóriákba tartozó intézmények jegyezték le: a bankok 64%-ot, a központi bankok és hivatalos intézmények 17%-ot, és az alapkezelők 19%-ot. Az ázsiai befektetők több, mint 50%-ot jegyeztek le, az európai befektetők 33%-ot, a maradékot pedig amerikai befektetők. A kibocsátás szervezői a Bank of China, HSBC és a Standard Chartered Bank voltak.

Az RBA jelenleg 1055 millió dollárnak megfelelő összeget, devizatartalékainak 2 százalékát tartja renminbi eszközökben (RBA, 2014).

Offshore és onshore piaci megjelenés közötti választás

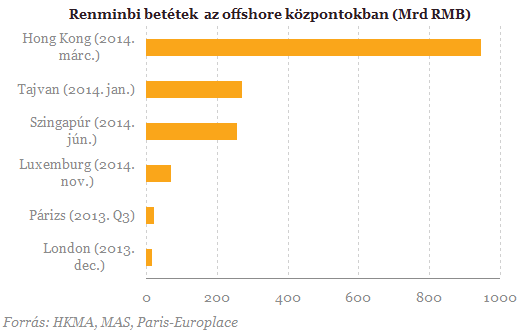

Sajtóértékelések szerint a jegybanki onshore renminbi portfólió kiépítése hosszadalmas és kihívásokkal teli folyamat. A kihívások közé tartozik a jogi normák különbségeinek feloldása, a technikai feltételek megteremtése, valamint a befektetések utókövetésének, illetve repatriálásának nehézségei. Egyes jegybankok ezért az offshore piacon is megjelentek (pl. a Bank of England), illetve közvetítőkön keresztül fektettek be az onshore piacon. Gazdaságdiplomáciai szempontból azért is előnyös lehet az offshore piaci megjelenés, mert a kínai felek offshore piaci likviditás biztosítása érdekében tett lépéseit támogatja.Az offshore piacon egyelőre kevés a likvid kibocsátás, elérhetőek ugyanakkor a jegybankok konzervatív befektetési kritériumait is kielégítő szupranacionális és szuverén kötvények is. Például a német KFW Csoport (Újjáépítési Hitelintézet - Kreditanstalt für Wiederaufbau), a Világbank csoport tagjaként az IFC (Nemzetközi Finanszírozási Vállalat - International Finance Corporation) és az IBRD (International Bank for Reconstruction and Development), az Egyesült Királyság, valamint British Columbia kanadai tartomány kötvényei, mind AAA minősítésű kibocsátóktól. Kína is bocsát ki kötvényeket az offshore piacon (Dim-sum kötvények), legutoljára 2014. november 20-án került sor kibocsátásra Hong Kongban. A lejáratok általában 2-3 évre koncentrálódnak, kielégítve a jegybanki tartalékkezelők többségének preferenciáit.

A Jegybanki Renminbi Program devizatartalékkezeléshez kapcsolódó kulcskérdései - A jegybanki devizatartalék kis részének renminbi eszközökbe történő befektetésének vizsgálata. - Az esetleges renminbi befektetések gyakorlati kérdéseinek vizsgálata (onshore és offshore vásárlások előnyeinek és hátrányainak kérdései). - A nemzetközi gyakorlat alapján a renminbi portfolió devizaforrásainak azonosítása (konverzió, közvetett vagy közvetlen kötvénykibocsátás stb.) - Kínai befektetési kvótákról történő tárgyalások.

A részvénykiválasztás 7 szabálya – így szűrd ki a nyerő papírokat

Interaktív, díjmentes online előadás

Atom-tengeralattjárókkal és titkos bázissal jelzi a feltörekvő nagyhatalom, hogy számolni kell vele

Kifejezetten a nagy riválisnak szólnak a fejlesztések.

Itt a figyelmeztetés: súlyos csapást mérnek a világra Trump vámjai

A Bank of England szerint.

Záporoznak a vámbejelentések, rángatják a tőzsdéket

Kína és az EU is bejelentett viszontvámokat.

Kínai katonák vannak az ukrán fronton, masszív támadás érte Oroszországot - Híreink az orosz-ukrán háborúról szerdán

Cikkünk folyamatosan frissül a háború eseményeivel.

Erőszakos hatalomátvételi kísérletet hiúsítottak meg Putyin szoros szövetségesénél

Pontos tervet dolgoztak ki a gyanúsítottak.

Kész van a mesterterv: ezzel állna ellen Amerika a keleti szuperhatalom katonai nyomulásának

Nem engednének a riválisnak.

A mesterséges intelligencia szerepe a high-frequency tradingben

Az MI-alapú high-frequency trading növeli a piaci likviditást és csökkenti a vételi és eladási árak közötti különbségeket, ugyanakkor gyorsasága miatt instabilitást és visszaéléseket is

Unit linked biztosítások

Sok témáról nem írok, mert írtam már sokszor. Azonban gyakran kiderül, hogy utoljára akár hét-nyolc éve írtam, ezért újra elő kell venni egy-egy témát. Ilyen a unit linked biztosítás is,

Kijavítási kérelem az áfában: mentőöv mulasztás esetén

A kijavítási kérelem egy kevéssé ismert, de rendkívül hasznos lehetőség a NAV-hoz történő adózási bejelentések pótlására. A kijavítási kérelem használata nemcsak egyszerűsíti az adm![]()

Globális energiaipari foglalkoztatás: trendek és kihívások

A munkahelyteremtésben egyre jelentősebb a tiszta energiával foglalkozó ágazatok szerepe, egyszersmind lassul a fosszilis energiahordozókban érdekelt szektorok növekedése.

Akár 30%-os hozamlehetőség a Twin-Win, Aerospace & Defense USD 5/2025 certifikáttal

Az SPB strukturált termék kibocsátási sorozata keretében a 23. certifikátunk indításához érkeztünk. Ennek lényege, hogy Európa hadi és védelmi ipari szektorából származó hozamból egy

Zsiday Viktor: Arcátlan követelések, amikből lehet engedni

Donald Trump tárgyalási stratégiáját könyveiből ismerhetjük: arcátlan és lehetetlen követelésekkel kell föllépni, amiből bőven lehet engedni, hogy utána a másik oldal egy számára kedvez![]()

Változások jönnek az ingatlanpiacon - korlátozások és áremelkedés egyszerre?

HitelesAndrás - Keress, kövess, költözz! Változások jönnek az ingatlanpiacon - korlátozások és áremelkedés egyszerre? Mi történik az ingatlanpiacon 2025 nyarán? További brutális áremelke

A magyar nagyravágyás természetéről

Mi magyarok mindig a pohár üres felét vesszük észre. Ha valamiben nem vagyunk az élen, kudarcként éljük meg. Mi lehet ennek az oka? Hogyan lehet hasznunkra ez az önmarcangoló hozáállás? Krit

Leépítenek a fuvarozók, nem kell az új kamion! (x)

- Nyakunkon az újabb "devizahiteles" válság? - Soha nem látott összegben adósodnak el a magyarok

- Megtörténhet az elképzelhetetlen Amerikával Trump miatt – aggódnak a hitelminősítők

- Amiről senki sem beszél: még az állampapírokon is bukhatsz nagyot – mutatjuk, hogyan kerüld el

- Amerika nagy háborúja árnyékában emelkedhet ki egy új globális szuperhatalom

- Trump bontókalapáccsal esett a világrendnek, a legnagyobb árat az USA fizetheti

Hogyan vágj bele a tőzsdei befektetésbe?

Első lépések a tőzsdei befektetés terén. Mire kell figyelned? Melyek az első lépések? Mely tőzsdei termékeket célszerű mindenképpen ismerned?

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.

Nagy hibát vétett Donald Trump, és hol lehet még a szakadék vége?

Folytatódik a vámháború.

A vámkáosz beárnyékolta a pozitív magyar inflációs adatot

Harmadszor meglepetés idén a havi inflációs szint, most pozitív irányba.

Folytatódik a káosz a tőzsdéken – Hova menekítsem most a pénzem?

Hosszú ideje nem látott összeomlás történik a tőkepiacokon.

Ügyvédek

A legjobb ügyvédek egy helyen