Ilyenkor a hitelintézetek szinte kizárólag a kötelező tartaléknak megfelelő mennyiséget tartanak a jegybanknál vezetett számlájukon (illetve ezen felül egy biztonsági tartalékot is, de ennek a mértéke elhanyagolható). Azért csak ennyi, mert nagyon alacsony a kamat (a Fed 2008-ig nem is fizetett a tartalékra kamatot, az EKB a kamatfolyosó alját jelentő betéti kamatot fizeti rá), míg a reálgazdaságba kihelyezve vagy a bankközi piacon kereskedve magasabb hozam érhető el. A jegybank az irányadó kamatával olyan kamatszintet céloz meg, amit a nagyon rövid lejáratú (leginkább egynapos) bankközi piacon ideálisnak vél az elsődleges célja elérésének a szempontjából. Mivel ez egy piac által meghatározott kamat, a jegybank úgy tudja a célját elérni, hogy olyan mennyiségű likviditást (likviditáson monetáris bázist értek, tehát a tartalékok és a forgalomban lévő készpénz összességét) pumpál a bankrendszerbe, amely mellett a piaci kamat a megcélzott kamatszint közelében lesz. Ez a nagyon rövid lejáratú piaci kamat fontos eleme a monetáris transzmissziós mechanizmusnak, aminek a segítségével a jegybank a hosszabb hozamokra is hatni tud.

A válság alapjaiban változtatta meg ezt a gyakorlatot, mert a bankközi piac gyakorlatilag lefagyott, így a monetáris transzmisszió kamatcsatornája "bedugult". A vezető jegybankok nullára vagy nulla közeli szintre csökkentették az irányadó kamataikat, emellett gyakorlatilag korlátlan likviditást biztosítottak a pénzügyi közvetítőrendszernek, hogy életet leheljenek a bankközi piacba.

NÉVJEGY Sebestyén Szabolcs az Universidad de Alicante-n szerzett doktori címet közgazdaságtanból. Jelenleg az ISCTE Business School pénzügyi tanszékén kutat és tanít Portugáliában. Fő kutatási területe a monetáris politika és a pénzügyi piacok. Korábban a Catholic University of Portugal kutatója és oktatója volt, emellett vendégkutató volt az MIT Sloan School of Management-en is. A PhD-je alatt háromszor volt gyakornok az Európai Központi Bank monetáris politikai főosztályán.

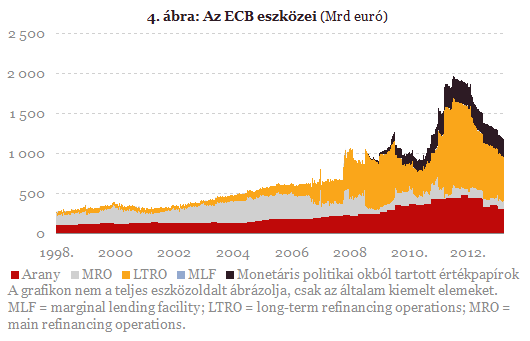

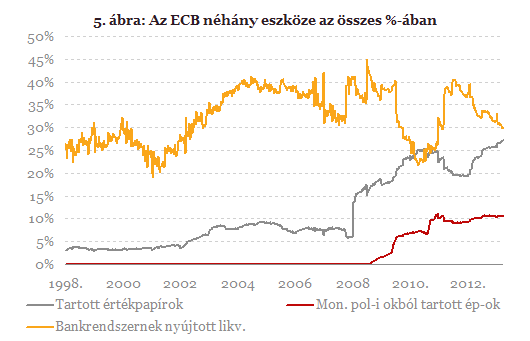

A Fed és az EKB eltérő válaszai a válságra a két gazdaság közti különbségre vezethetők vissza. Míg az USA gazdasága kevésbé függ a bankszektortól, vagyis a vállalatok forrásbevonása elsősorban a tőkepiacokról történik (részvény és/vagy vállalati kötvény), addig Európában a bankszektor jelenti az elsődleges forrást a vállalatok számára. Ezért lépett nagyon gyorsan az EKB a válság kezdetén és garantálta a szükséges likviditást a hitelintézetek számára, mind euróban, mind pedig dollárban a Feddel kötött dollár swap megállapodások formájában. Ugyan a sajtóban a hosszú távú refinanszírozási műveletek (long-term refinancing operations vagy LTRO) kapták a legtöbb figyelmet, főleg a kétszer is alkalmazott 3 éves lejáratú eszköz, az EKB talán legjelentősebb lépése az úgynevezett fixed rate full allotment (FRFA) bázisra való áttérés volt a likviditást biztosító eszközök közül 2008 októberében.FRFA: a farok csóválja a kutyát

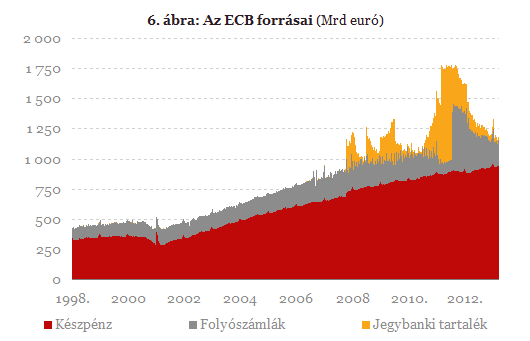

A válság előtt az EKB változó kamatozású tendereken bocsátott likviditást a hitelintézetek rendelkezésére, vagyis a bankok beadták az ajánlataikat, hogy milyen kamatszinten mennyi likviditásra van szükségük, az EKB pedig az irányadó kamatával egy minimum kamatszintet határozott meg az aukciókra, illetve a kibocsátandó összes likviditás mennyiségét, aztán a bankok az általuk megadott kamatszintnek megfelelően jutottak hozzá likviditáshoz (némileg leegyszerűsítve persze). Az FRFA rendszerben ezzel ellentétben a bankok likviditásra vonatkozó keresletét az EKB teljes mértékben kielégíti - természetesen megfelelő fedezet mellett - egy fix, az irányadó kamatszint mellett. A lényegi különbség tehát az, hogy míg az előbbi esetben a monetáris bázis mennyisége az EKB (szinte) teljes kontrollja alatt van, az új rendszerben nagy részben a bankrendszer határozza meg a gazdaságban lévő likviditás mennyiségét. Ez alapvetően különbözik a Fed gyakorlatától, ahol a QE esetén is megmaradt a Fed (szinte) teljes kontrollja a monetáris bázis felett.

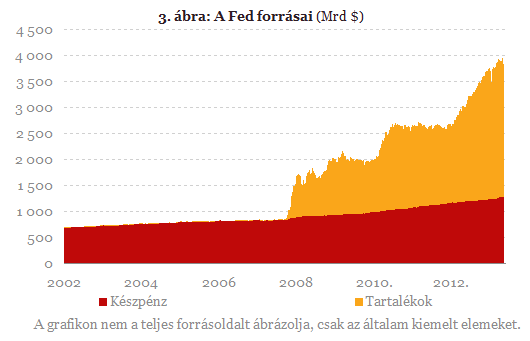

Másrészről az EKB repóműveletekkel növeli a monetáris bázist, ami nagyjából egy fedezett hitelnek felel meg, tehát az EKB csak a repóügylet lejáratáig tartja meg a fedezetként beadott értékpapírokat, utána azok visszakerülnek a bankokhoz, akik visszafizetik a hitelt, csökkentve ezzel a monetáris bázist. Vagyis míg a Fed közvetlen vásárlásaival a tartalékok szintje tartósan emelkedik, hiszen a Fed lejáratig tartja a papírokat, az EKB refinanszírozási műveletei során a monetáris bázis állományának alakulása a bankok keresletének függvénye, tehát kisebb likviditásigény esetén a tartalékszint csökken, ahogy ez az utóbbi közel másfél évben folyamatosan történik.

Jegybanki mérlegek alakulása: Fed vs. EKB

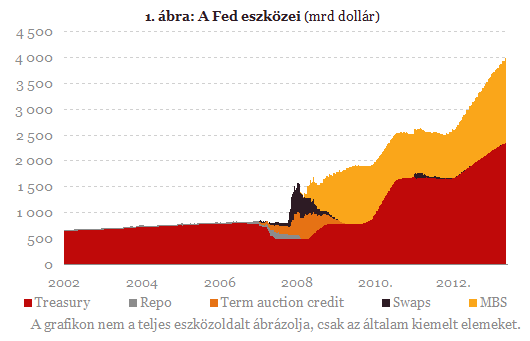

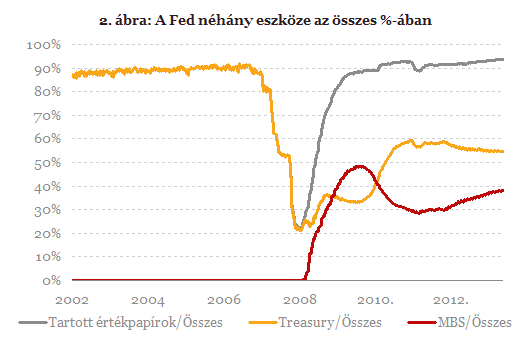

Az eltérő monetáris politikai keretrendszer különbsége jól tükröződik a két jegybank mérlegének meglehetősen eltérő szerkezetében (lásd az 1. ábrát). A Fed eszközei között az amerikai állampapírok és az MBS (mortgage-backed securities) állománya ugrásszerűen megnőtt a QE műveletek óta.

Összefoglalva, a Fed továbbra is kontroll alatt tartja a monetáris bázist azzal, hogy közvetlenül vásárol értékpapírokat a banszektortól, ezzel növelve a mérlegét, az EKB viszont nagyrészt átengedte a monetáris bázis mennyiségi szabályozását a bankrendszernek, így az EKB mérlegét jelentős mértékben a hitelintézetek likviditáséhsége határozza meg. Ezzel nem azt akarom állítani, hogy az EKB elvesztette a kontrollt a monetáris politika fölött, azonban az effektív irányadó kamatláb a refinanszírozási kamat helyett valójában a kamatfolyosó alját jelentő betéti kamat lett, hiszen az EKB által nyújtott likviditás iránti hatalmas kereslet tartósan lenyomta az egynapos bankközi kamatot (az EONIA-t) a kamatfolyosó alsó szélére.