A két rendszer azonban mégsem ekvivalens. A sajtóvitákban, politikusi értelmezésekben az nGDP célzás a "növekedést jobban támogató jegybank" értelmezést nyert. Fontos hangsúlyozni, hogy ez az értelmezés csak akkor érvényes, ha a nominális GDP aktuális értéke a hosszú távú trendje alatt van. A koncepciót támogató közgazdászok is elsősorban azt hangsúlyozzák, hogy a mai kivételes helyzetben, a nulla kamatkorlát elérése miatt látják úgy, hogy az nGDP szintjének célzása hatékonyabb lenne a stabilizációban, mint az inflációs célkövető logika. Más gazdasági szituációkban viszont lényegesen szigorúbb monetáris politikát, és nagyobb reálgazdasági áldozatokat tesz szükségessé, ha a jegybank a nominális GDP szintjére akarja visszaterelni a gazdaságot.

A kamatpolitika és a reálgazdasági hatásoknak az inflációs és az nGDP targetáló rendszerekben való eltérése alapvetően nem abból adódik, hogy e rendszer hogyan veszi figyelembe a a reálgazdasági szempontokat. Az igazi különbséget az okozza, hogy az nGDP célzás egy szint változóra lő, így úgynevezett múltfüggőség alakul ki. Az inflációs célkövetés az árszint változását (azaz az inflációt) helyezi középpontba, ezért az előre tekintő jegybank akkor is 2%-os inflációs cél elérésére törekszik, ha a jelenben esetleg magasabb lenne az infláció ("bygones are bygones"). Ezzel szemben az nGDP szintjének célzásakor - ha az infláció és/vagy a kereslet bővülése magasabb a kelleténél - akkor a következő időszakokban "alá kell lőni", amíg a gazdaság vissza nem tér a kitűzött nominális pályára. Egy ilyen "múltfüggő" magatartási szabály hatékonyabban tudja befolyásolni a jövőre vonatkozó várakozásokat. Ennek azonban ára is van, hiszen a túllövést a jegybanknak akár defláció generálása árán is kompenzálnia kell, ami jelentős növekedési áldozattal járhat együtt.

Egy másik nGDP Bár a mai diszkussziók fókuszában nem ez az opció szerepel, a 80-as évek közgazdasági vitáiban az nGDP változására reagáló monetáris politikai szabály is felmerült. A sajtóban szinonimaként használják a nGDP szintjének és változásának célzását, miközben a két stratégia között lényeges eltérések vannak. Utóbbiban nincs múltfüggőség, ezzel csökken a várakozásokat befolyásoló képessége (vagyis az a tulajdonság, ami miatt az nGDP szint célzásának ötlete egyáltalán felmerült). Sőt, erősen kereslethiányos gazdasági környezetből történő kilábalás esetén, amikor a gazdaság növekedési üteme átmenetileg meghaladhatja a potenciális növekedést, az nGDP változásának célzása szükségtelenül fékezheti a reálgazdaság bővülését.

A múltfüggőségből fakadó nehézségek szemléltetésére vizsgáljuk meg, miképp reagál az inflációt és az nGDP szintjét célzó jegybank egy olajársokkra. Az inflációs célkövető jegybank tipikus reakciója, hogy az első körös árhatásokon átnéz, és csak a tovagyűrűző hatásokra reagál, amik azonban a rossz növekedési környezetben vélelmezhetően gyengék. A kibocsátást és az inflációt jellemzően ellenkező irányba mozdító kínálati sokkok esetén a nominális GDP valamivel stabilabban alakul, mint az infláció, ami abba az irányba mutat, hogy az nGDP-t célzó jegybank akár lazább kondíciókat is fenntarthatna. Ugyanakkor ebben a rendszerben a jegybank nem tud átnézni az elsődleges árnövelő hatásokon, azokat a jövőbeli nGDP növekedés mérséklésével le kell dolgoznia, így összességében szigorúbb kondíciókra lehet szükség a nominális GDP szintjének helyreállításához. Ez a példa is mutatja, hogy nem mondhatjuk azt, hogy az nGDP célzás "növekedést kímélőbb módon" stabilizálná a gazdaságot.Praktikus problémák

Az optimális nominális GDP pálya a potenciális kibocsátás és egy megcélzott árszint-pálya összegéből adódik, így az nGDP célt követő jegybanknak (illetve a jegybank mandátumát meghatározó kormányzatnak) szilárd és megbízható képpel kell rendelkeznie a potenciális GDP jövőbeli alakulásáról. Sajnos a növekedés az inflációnál sokkal átpolitizáltabb kérdés, így jelentős nyomás helyeződhet a jegybankra, hogy a reálisnál magasabb potenciális kibocsátással/növekedési ütemmel kalkuláljon. Ez azonban egy veszélyes út, a 70-es 80-as évek tapasztalata azt mutatta, hogy a potenciálisnál magasabb növekedést hajszoló jegybank csak magasabb inflációt tud generálni, a hosszú távú növekedésre gyakorolt érdemi hatás nélkül. Ez a felismerés vezetett ahhoz, hogy a jegybankok a 90-es évek elejétől függetlenné váltak, és mandátumukban az árstabilitás kapott prioritást, annak ellenére, hogy minden jegybank feladatának tekinti a gazdasági növekedés stabilizálását is.

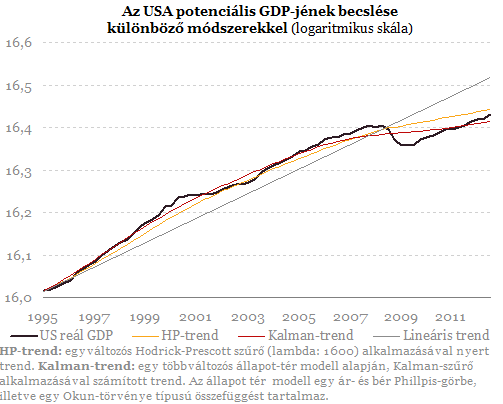

Az optimális nGDP cél kijelölését mérési problémák is nehezítik, hiszen a potenciális növekedés egy közvetlenül nem megfigyelhető, csak jelentős hiba mellett becsülhető, az idő előrehaladtával gyakran revideálódó látens változó, a félrebecslés pedig változatlan nGDP cél mellett a szándékolttól tartósan eltérő inflációban csapódik le. A félrebecslés kockázatának szemléltetésére az alábbi ábrán bemutatjuk, hogy három gyakran használt módszerrel készült becslések milyen nagy eltérést mutatnak.

Az nGDP célzás hívei azzal próbálják áthidalni a potenciális GDP félrebecsléséből adódó problémát, hogy a jegybank csak a kereslet nominális pályájára vonatkozó célérték mellett kötelezi el magát, és elzárkózik attól, hogy a nominális célt hosszú távú reálnövekedési ütemre és inflációra bontsa. Megítélésünk szerint ez sem a politikai sem a közgazdasági probléma méregfogát nem húzza ki.

További praktikus probléma, hogy a nominális GDP adat gyakran revideálódik. Ha visszamenőleg jelentősen módosul az idősor, akkor egy adott évre vonatkozó nominális GDP akár több százalékponttal is változhat. Ha a GDP visszamenőleges revíziói felülírják a gazdaság kiinduló helyzetét, teljesen megváltozhat a kitűzött gazdasági pályára való visszatéréshez szükséges kamatpálya. Így a gyakorlati alkalmazás előfeltétele egy olyan statisztikai háttér megteremtése is lenne, ami jelenleg egyetlen országban sem áll rendelkezésre.

Összegzés

A fentieket összegezve azt mondhatjuk, hogy a monetáris lazításnak létezik egy olyan lehetősége, amelyben a jegybank a jövőbeli inflációellenes elkötelezettségének átmeneti fellazításával próbálja meg tovább élénkíteni a reálgazdaságot. Ez az inflációs várakozások horgonyzottságának veszélyeztetése miatt kétes hozadékú fegyver, de a kapacitások nagyfokú kihasználatlansága esetén, a kamat nulla alsó korlátjának közelében és a nem konvencionális eszközök csökkenő hatékonysága mellett egyes jegybankok értékelhetik úgy, hogy megéri felvállalni a kockázatot. Ilyen stratégia követésére egyelőre csak a FED példáját látjuk a világban. A FED azonban nem az nGDP célkövetés, hanem az Evans-szabály mellett tette le a voksát. Ugyanakkor, ha a fejlett országokban nem áll helyre a növekedés, egyre nagyobb igény merülhet fel arra, hogy a monetáris politika minden rendelkezésre álló eszközt bevessen, így az elkövetkező időszakban feltehetően kiélezett viták folynak majd arról, hogy érdemes-e ezzel az eszközzel élni.

Ha a nominális GDP célkövetésről nemcsak mint a nulla kamatkorlát elérésekor bevethető átmeneti megoldásról, hanem egy hosszútávú monetáris keretrendszerként gondolkodunk, fontos kiemelni, hogy az az inflációs célkövetés jelenlegi gyakorlatánál merevebb, bizonyos sokkok esetén kedvezőtlenebb reálgazdasági kimenetekhez vezethet. A rendszer megbízható működtetését akadályozná, hogy az nGDP aktuális és célzott értékének meghatározását súlyos adatrevíziós illetve mérési problémák nehezítik. Az nGDP célzás továbbá megnyithatja a monetáris politika hosszú távú növekedésért való felelősségének Pandora szelencéjét, ami a történelmi tapasztalatok alapján inkább csak tartósan magasabb inflációhoz vezetett, anélkül hogy hosszútávon fenntartható növekedési többletet eredményezett volna.

Ahogy Mark Carney is említette sokat hivatkozott beszédében, amíg a konvencionális monetáris politikai eszközök rendelkezésre állnak, a nominális GDP célzására történő átállás nem járna érezhető előnyökkel. Abban a kivételes helyzetben, amikor a jegybanki alapkamat eléri a zéró alsó korlátját, a nGDP szintjének célzása segítheti a gazdaság élénkítését. Azonban egy ilyen típusú rezsimváltás előnyeit gondosan össze kell mérni a rugalmas inflációs célkövetés már kipróbált rendszerének keretén belül alkalmazható, egyéb nem-konvencionális eszközök hatásosságával.

Csermely Ágnes igazgató, Magyar Nemzeti Bank

Tóth Máté Barnabás vezető közgazdasági szakértő, MNB