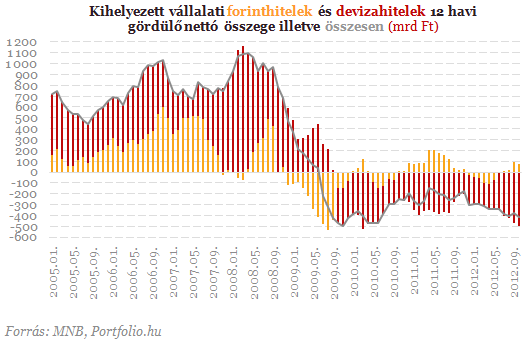

Kementzey Ferenc: A vállalati hitelezés visszaesésének okai összetettek. Abban az országban, ahol a gazdaság teljesítménye visszaesik, természetes a hitelezés lassulása is. A finanszírozás emellett duálissá vált: a kockázati költségek, a CDS-felár, a forintkamat szintjének emelkedése oda vezetett, hogy a vállalatok jelentős része külföldről finanszírozza magát. Ez a jelenség átvette a kieső hazai banki finanszírozás egy részét. Mindezt csak tetézi a bankok Európában egyedülállóan magas adóterhelése. E tényezők ellenére GDP-arányosan továbbra sem alacsony Magyarországon a vállalatok hitelállománya, de a csökkenés trendje aggasztó. A legnagyobb baj az, hogy a beruházások hallatlan mértékben visszaestek, így ezek lassan már az amortizációt sem fedezik. Az az állítás viszont egyáltalán nem igaz, hogy csak a bankok hitelezési hajlandósága esett volna vissza, a hosszú lejáratú hitelek visszaesése és a vállalatok beruházásainak elmaradása között szoros a kapcsolat.

P.: Orbán Viktor szerint jövőre a vállalatokat kell megszabadítani adósságuktól. Mennyire akadályozza a vállalati beruházásokat, és ezen keresztül a cégek hitelfelvételi kedvét eladósodottságuk, és meglévő hiteleik magas terhe?

K.F.: A hitelfelvétel elmaradásának a makrogazdasági visszaesés és a beruházások elmaradása a fő oka. Van azonban a meglévő vállalati hitelállománynak egy jól és egy rosszul teljesítő része, amit érdemes különválasztani. Ami a jól teljesítő állományt illeti, ebben nekünk árfolyammal tisztított módon tavaly októbertől idén októberig növekedést sikerült elérnünk: kihelyezett állományunk 5%-kal emelkedett, így piaci részesedésünk 12,3 százalékra nőtt. A jól működő exportcégek, az Eximbank által refinanszírozott ügyletek, az árufedezettel rendelkező mezőgazdasági cégek és a hitelképes nemzetközi vállalatok esetében előszeretettel hitelezünk. Ezek azonban sajnos csak a gazdaság szűk szegmensei. Az állam a mostani helyzeten garanciavállalási programokkal, kedvezőbb refinanszírozási lehetőségekkel tudna enyhíteni, de a legfontosabb a beruházásbarát, kiszámítható gazdasági környezet és a bankszektor terheinek csökkentése lenne. Mindez a kamatszint és a kockázati felárak csökkenésén keresztül hozzájárulna a meglévő terhek enyhítéséhez és az új hitelkihelyezés felfutásához is.

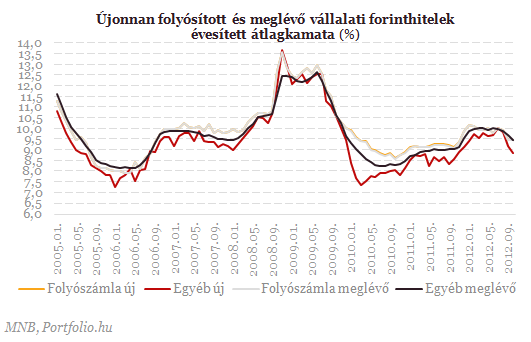

K.F.: Logikus lenne a keresletnövekedés, de ez a kamatcsökkentés önmagában a gazdaság strukturális problémáit nem oldja meg. Nem teremt kiszámítható környezetet, nem növeli a belső keresletet, és a bankrendszer terheit sem csökkenti. A kamatcsökkentés jó irány egészen addig, amíg nem veszélyezteti az inflációs célt, de önmagában kevés a keresletélénkítéshez.

K.F.: A bankok nemcsak adót fizetnek, de jövedelmet is szeretnének elérni, vagyis a működésüket fenn kell tartaniuk. Megmaradt tehát a szándék a hitelezés fenntartására. A tőkehelyzetet a bankadó mellett a szigorodó nemzetközi szabályozói elvárások is befolyásolják, emellett nem csak a tőkehelyzetet romboló, de javító intézkedések is értek minket. Utóbbihoz tartozik az önkormányzati adósságok átvállalása, vagy az anyabanki tőkeemelés. Hogy a hitelkínálat szempontjából melyik magyarországi szereplő hogyan viselkedik, azt nagyban befolyásolhatja az anyabank konszolidált tőkehelyzete, a Magyarországgal kapcsolatos stratégia és a magyarországi piaci részesedés is. Ami minket illet, megtaláltuk azokat a szegmenseket, amelyek hitelképesen és viszonylag kis kockázati súllyal finanszírozhatók. A bankadó mindazonáltal olyan mértékben csökkenti a banki saját tőke megtérülését egy 6 százalékos inflációs környezetben, hogy régiós összehasonlításban ennek tartós fennmaradása esetén a magyarországi banki aktivitás, így a hitelezés csökkenhet.

P.: Jól ismertek a januárban bevezetésre kerülő tranzakciós illeték hatásai a lakossági piacon: a terhet csaknem 100%-ban továbbhárítják a bankok a háztartásokra. Mi a helyzet a vállalati piacon, ahol erre az ügyfelek sokkal inkább tranzakcióik külföldre helyezésével reagálhatnak?

K.F.: A bankok adóztatásának jelenlegi mértéke mellett az áthárítás nem meglepő. A vállalati szegmensben is át kell hárítanunk a terhet az ügyfelekre. Látni kell, hogy a nemzetközi vállalatok nemzetközi bankokban gondolkodnak, így fennáll a veszélye annak, hogy bizonyos vállalatok külföldre viszik tranzakcióikat. Emiatt erőteljes nemzetközi versennyel is szembe kell néznünk.

P.: Napokon belül hatályba lép a tranzakciós illeték. Nyilvánvalóan látják már a vállalatok reakcióit.

K.F.: Minden vállalatnál egyedi a döntés. Mindegyikük mérlegeli, hogyan tudja a cash-menedzsmentjét optimalizálni. A vállalaton belüli megoldások közé tartozik az utalások összevonása, bizonyos szállítók racionálisabb szerkezetben történő kifizetése, de felmerülhet bizonyos devizaforgalmak külföldről történő bonyolítása is. Biztos, hogy valamennyi banküzlet el fogja hagyni Magyarországot, de remélem, hogy ez nem lesz drasztikus mértékű.

P.: A tranzakciók mellett a vállalati betétállományt is érzékenyen érintheti ez.

K.F.: Így van, de komoly nagyságrend elvándorlására nem számítok. Magyarországon magas a vállalatok betétállománya, amely az alacsony beruházási ráta miatt növekszik, a betéti kondíciók kedvezőek.

P.: Különösen a vállalati cash-pool tevékenységeket érinti ez érzékenyen. A Raiffeisennél hány vállalat elvándorlásához vezetett eddig az illeték?

K.F.: Rengeteg vállalat nálunk bonyolítja e tevékenységét, nem tapasztaltunk jelentős csökkenést. A nemzetközi vállalatok likviditásának külföldre helyezése egyébként sem most kezdődött, hanem régóta, a devizaliberalizáció óta tart. A mostani szituációt sokkal inkább amiatt más, mert a tényleges tranzakcióbonyolítás a devizautalásoknál és a nagy összegű forintutalásoknál is történhet külföldről. Így felértékelődik a cash-menedzsment szolgáltatások szerepe, hiszen ezzel is képesek az ügyfelek adót optimalizálni. Igyekszünk megtalálni az adott környezetben a legracionálisabb megoldásokat.

P.: A Raiffeisen Bank International adatai szerint nagyon magas, 27,7%-os a magyar leánybank nem teljesítő hiteleinek aránya, és a vállalati üzletágban is ezt a szintet közelíti. Mennyi idő kell e rossz állomány leépítéséhez?

K.F.:A mostani ingatlanpiaci folyamatok ezeknek a portfolióknak csak a hosszú távú megtérülését és átsrukturálását teszik lehetővé. Erre is kell törekednünk. Hogy pontosan milyen jogi és eszközkezelési keretek között tesszük, ezt folyamatosan vizsgáljuk. Való igaz, hogy egy ilyen magas NPL-ráta nem egészséges. A magyar gazdaságot sokkal nagyobb sokk érte, mint a többi országot, a magas csődráta ennek a tükre. Pozitívum azonban, hogy a magas NPL-aránnyal működő kereskedelmi bankok Magyarországon egy-egy erős konszern részei, amelyek a Magyarországon jelentkező problémákat tőkepótlással rendezik. Akkor lenne baj, ha egy gyengén tőkésített magyar bankrendszert érintett volna ez a sokk, de nem ez a helyzet.

P.: Miként működik a Raiffeisen vállalati üzletágában e nem teljesítő hitelek kezelése?

K.F.: Szervezetünkön belül egy külön terület foglalkozik ezzel. Legjellemzőbb tevékenységünk a megbillenő vállalatok hiteleinek átstrukturálása abban a reményben, hogy újra működő, teljesítő hitellé tudnak válni. A workout egy következő fázis, amely a behajtásról szól, és ahol erre már kevesebb esélyt látunk. Az átstrukturálási tevékenység nagyon fontos része lett a bankok életének, szerepe felértékelődött Magyarországon. Hogy ezek a hitelek ne dőljenek be, hanem átstrukturáljuk őket, az az egész nemzetgazdaság érdeke. Ez a terület nem tartozik hozzám, ugyanakkor szoros kooperációra van szükség az ezt végző munkatársakkal.

P.: Amikor egy hitelt felmond a bank - ez történt legutóbb az E-Star esetében is -, mi a következő lépés?

K.F.: Sok szempontot mérlegelünk, hogy egyensúlyt találjunk a bank részvényesi érdekei és az ügyfelek érdekei között. Egy csődeljárás is jó megoldás lehet arra, hogy egy vállalat egy problémás helyzetből működőképesen jöjjön ki. Egyszerre mozdulunk el a megegyezés és a fedezetek érvényesítése felé, ami természetesen egy keskeny palló. Az E-Star konkrét esetét nem szeretném kommentálni.

P.: Számítanak-e a nem teljesítő vállalatok számának és a kockázati költségek szintjének további jelentős emelkedésére, és a Raiffeisen emiatt veszteséges marad-e?

K.F.: Magyarországon részben a visszaeső gazdasági teljesítmény, a bankadó és a végtörleszés miatt csökkenő üzleti volumen következtében, valamint a megemelkedett kockázati és forrásköltségek miatt veszteségesek leszünk idén, de a Raiffeisen-csoport a többi országban nagyon jó évet fog zárni, és kiemelkedően nyereséges lesz. A portfolió áttekintése megtörtént, abban bízom, hogy 2012 és 2013 fordulóján az NPL-arány növekedése is megáll. Hogy a meglévő nem teljesítő hitelállományra kell-e még céltartalékot képeznünk, az sok mindentől függhet. Például az ingatlanpiac alakulásától, az árfolyamtól és attól, hogy milyen mértékben sikeres az átstrukturálási tevékenység.

K.F.: A megyék adósságát tavaly átvette az ÁKK, most zajlik az 5000 fő alatti települések konszolidációja. Ezzel kapcsolatban már a technikai részletek egyeztetésén is túl vagyunk, a feltételrendszer számunkra megfelelő. Az 5000 főnél nagyobb települések adósságáról viszont még nincs külön megállapodás. Látjuk és értjük azt a gazdaságpolitikai törekvést, hogy át kell szervezni az önkormányzati területet. Az önkormányzatok sok esetben nem jól gazdálkodtak, sok pénzt költöttek, a rendszer finanszírozása pedig átalakul. A konszolidációban együttműködő partnerként kívánunk részt venni, akár úgy is, hogy az adósság az ÁKK-hoz kerül át. A bankszektor részéről jelentős hozzájárulás az önkormányzati adósság konszolidációjához már jelenleg is az ÁKK önkormányzati hitelátvétel utáni, kedvező kondíciójú finanszírozása. Az adósságátvétel során a cél a megfelelő finanszírozási feltételrendszer megtalálása kell legyen, a követelések meglévő értékén.

P.: Önmagában az a tény, hogy egy nagy szereplő lesz az ügyfele sok száz önkormányzat helyett, könnyítést jelent a bank számára?

K.F.: A hitelállomány egy része került át az ÁKK-hoz, az önkormányzati ügyfélkapcsolatok ettől nem fognak változni. Abban viszont bízunk, hogy a jövőben egy világosabb, áttekinthetőbb szabályozási környezet és költséggazdálkodás fogja jellemezni az önkormányzatokat. Ez az érdeke az önkormányzatoknak, az államnak, de a bankrendszernek is, ez lesz számukra az igazi könnyebbség. Az ésszerű beruházásokban a jövőben is örömmel részt veszünk finanszírozóként. Ebben segít az új önkormányzati szabályozás is.

P.: Milyennek látja a vállalati bankpiac helyzetét, vár piaci koncentrálódást?

K.F.: Változik a piac: az igénybe vett termékek, szolgáltatások területén látunk egyfajta koncentrációt. A hiteligény csökkent, mert nincsenek beruházások, viszont felértékelődnek a tőkekímélő termékek, a cash-menedzsment megoldások, az államilag garantált vagy refinanszírozott termékek, a lízing, a faktoring, az exportfinanszírozás. Biztos, hogy előbb-utóbb el fog mozdulni a vállalati finanszírozás a tőkepiacok felé illetve a kötvénykibocsátás irányába is. Bár az utóbbi időben nem távozott sok szereplő a szektorból, azért zajlik egyfajta változás a szereplők viselkedésében is, ami előrevetíthet egy koncentrációt. Elsősorban az anyabankok tőkehelyzetén és stratégiáján, illetve Magyarország megítélésén múlik ez.

K.F.: Azon az úton szeretnénk továbbmenni, amelyen ebben az évben is jártunk. A restrukturálás továbbra is fontos feladat egy magas NPL-rátával rendelkező banknál, de emellett szeretnénk a számunkra kívánatos szegmensekben előre is lépni. Ez a Közép-Európában jelen lévő regionális vállalatok mellett a hazai, jó bonitású vállalati kört jelenti. E körben széleskörű házibanki kapcsolatokra törekszünk, aktív tanácsadás mellett. Azt gondolom, hogy az exportfinanszírozásban még jelentős tartalékok vannak, az Eximbankkal való együttműködés nemcsak az export-előfinanszírozásban, hanem sok esetben strukturált tranzakciók utófinanszírozásában is segít, e körben a lehetőségek bővítésével további növekedésre számolunk.