Bánfi Tamás a devizaalapú hitelekről: Csak a tényeket!

A tényeket nézzük, csak a tényeket! (A devizaalapú hitelezésről hét pontban)

1. Legyünk pontosak, a félreértést és a félremagyarázást ne támogassuk. A tragikus helyzetbe került adósok, de még az önmagukat szakértőknek vallók közül is többen azt hajtogatják, nem devizahitelt vettek fel, mert sem a hitel folyósításakor, sem a törlesztéskor és kamatfizetéskor devizával nem, csak forinttal találkoztak. Valóban nem devizahitelt vettek fel, mert a folyósítás, a törlesztés és a kamatfizetés nem devizában történt, hanem devizaalapú hitelt, ahol a bank először a devizát forintra, majd a forintot folyamatosan devizára váltotta át. Az adósnak azonban devizaadóssága volt, amit a bank devizával fedezett. A devizaalapú hitelt a forinthitel helyett az adós választotta, ezzel együtt a szerződés szerint az átváltásból adódó árfolyamkockázatot viseli. Az adósra hárított forintköltségeknél árfolyamkockázat nincs, a vételi vagy az eladási árfolyam használata vitatható.2. A svájci frank alapú hitelezés Ausztriából szivárgott be. Azok az osztrák lakosok, akik Svájcban dolgoztak és bérüket svájci frankban kapták, az eurónál alacsonyabb kamatozású svájci frank hitelt anélkül vállalhatták, hogy nyitott pozíciójuk keletkezett volna. Az adós tartozása svájci frank, a bérét svájci frankban kapja, így anélkül élvezi a kamatkülönbségből adódó előnyt, hogy árfolyamkockázata lenne. Ezt követően a védett ügyfelektől kiindulva a kamatkülönbözetből eredő előnyt azok a banki ügyfelek is igényelték, akiknek a bére nem svájci frank, hanem "csak" euró, a nyitott pozícióból eredő árfolyamkockázatot nem ismerték fel, vagy csak "átnéztek" rajta. Az osztrák tulajdonú magyarországi leánybankokon keresztül az országhatáron átnyúló, a magyarországi bankokra és a magyar hiteligénylőkre átterjedő "fertőzés" már nem meglepő.

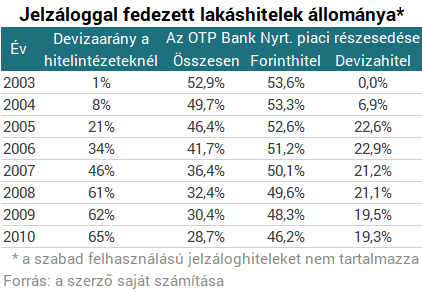

3. Az OTP Bank Nyrt. kényszerhelyzetbe került. Ha meg akarta akadályozni a drasztikus piacvesztését a jelzáloggal fedezett lakáshiteleknél, a svájci frank alapú hitelezést el kellett fogadnia. A következő táblázatból látható, hogy így is piacot vesztett, a svájci frank alapú hitel állománya messze elmaradt a hitelintézeti átlagtól (20% körül stabilizálódott), míg a forinthitel folyósítása lényegesen nem csökkent.

5. Tény az is, hogy 2007-ig a Pénzügyminisztérium és az MNB között - finoman szólva - nem volt harmonikus összhang, amely ugyan átmenetileg javult, de a jegybank a devizaalapú hitelezés alapvető okát, a magas kamatszintet mindvégig mereven őrizte.

6. 2011 tavaszán a piacok kissé megnyugodtak. 2011. április 7-11. környékén a svájci frank gyengült, árfolyama megközelítette a 200 forintot. Kevés szakértő és politikus gondolhatta ekkor, hogy a svájci frank számottevő mértékben tovább fog gyengülni, annál inkább láthatóak voltak azok a kockázatok, amelyek ismételt, még erőteljesebb svájci frank erősödést válthattak ki. Ide sorolható volt a görög államadósság finanszírozhatósága, az ír, a portugál, a spanyol és az olasz gazdaság ismételt nehézségei, az USA államadóssága és annak finanszírozása. Ha a kockázatok felismerhetők voltak, a jegybank a svájci frank újabb erősödéséből adódó árfolyamveszteséget nemzetgazdasági szinten lefedezhette volna. A magyar állam tulajdonában lévő és a jegybank által kezelt devizatartalék devizanem-szerkezetét úgy lehetett és kellett volna átalakítani, hogy az euró mellett a svájci frank tartalék mértéke a svájci frank adósságállományához igazodjon. Ebben az esetben a magyar állam devizatartaléka megközelítően olyan mértékben felértékelődött volna, mint amilyen mértékben a svájci frank erősödése a devizaadósok tőke- és kamatfizetési kötelezettségét megnövelte. E lehetőség felvetése nem utólagos bölcselkedésem eredménye. A menekülést felkínáló áprilisi héten közeli ismerőseimnek a svájci frank alapú adósságaik visszafizetését javasoltam, amit köszönettel meg is tettek.

7. A jövő érdekében célszerű mindannyiunknak elgondolkozni, mi lehet az oka, hogy szomszédainkhoz képest a lehető legrosszabbul teljesítettünk:

- Csehországban és Szlovákiában svájci frank alapú hitelezés nem volt.

- A négy érintett ország (Lengyelország, Magyarország, Románia, Litvánia) közül magasan hazánkban lett a legnagyobb a svájci frank alapú hitelállomány, annak ellenére, hogy Lengyelországban és Romániában a nagyobb arányú külföldön munkát vállalók devizautalásai részben fedezetet nyújtottak. Lengyelországban szigorították a kilakoltatást, és bevezették a magáncsőd intézményét.

- Miért a magyar nem hitelképes ügyfelekből sikerült az egyetlen nyertes csoportnak, a hitelközvetítőknek a legnagyobb arányban banki adósokat toborozni?

- Miért csak Magyarországon nem voltak hajlandók az érintett intézmények az össztársadalmi érdek szerint cselekedni, miközben mindenki a felelősségét utólag elhárítja?

És a megválaszolatlan kérdések folytathatók.

A szerző a Budapesti Corvinus Egyetem egyetemi tanára.

Durván megdrágulhat az iPhone Donald Trump vámjai miatt, lép az Apple

Súlyosan érintik a céget a Kínára kiszabott vámok.

Újabb részletek derültek ki a fővárosi Duna-hídról

Sok ember örülhet majd ennek a fejlesztésnek.

Kemény tárgyalások indulhatnak – Híreink a vámháborúról kedden

Eltérő stratégiával készülnek az egyes országok.

Kína felvette a vámháborús kesztyűt: visszavág a részvénypiacokon

Állami pénzből veszik a kínai részvényeket.

Nagy veszteségeket szenvedett el, mégsem tágít a világ legnagyobb részvénybefektetője

Folytatja a részvények felhalmozását a norvég alap.

Akár 30%-os hozamlehetőség a Twin-Win, Aerospace & Defense USD 5/2025 certifikáttal

Az SPB strukturált termék kibocsátási sorozata keretében a 23. certifikátunk indításához érkeztünk. Ennek lényege, hogy Európa hadi és védelmi ipari szektorából származó hozamból egy

Zsiday Viktor: Arcátlan követelések, amikből lehet engedni

Donald Trump tárgyalási stratégiáját könyveiből ismerhetjük: arcátlan és lehetetlen követelésekkel kell föllépni, amiből bőven lehet engedni, hogy utána a másik oldal egy számára kedvez![]()

Változások jönnek az ingatlanpiacon - korlátozások és áremelkedés egyszerre?

HitelesAndrás - Keress, kövess, költözz! Változások jönnek az ingatlanpiacon - korlátozások és áremelkedés egyszerre? Mi történik az ingatlanpiacon 2025 nyarán? További brutális áremelke

A magyar nagyravágyás természetéről

Mi magyarok mindig a pohár üres felét vesszük észre. Ha valamiben nem vagyunk az élen, kudarcként éljük meg. Mi lehet ennek az oka? Hogyan lehet hasznunkra ez az önmarcangoló hozáállás? Krit

A pénzügyi szorongásról

Vámok, várható infláció, közelgő recesszió - röviden ez várhat az amerikaiakra Donald Trump elnöksége miatt. Több kutatás is megállapította, hogy a pénzügyi bizonytalanság szorongást ok![]()

Hibás adatszolgáltatás gyors korrekciója: Egy NAV-ellenőrzés tanulsága

Az adóellenőrzések során a NAV gyakran tár fel olyan adminisztratív hibákat, amelyek kijavítása kulcsfontosságú a szankciók elkerülése és a megfelelés biztosítása érdekében. Az alábbia![]()

"Felszabadulás" helyett Pánik Napja? Így fektess most be!

Trump új vámtarifái megrázták a tőzsdéket, növelve a gazdasági bizonytalanságot. Sokan pánikolnak, de valószínűleg erre neked semmi okod nincsen. Elemezzük a kockázatokat és megmutatjuk, m

Csendes gyilkosok: a környezetszennyezés kevésbé látványos formái

Ha környezetszennyezésről beszélünk, alighanem elsőre égig érő szeméthalmokra, vagy széntüzelésű erőművek kéményeiből gomolygó füstre gondolunk. Pedig a környe

Leépítenek a fuvarozók, nem kell az új kamion! (x)

- Nyakunkon az újabb "devizahiteles" válság? - Soha nem látott összegben adósodnak el a magyarok

- Megtörténhet az elképzelhetetlen Amerikával Trump miatt – aggódnak a hitelminősítők

- Amiről senki sem beszél: még az állampapírokon is bukhatsz nagyot – mutatjuk, hogyan kerüld el

- Amerika nagy háborúja árnyékában emelkedhet ki egy új globális szuperhatalom

- Trump bontókalapáccsal esett a világrendnek, a legnagyobb árat az USA fizetheti

Folytatódik a káosz a tőzsdéken – Hova menekítsem most a pénzem?

Hosszú ideje nem látott összeomlás történik a tőkepiacokon.

Bod Péter Ákos: az eddig ismert kereskedelmi rendszernek vége

Az egyetemi tanár, ex-jegybankár a Checklistben értékelte Trump legújabb vámjait.

Bőven van még tartalék a magyar agráriumban, a számok viszont nem ezt tükrözik

Hogy tudunk-e még versenyezni a lengyel vagy a nyugat-európai agrártermékekkel, az is kiderül az Alapvetés podcast új műsorából.

Kiadó raktárak és logisztikai központok

A legmodernebb ipari és logisztikai központok kínálata egy helyen

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Hogyan vágj bele a tőzsdei befektetésbe?

Első lépések a tőzsdei befektetés terén. Mire kell figyelned? Melyek az első lépések? Mely tőzsdei termékeket célszerű mindenképpen ismerned?