"Nincs is frank a devizahitelek mögött" - Ez komoly?

1. Hogy lehetséges, hogy korábban olyan jó volt a devizahitel, ma viszont hatalmas problémát jelent?

2. Hogy lehetnek ezek devizahitelek, amikor a hitelfelvevők nem is devizát kaptak?

3. Valóban nincs a devizahitelek mögött devizaforrás a bankok mérlegében?

4. Ha tényleg hiányzik a devizaforrás, miből és hogyan hiteleztek devizaalapon a bankok?

5. Nyertek-e a magyarországi bankok a forint gyengülésével?

6. Ha nem, akkor ki nyerészkedik a magyar devizahiteles családok kárára?

1. Hogy lehetséges, hogy korábban jó volt a devizahitel, utólag viszont hatalmas problémát jelent?

A hitelnek is ára van, amit kamatnak hívunk. Alapesetben annál kedvezőbb a hitel a hitelfelvevő számára, minél kisebb kamatot kell rá fizetni. Magyarországon 2003 végén megszűnt a bőkezű állami lakáshitel-kamattámogatás időszaka, így az akkor felvehető forinthitelek kamata jelentősen megugrott. Csakhogy miközben a családok csak a korábbinál magasabb kamat mellett tudtak forinthitelt felvenni, maguk a bankok továbbra is olcsó hitelhez jutottak. Nem belföldről, hanem külföldről, és nem forintban, hanem devizában. Adta magát, hogy a bank számára rendelkezésre álló külföldi devizahiteleket (az egyszerűség kedvéért hívjuk őket így) továbbközvetítsék a magyar családok számára. Akkor úgy tűnt, mindenki jól jár ezzel: a családok devizában kisebb kamat mellett jutottak hitelhez, a bankok pedig így is nyereségesen tudtak hitelezni. Minél több devizahitelesük volt, úgy tűnt, annál nyereségesebben. Három dologról azonban már akkor megfeledkeztek az ügyfelek, a bankok pedig nem hívták fel a figyelmüket ezekre kellőképp:

1. probléma: a magyar devizahitelesek főleg hosszú futamidejű (pl. 20-25 éves) hiteleket vettek föl. A bankok ezeket az általuk felvett rövidebb futamidejű (többnyire 3-12 hónapos) hitelekből nyújtották nekik. Vagyis miután a hosszú futamidejű hitelt már folyósították ügyfeleiknek, időről időre maguknak a bankoknak is vissza kell fizetniük a hitelezéshez felvett külföldi hiteleket, csak rövidebb futamidő mellett, vagyis többször. Újabb és újabb hitelből, vagyis más és más kamatszint mellett tudják ezt megtenni. Ebből az úgynevezett lejárati eltérésből származott az első probléma: ha a bankok által fizetett kamatok bármilyen okból nőttek, azt a következő kamatperiódusban tovább is hárították ügyfeleikre. A kezdeti alacsony kamatszintnek tehát többek között az lett az ára, hogy ha bármi rossz történik, akár jelentősen meg is emelkedhet a kamat. A kamatemelés pedig meg is emelte a törlesztőrészletet.

2. probléma: nemcsak saját hiteleik kamatszintjének megemelkedését hárították át a bankok, hanem az árfolyamkockázat vállalását is elvárták az ügyfelektől. Ez az előzőhöz képest sokkal inkább érthető, hiszen a devizahitelek lényege pont az, hogy aki felveszi, vállalja a magasabb árfolyammal járó törlesztőrészlet-emelkedést, az alacsonyabb árfolyamnak pedig ő maga örülhet. A baj abból adódott, hogy 15-20%-os árfolyamingadozásnál nagyobbat nem igazán tudott senki sem elképelni. Ehhez képest a frankárfolyam ma közel 50%-kal magasabb, mint egy átlagos devizahitel felvételekor. Lejjebb kitérünk arra, hogy ez vajon a bankok érdekében állt-e.

3. probléma: a törlesztőrészletbe a bankok nagy részénél egy harmadik elem is beépült. Ez pedig az, hogy a felelőtlen hitelfelvételek (ehhez kellett a bankok hitelezési politikájának folyamatos lazulása) és a válság együttes hatása miatt sok adós képtelenné vált hitelének törlesztésére. A bankok az ebből származó veszteségüket már jó előre - főleg 2010 előtt - áthárították a jól fizető ügyfelekre. Az egyoldalú szerződésmódosítás lehetőségét azóta a jogszabályok jelentősen korlátozták, de a "rossz ügyfelek" miatt megemelt kamatokat a bankoknak nem kellett visszacsökkenteniük korábbi szintjükre.

Összefoglalásképp: három feltételnek is teljesülnie kellett volna ahhoz, hogy a devizahitelekből ne legyen társadalmi szintű probléma: 1. ne nőjenek a bankok által saját "hiteleikre" fizetett kamatok (például azért, mert a bankok által felvett és a kihelyezett devizahitelek futamideje hasonló), 2. ne nőjön az árfolyam nagy mértékben, 3. ne nőjön a rosszul fizető ügyfelek száma. A válság során azonban mind a három feltétel eltűnt, a probléma előállt. Mérsékelni lehetett volna, ha a bankok a három közül legalább valamelyik terhet magukra vállalják. Ezzel szemben már a legelején úgy döntöttek, hogy mind a három kockázatot a devizahitelesekre hárítják. A korábbi "normál" körülmények mellett ez még jogosnak tűnt (legalábbis nem szúrt szemet): az ügyfelek e három nagy kockázatért cserébe élvezhették a devizahitellel járó alacsonyabb kamatot, és még akár némi árfolyamnyereséget is.

2. Hogy lehetnek ezek devizahitelek, amikor a hitelfelvevők nem is devizát kaptak?

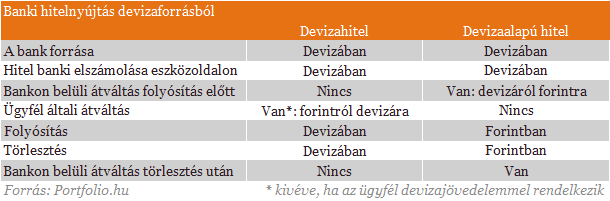

Az egyszerűség kedvéért "devizahitelt" szoktunk mondani, de szinte mindig devizaalapú hitelt értünk alatta, hiszen a lakosság esetében kevés kivételtől eltekintve erről van szó. A kettő a bank szempontjából nagyon hasonló: mindkettőt devizában tartja nyilván. A különbség annyi, hogy míg a devizahitelt devizában folyósították az ügyfél részére, a devizaalapú hitelek folyósítása forintban történt. A devizahiteleket ezért devizában, a devizaalapúakat viszont forintban törlesztik az ügyfelek.

A devizahitelek esetében nincs átváltási feladata a banknak, hiszen devizát ad és devizát kap. A devizaalapú hitelek esetében viszont először forintra váltja a saját devizáját, és forintban folyósít, majd a törlesztőrészlet formájában visszakapott forintot devizára váltja át a saját részére. Mindezt jellemzően az azonnali bankközi piacon teszi meg, az átváltási tevékenységért pedig árfolyammarzsot számít fel az ügyfél felé (2010 óta a lakáscélú hitelek törlesztése kivételével, ugyanis ezt azóta jogszabály tiltja). Az árfolyammarzs mértékét sokan bírálják, de általában igaz, hogy kedvezőbb az ügyfél számára, mintha ő maga végezné el a pénzváltást ugyanazon bank pénzváltójánál.

Ez már a pánikzóna, kapitulációs jeleket mutat a tőzsde

Extrém szintre ugrott a félelem indexe.

Peking türelme elfogyott: Kína brutális válaszcsapásra készül az USA ellen

Jöhetnek a nélkülözhetetlen termékek és anyagok exportkorlátozásai.

Csúcstechnológia a Hortobágy szélén: 40 milliárdos beruházás a hazai csirkeiparban

Kovács Hermant és Czinege Lászlót az átállás okairól és a technológiai fejlesztésekről kérdeztük.

Felbolydult a világ, esnek a tőzsdék - Hétfői híreink a vámháborúról

Mi történik Trump vámjainak bejelentését követően?

Már több mint 50 ország tárgyal Washingtonnal, de egyelőre hiába

Sok ország kezdeményezett egyeztetéseket Washingtonnal, de Trump hajthatatlan.

Tovább ütik a forintot a részvénypiaci vérengzés mellett

Durva további hangulatromlás látszik külföldön.

Gazdasági vihar a láthatáron: 45%-ra ugrott a recesszió valószínűsége

Egyre pesszimistább a Goldman Sachs.

Zsiday Viktor: Arcátlan követelések, amikből lehet engedni

Donald Trump tárgyalási stratégiáját könyveiből ismerhetjük: arcátlan és lehetetlen követelésekkel kell föllépni, amiből bőven lehet engedni, hogy utána a másik oldal egy számára kedvez![]()

Hibás adatszolgáltatás gyors korrekciója: Egy NAV-ellenőrzés tanulsága

Az adóellenőrzések során a NAV gyakran tár fel olyan adminisztratív hibákat, amelyek kijavítása kulcsfontosságú a szankciók elkerülése és a megfelelés biztosítása érdekében. Az alábbia![]()

A magyar nagyravágyás természetéről

Mi magyarok mindig a pohár üres felét vesszük észre. Ha valamiben nem vagyunk az élen, kudarcként éljük meg. Mi lehet ennek az oka? Hogyan lehet hasznunkra ez az önmarcangoló hozáállás? Krit

A pénzügyi szorongásról

Vámok, várható infláció, közelgő recesszió - röviden ez várhat az amerikaiakra Donald Trump elnöksége miatt. Több kutatás is megállapította, hogy a pénzügyi bizonytalanság szorongást ok![]()

Balásy Zsolt: Árolcsósítók

Hadd kezdjem egy szovjetkori városi legendával, amit biztos sokan ismernek, de úgy tűnik, sokan el is felejtettek. A már enyhülő kommunista párt bizottságot küldött Londonba,...

The post Balásy![]()

"Felszabadulás" helyett Pánik Napja? Így fektess most be!

Trump új vámtarifái megrázták a tőzsdéket, növelve a gazdasági bizonytalanságot. Sokan pánikolnak, de valószínűleg erre neked semmi okod nincsen. Elemezzük a kockázatokat és megmutatjuk, m

Csendes gyilkosok: a környezetszennyezés kevésbé látványos formái

Ha környezetszennyezésről beszélünk, alighanem elsőre égig érő szeméthalmokra, vagy széntüzelésű erőművek kéményeiből gomolygó füstre gondolunk. Pedig a környe

Ez egy kemény adás (HOLD After Hours)

E héten eltemetjük és megmentjük a dollárt, valamint életviteli tanácsokat is osztunk Szabó Dáviddal. Jó szórakozást! Milyen platformokon találjátok még meg? A HOLD After Hours...

The post E![]()

- Megtörténhet az elképzelhetetlen Amerikával Trump miatt – aggódnak a hitelminősítők

- Amiről senki sem beszél: még az állampapírokon is bukhatsz nagyot – mutatjuk, hogyan kerüld el

- Amerika nagy háborúja árnyékában emelkedhet ki egy új globális szuperhatalom

- Trump bontókalapáccsal esett a világrendnek, a legnagyobb árat az USA fizetheti

- Százezreket hagynak veszni a magyarok minden évben: heteken belül igényelned kell, ha nem akarsz lecsúszni az ingyenpénzről

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Warren Buffett helyett én: Kezdők útmutatója a befektetéshez

Fedezd fel a befektetés világát úgy, ahogy még sosem! Ez a webinárium egyszerűen és érthetően mutatja be az alapelveket, amelyekre még a legnagyobb befektetők, mint Warren Buffett is esküsznek.

Bod Péter Ákos: az eddig ismert kereskedelmi rendszernek vége

Az egyetemi tanár, ex-jegybankár a Checklistben értékelte Trump legújabb vámjait.

Bőven van még tartalék a magyar agráriumban, a számok viszont nem ezt tükrözik

Hogy tudunk-e még versenyezni a lengyel vagy a nyugat-európai agrártermékekkel, az is kiderül az Alapvetés podcast új műsorából.

Harmadik ciklusára készül Donald Trump? Ez lehetséges?

Beindult a jogi csűrés csavarás.

Ügyvédek

A legjobb ügyvédek egy helyen