"Nincs is frank a devizahitelek mögött" - Ez komoly?

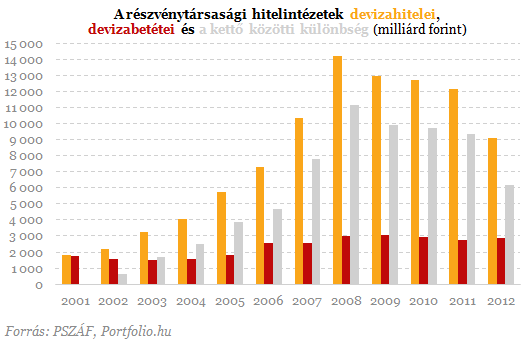

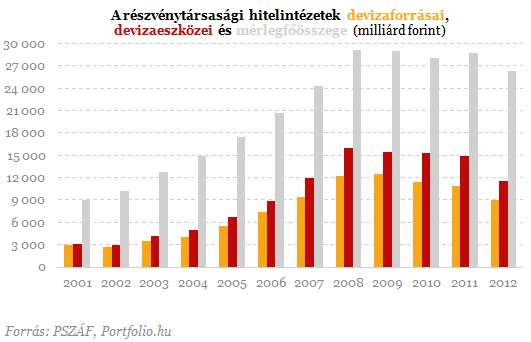

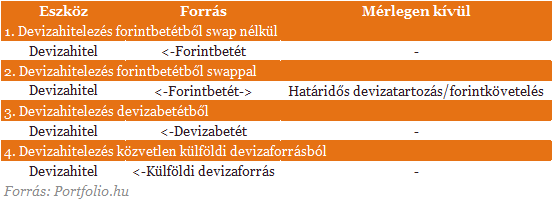

A válasz elsőre talán meglepő: részben valóban nincs. A bankok jóval nagyobb összegű devizahitelt nyújtottak, mint amekkora devizaforrást ehhez a mérlegük alapján felhasználtak. Ha tehát a bankok mérlegét megnézzük, akkor kiderül, hogy a devizahitelek egy része mögött devizaforrás helyett forintforrás áll. Ezt hívjuk mérleg szerinti nyitott devizapozíciónak. Hogy ez létezik, nem véletlen: a hitelek nagy részét betéti forrásból helyezik ki a bankok. Márpedig a betéteknek mindössze 24%-a van devizában (2012 végi PSZÁF-adat a részvénytársasági hitelintézetekről), ezen belül a lakossági betétek esetében még alacsonyabb, 16%-os a devizabetétek aránya. Ezzel szemben a devizahitelek a hitelek 62%-át képviselik, a lakossági hiteleknek pedig 59%-a devizahitel. Összességében december végén közel 6200 milliárd forinttal több általuk kihelyezett devizahitellel rendelkeztek a bankok, mint amennyi devizabetéttel.

A bankok mérlegén belül tehát nem találunk magyarázatot arra, mégis hogyan hitelezhettek devizában a megfelelő összegű devizaforrás híján a bankok. A választ ezért részben a mérlegen kívül kell keresni. Meg is találjuk itt: a bankok "szintetikusan" állították elő a devizahitelezéshez szükséges devizát, és így töltötték ki a devizaeszközök és a devizaforrások összege között tátongó rést. Úgy mondjuk ezt, hogy mérleg szerinti nyitott devizapozíciójukat a swap segítségével zárták (szinte teljesen), így a teljes devizapozíciójuk záródott. Az ügyletet, amelynek segítségével ezt a mérlegen kívüli devizagyűjtés jó részét megoldották és ma is megoldják, FX-swapnak hívják.

Mi az FX-swap?

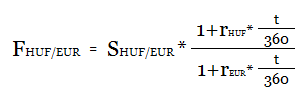

Olyan devizapiaci ügylet, amelyben a felek megállapodnak, hogy a birtokukban lévő két különböző devizát az azonnali árfolyamon elcserélik, majd egy későbbi időpontban egy előre meghatározott határidős árfolyamon visszacserélik. A határidős árfolyam az ügylet futamidejére jutó, két devizanem közötti kamatkülönbözetet fejezi ki:

- A swap a normál bankközi hitelezéssel ellentétben fedezett ügylet, ezért természeténél fogva olcsóbb is: a deviza visszafizetéséért cserébe a bank lényegében forintforrást ajánl fel fedezetként (mintha devizahitelt venne fel forintbetét elhelyezésével egyidejűleg).

- A bankok nem "nyerészkedhetnek" korlátlanul teljes nyitott devizapozíciójukkal, és nem csak azért, mert fennál a kockázata, hogy erősödik a forint. Jogszabály is kötelezi őket: a mérlegen belüli kitettséget a mérlegen kívüli ügyletekkel (jellemzően FX-swap ügyletekkel) nagy mértékben fedezniük kell, ugyanis a 2000/244. kormányrendelet értelmében, ha a teljes nyitott devizapozíció meghaladja a túllépések levonása előtti szavatoló tőke két százalékát, akkor az összesített nyitott pozíció nyolc százaléka után pótlólagos tőkét kell képezniük a bankoknak.

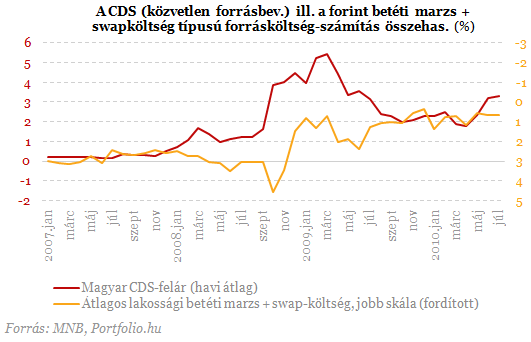

- A közvetlen külföldi források költsége különösen 2007-től jelentősen megemelkedett, így a devizahitelezés korábbi forrásának számító közvetlen (anyabanki, piaci) devizaforrás-bevonásnál olcsóbb lett a swappiaci forrásbevonás.

- A közvetlen bankközi forintforrás-bevonásnál is olcsóbb a betétgyűjtés és a swap együttes alkalmazása, a betétek átlagkamata ugyanis általában alacsonyabb a bankközi forrás kamatánál, a Bubornál (2004 januárja és 2008 között szeptembere között az MNB adatai alapján előbbi 5,4%, utóbbi 8,3% volt átlagosan), köszönhetően a nulla közeli kamatozású látra szóló betétek nagy arányának.

- A válság hatására a bankok egyre inkább saját hazai forrásaikra igyekeznek támaszkodni, anyabankjaik ugyanis csökkenteni próbálják itteni kitettségüket. A swap alkalmas a közvetlen anyabanki források egy részének kiváltására, hiszen a belföldi forrásokat cserélik el vele devizára.

- A swap fedezeti célt is szolgál: csökkenti a bank mérlegpozícióból származó árfolyamveszteségét forinterősödés esetén. A swapállomány esetében ugyanis a forinterősödés a határidős lábon kisebb forintkötelezettséget jelent.

Ursula von der Leyen diplomáciai offenzívába kezdett Putyin hátországában

A bizottsági elnök oroszokat támogató államoknak nyűjt békejobbot, az EU-nak szükséges kritikus nyersanyagokért cserébe.

Egyetlen nap alatt 200 milliárd dollárt vesztettek a világ leggazdagabb emberei Trump vámbejelentése miatt

Az amerikai gazdagok vagyona kapta a legnagyobb ütést.

Nem múlt el a vámveszély, megütötték az indiai gyógyszergyártókat

2020 óta nem látott esés az indexben.

Tisztogatás a Fehér Házban: kiderült, kinek a tanácsára léphetett Donald Trump

Az elnök szerint nincs összefüggés.

Egyre mélyebbre ütik a forintot a vámháború sokkolta piacok

Komoly mozgásokat okoztak az amerikai vámbejelentések.

Már Európa is tárgyalna az oroszokkal, kifulladt a fronton Moszkva - Háborús híreink pénteken

Cikkünk folyamatosan frissül az orosz-ukrán háború legfontosabb híreivel.

Luxemburg és a 13 törpe blokkolja az EU nagy reformját

Meglepő ellenállás a kis országoktól az évtizedes vitában.

Belenyúl a kormány a készpénzhasználat szabályaiba, ez majdnem minden vállalkozást érinteni fog

A falusi CSOK és a CSOK Plusz önereje is megfizethető lesz akár teljes mértékben készpénzben.

5%-os THM-mel elérhető lakáshitel: lehetőség vagy csapda?

HitelesAndrás - Keress, kövess, költözz! 5%-os THM-mel elérhető lakáshitel: lehetőség vagy csapda? Áprilistól...

A FIRE legnagyobb átverései

Előrebocsátom, hogy hiszek a FIRE mozgalomban, szerintem nagyon sokan sokat köszönhetünk neki, de még azok is profitálhatnak...

Legalább 150 ezer Ft-ot ki kell tudni venni minden ATM-ből

A napokban benyújtották azt a törvényjavaslatot, amely alapján minden településen ATM-nek kell lennie. A jogszabálytervezet...

Itt a vámháború, száz éve is volt már egy

Trump beváltotta a fenyegetését és kirobbantotta a vámháborút az egész világ ellen. Az alap vámtétel 10% lesz...

Női korrupció: tanulságok a sakktábláról

Két tudós sakktáblákon bizonyította, hogy a nők kevésbé hajlamosak a tisztességtelenségre és a korrupt viselkedésre.... ![]()

Hatékony HR-folyamatok 2. rész: A teljesítménytől a megtartásig

A vállalati sikerhez vezető út továbbra is az embereken keresztül vezet. A hatékony HR-folyamatokat bemutató blogsorozatunk... ![]()

A kínai siker árnyoldalai

Kína olyan mennyiséget exportál, hogy kimondani is rossz. Érdemi belső fogyasztás híján marad a kivitel, amivel még... ![]()

Mennyit bukhatsz ingatlan bérbeadás esetén az adózáson?

HitelesAndrás - Keress, kövess, költözz! Mennyit bukhatsz ingatlan bérbeadás esetén az adózáson? Ha ingatlan bérbeadásra...

Az osztalék portfólióm - 2025. március

Megcsináltam azt az optimalizálást, amit a legutóbbi posztomban leírtam. A vásárlásokkal lehettem volna kicsit türelmesebb...

Fókuszban a CONSTRUMA-n: zöld építés és egészséges otthon (x)

- Trump bontókalapáccsal esett a világrendnek, a legnagyobb árat az USA fizetheti

- Nagy Márton: csökkenhet a lakossági állampapírok prémiuma, és jön a szigorúbb állampapírtartás

- Drámai jóslat érkezett a nyári időjárásról: nagyon fájdalmasan érintheti Magyarországot

- Megtudtuk: komolyan érdeklődik az Egyesült Államok a Paksi Atomerőmű és több SMR-szerződés iránt is

- Óraátállítás 2025: kezdődik a nyári időszámítás

Warren Buffett helyett én: Kezdők útmutatója a befektetéshez

Fedezd fel a befektetés világát úgy, ahogy még sosem! Ez a webinárium egyszerűen és érthetően mutatja be az alapelveket, amelyekre még a legnagyobb befektetők, mint Warren Buffett is esküsznek.

A Sikeres Kereskedő - Vételi és eladási pontok, stratégiák, tőzsdepszichológia

Egy tőzsdei könyv, ami nem aranyhalat akar rád sózni, hanem felruház a horgászás képességével, ami a befektetések világában a saját kereskedési módszer kialakítását jelenti.

Bod Péter Ákos: az eddig ismert kereskedelmi rendszernek vége

Az egyetemi tanár, ex-jegybankár a Checklistben értékelte Trump legújabb vámjait.

Bőven van még tartalék a magyar agráriumban, a számok viszont nem ezt tükrözik

Hogy tudunk-e még versenyezni a lengyel vagy a nyugat-európai agrártermékekkel, az is kiderül az Alapvetés podcast új műsorából.

Harmadik ciklusára készül Donald Trump? Ez lehetséges?

Beindult a jogi csűrés csavarás.

Kiadó raktárak és logisztikai központok

A legmodernebb ipari és logisztikai központok kínálata egy helyen