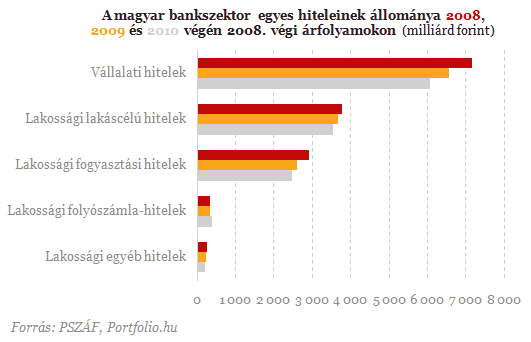

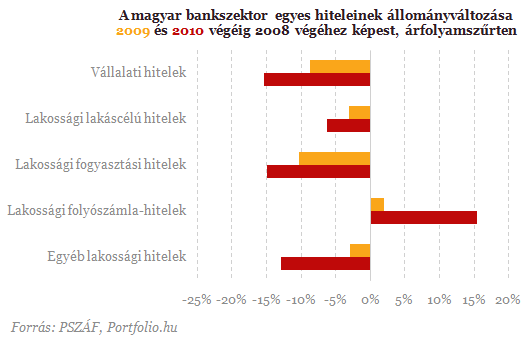

A visszaesésben leginkább érintett bankok és hiteltípusok között is megfigyelhető összefüggés. A legnagyobb csökkenést ugyanis a vállalati hitelek és a lakossági fogyasztási hitelek állománya mutatta az elmúlt két évben, és elmondható, hogy azok a bankok szenvedték el a legnagyobb visszaesést, amelyek kiterjedt vállalati hitelportfólióval vagy magas fogyasztási hitelállománnyal rendelkeztek korábban is.

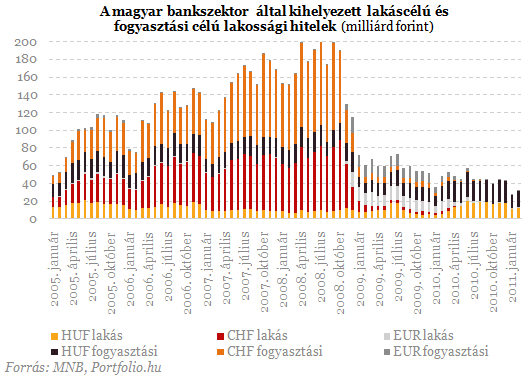

A hitelállományok csökkenését elsősorban az okozza, hogy jóval nagyobb a törlesztett (esetleg részben vagy egészben leírt) régi hitelek volumene, mint az új hitelfolyósításoké. Ez utóbbiról az állományok nagyságához képest kevesebb adat áll rendelkezésünkre, ugyanakkor ezek mutatják meg egyértelműen, milyen átrendeződés és visszaesés történt a bankok hitelezési aktivitásában. Elmondható, hogy a teljes szektorban a lakáscélú- és fogyasztási hitelek körében egyaránt közel negyedére esett vissza a bankok új folyósítása 2007-hez és 2008-hoz képest.

Okok és kilátások

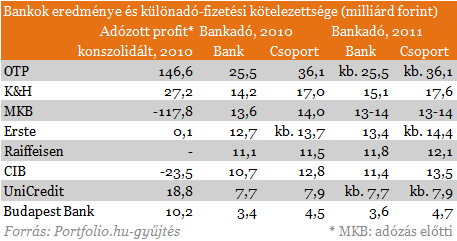

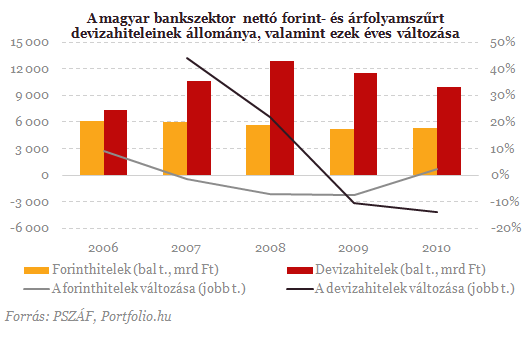

Mind a lakossági, mind a vállalati hitelezésben keresleti és kínálati okai egyaránt vannak a hitelezési aktivitás csökkenésnek, az utóbbi időszakban ugyanakkor a lakossági oldalon a hitelkereslet, a vállalati oldalon pedig a kínálat kezd szűk keresztmetszetté válni. Az alacsony hitelkínálat oka a bankok visszafogott kockázatvállalási hajlandóságával karöltve egyre inkább az anyabankok tőkeallokációjában betöltött hátrányos helyünk lehet (hiába termelt például több mint 27 milliárd forint adózás utáni nyereséget a K&H, a hírek szerint tulajdonosai ezt kivonják a bankból). Ennek okai között kiemelt helyet foglal el az európai összehasonlításban szélsőségesen magas bankadó, mely a bankok likviditási és tőkepufferét egyaránt erodálja, és egy konjunkturális időszakban is csökkenti a pénzintézetek hitelezési képességét. A bankadó adózott eredményhez viszonyított aránya ugyanakkor magyarázatot ad arra is, miért nem vetik vissza hasonló tényezők a válság során végig kimagasló eredményt felmutató OTP hitelezési kedvét.