Az adórendszerről madártávlatból

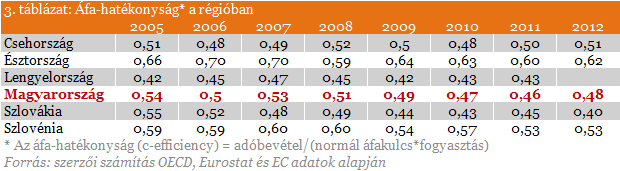

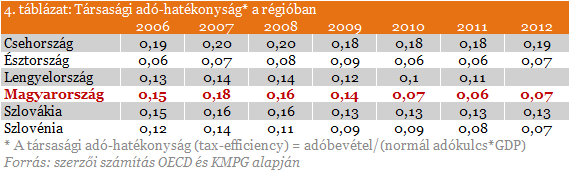

Az, hogy a magyar adórendszer összetételében milyen átrendeződések zajlottak az elmúlt években, és milyen alapvető különbségek vannak az európai és a régiós országokkal összehasonlítva, kevés információt ad arról, hogy az adórendszer milyen hatékonyan látja el a feladatait. Ennek elemzésére az úgynevezett adóhatékonysági mutatót (tax efficiency) tudjuk felhasználni. Ennek lényege, hogy kiszámítjuk az eltérést a tényleges adóbevétel és egy elméleti maximum között. Az elméleti maximum számításánál azt feltételezzük, hogy a teljes adóalapra, vagy annak egy közelítő mértékére a normál kulcs vonatkozik, és nincs eltitkolás. Ez egy hipotetikus érték, ami leginkább összehasonlításra használható. A viszonylag alacsony hatékonyság két dologra utalhat. Egyrészt arra, hogy nem elég széles az adóalap, mivel azt számos kedvezmény vagy mentesség korlátozza (policy gap), másrészt arra, hogy jelentős az adóeltitkolás (compliance gap), és a kirótt adót a gazdasági szereplők nem fizetik be.

A személyi jövedelemadó (szja) rendszerek nemzetközi összehasonlítása néhány paraméter alapján nem lehetséges, hiszen a teljes progresszivitást az adókulcsok, sávhatárok és kedvezmények komplex együttese adja. De a társasági adó és az áfa esetén már összehasonlíthatóak a különböző adórendszerek az adókulcsok és az azok segítségével számított adóhatékonyság alapján.

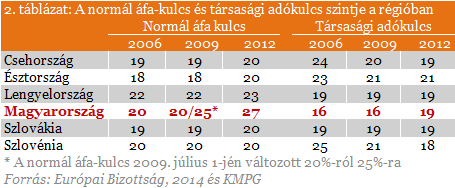

Az áfa és a társasági adó normál kulcsa az elmúlt években jelentősen emelkedett Magyarországon. A társasági adó kulcsa, Magyarországgal ellentétben, a környező országokban inkább csökkent az elmúlt időszakban, az áfa esetén azonban hasonló a trend a régió más országaiban is. Ez megfelel annak a nemzetközi trendnek, hogy a munkát terhelő adókról az országok próbálják a súlyt a fogyasztást terhelő adók felé terelni, mert az kevésbé káros a gazdasági növekedésre. Bár nem létezik egy meghatározott optimális áfa kulcs, gyaníthatóan létezik olyan szint, aminél az eltitkolás már jelentős növekedésnek indul. Érdemes megjegyezni, hogy a magyar áfa-kulcs kiemelkedően magas, nem csak a régióban, hanem világviszonylatban is.

Egy másik fontos szempont, hogy a fogyasztási adók alapvetően regresszívek, azaz a szegényebb háztartásokat jobban terhelik, amit a kedvezményes áfa-kulcsok tovább súlyosbítanak, ami szintén az áfa-kulcs túlzott emelése ellen szól. Ennek oka, hogy a szegényebb háztartások általában a jövedelmük nagyobb százalékát költik fogyasztásra, ezért tehát a jövedelmük nagyobb százalékát teszi ki az áfa. Ezzel szemben a tehetősebbek abszolút értékben többet költenek fogyasztásra, többek között a kedvezményes kulcs alá tartozó jószágokra is, ezért a kedvezményből általában nagyobb mértékben részesülnek. Ezért tehát ha az áfa-kulcs túlságosan magas, akkor a szegényebb háztartásokat a támogatási rendszeren keresztül kell kompenzálni, ami adminisztratív szempontból drága megoldás.

A társasági adó esetén még látványosabb a változás. 2009-ig viszonylag jól teljesített a magyar társasági adó a régión belül, de 2010-ben nagy visszaesés látható. 2010-ben emelkedett a normál társasági adókulcs 19 százalékra, és ekkor kezdődött a vállalatokat terhelő adók rendszerének átalakítása. Ebben az esetben tehát feltehetően elsősorban adópolitikai okokra vezethető vissza a hatékonyság csökkenése. (A társasági adóbevétel tartalmazza a szektorális különadókat is,ezért a számított adóhatékonysági mutató felső becslésnek tekinthető.)

Méltányosság vs hatékonyság

Az adórendszer egyik legfontosabb feladata a jövedelem-újraelosztás, amiről elsősorban a progresszív személyi jövedelemadó-rendszer gondoskodik. Az szja rendszer leképezi a kormány és a társadalom társadalmi igazságosság iránti elkötelezettségét. Részben emiatt, részben pedig hatékonysági megfontolásokból a legtöbb szja rendszer valamilyen szintű kedvezményt vagy adómentességet nyújt a legalacsonyabb keresetűek számára. Az egykulcsos szja bevezetésének újraelosztási hatásait több elemzés is vizsgálta, legutóbb Tóth és Virovácz (2013). Ez a cikk azt találta, hogy az egykulcsos szja bevezetésével a keresők felső 20 százaléka jól járt: az ő hozzájárulásuk a teljes szja bevételhez 60-ról 40 százalékra csökkent. Ezzel párhuzamosan a keresők alsó 50 százalékának mintegy 70-80 százaléka vesztett az egykulcsos adó bevezetésével. Vagyis az szja rendszer progresszivitása és újraelosztási teljesítménye az elmúlt években jelentősen csökkent.

Az újraelosztási hatásokon túl azonban fontos az szja szerepe a gazdasági ösztönzők szempontjából is. Alacsonyabb határadókulcsok mellett a munkavállalók nagyobb teljesítményt fejtenek ki, mivel a megkeresett többletjövedelemből nagyobb részt vihetnek haza. Ezen kívül a béreloszlás alján az adókulcsok hatással lehetnek arra is, hogy alacsony bér mellett megéri-e belépni a munkapiacra. Bár a munkaösztönzőket lehet mérni egyszerűsített, úgynevezett METR számítások segítségével (marginal effective tax rate, az OECD által hipotetikus háztartásokra számított, rendszeresen publikált mutató), az szja rendszer átalakításához kapcsolódóan rendelkezésre áll egy részletesebb, modell-alapú elemzés, így az egyszerű statisztikák helyett érdemesebb ennek megállapításait megnézni. Benczúr és szerzőtársai (2011) a 2010-es gazdasági csomag hosszú távú munkapiaci és költségvetési hatásait vizsgálták, és azt találták, hogy bár a magasabb jövedelműek által ledolgozott órák száma és adóköteles jövedelme jelentősen nőhet a változások hatására, összességében a foglalkoztatásra gyakorolt hatás negatív, mert az alacsony bérszinteknél megemelkedő szja kulcs miatt kevésbé éri meg belépni a munkapiacra.

Összegzés

A makro statisztikák azt mutatják, hogy a magyar költségvetés jóval nagyobb arányban támaszkodik a fogyasztási adókra, mint a többi európai ország, és ez a különbség csak nőtt az elmúlt évek során. Ezzel párhuzamosan a vállalatoktól beszedett jövedelemadók aránya jóval elmarad az európai országok és a régiós társak átlagától, és ebben az esetben is jelentősen nőtt a különbség Magyarország és a többi ország között az elmúlt években. Ezen kívül a régióban, Magyarországot is beleértve, jelentős tartalékok vannak az ingatlanadóztatásban, és ez érdemben nem változott az elmúlt évek során.

A makro statisztikák alapján beazonosítható néhány terület, amire érdemes lenne az adópolitika figyelmét irányítani a közeljövőben. A társasági adó nagyon alacsony hatékonysággal működik, és a vállalati beruházásokat eltántorítja az üzleti környezet. Az áfa magas bevételt termel, de kiugróan magas adókulccsal, és leromlott hatásfokkal, ami az adóeltitkolás növekedésére utal. Az szja kevéssé valósít meg jövedelem újraelosztást, ezért költséges, valamint rossz ösztönzőket állít fel a munkába állás szempontjából, összességében tehát lehetne javítani a hatékonyságát.

Mint a bevezetőben jeleztem, ez a cikk egy látlelet ad, és nem vállalkozott arra, hogy a mögöttes okokat feltárja. A választások előtt csak remélni tudjuk, hogy a minisztériumokban és a pártok háttérintézményeiben már teljes gőzzel zajlik az elemző munka, és hamarosan megismerjük a problémák okainak részletes feltárására vonatkozó elemzéseket, és az előremutató adópolitikai javaslatokat.

NÉVJEGY Benedek Dóra egyetemi tanulmányait a Budapesti Közgazdaságtudományi Egyetemen és a London School of Economicson végezte, majd 2011-ben PhD fokozatott szerzett a Közép-Európai Egyetemen (CEU). 2003 és 2009 között a Pénzügyminisztérium Közgazdasági kutató osztályának munkatársa, majd vezetője, 2009 és 2011 között a Költségvetési tanács Titkárságának mikro-elemzésekért felelős vezető elemzője. Jelenleg a Nemzetközi Valutaalap Adópolitikai osztályának munkatársa. Kutatási területe az adó- és támogatási politika, személyi jövedelemadó és a mikroszimuláció. A fenti írás személyes véleményt, és nem intézményi álláspontot képvisel.

Boldogság vagy boldogulás: az iskolaválasztás dilemmái kisvárosi környezetben

Nagy tétje lett a szülői döntéseknek.

Húsvéti sokk: elképesztő áremelkedések és meglepő csökkenések

Hogy alakult az ünnepi hozzávalók ára?

Ömlenek a fegyverek Európa délkeleti bástyájába – Bármikor berobbanhat a két NATO-ország konfliktusa?

Hatalmas fegyverkezési programba kezdett Görögország.

Monumentális támadásra készül Moszkva, hatalmas kudarcba fulladt az orosz invázió – Ukrajnai háborús híreink pénteken

Cikkünk folyamatosan frissül.

Érik az újabb botrány Elon Musk csúcsszervezete körül - Gyanús alapon rúgnak ki embereket

Újabb hét, újabb furcsaság a DOGE háza táján.

Csúnyán beleszállt Kínába az Egyesült Államok szövetségese

Washingtonhoz is volt pár keresetlen szava Carneynek.

Ennyi volt: újabb tűzszüneti javaslatot utasítottak el a rettegett terroristák

Újabb tárgyalás, újabb kudarc.

Edison International - elemzés

A Top10-es listámat nézegetve találtam rá, nem volt benne az első 10-ben, de jók a számai. Aztán megnéztem pár negyedéves prezentációját, és eldöntöttem, hogy követni fogom.Cégismertető

Zsidayval vágjuk a rendet a káoszba

Zsiday Viktorral próbáltunk meg rendet teremteni Trump fejében. De sikerült? Milyen platformokon találjátok még meg? A HOLD After Hours podcastek megtalálhatók a Spotify, YouTube, A![]()

Hogyan jutnak el a szélturbinák a tökéletes körforgásos gazdaságig?

A megújuló energiaforrások közül a szélenergia mutatja az egyik legdinamikusabb fejlődést, miközben a költséghatékonysága is évről-évre jelentősen javul. A tökéle

Követett részvények - 2025. április

Havonta ránézek egyszer azokra a papírokra, amikből előbb vagy utóbb venni szeretnék. Általában a hetes chartokat nézem, 4-5 gyertya születik egy hónap alatt, ennyit már érdemes újra kiért

Hőre hangolva - milliárdos lehetőség a távfűtési rendszerek megújítására

Új lendületet kaphat a hazai távfűtés: 45 milliárd forintos kerettel jelent meg társadalmi egyeztetésen az a pályázati felhívás, amely a távhőszolgáltatók előtt nyit kaput az energiahaték

TAO és HIPA bevallás 2025: mire figyeljenek a cégek?

Közeleg a 2024-es adóévre vonatkozó (TAO) társasági adó- és (HIPA) helyi iparűzési adóbevallási és adófizetési határidő. Az éves adót bevalló társaságoknak az idei évben 2025. júniu![]()

Valóban kockázatmentesek az állampapírok? - Tévhit vagy igazság?

HitelesAndrás - Keress, kövess, költözz! Valóban kockázatmentesek az állampapírok? - Tévhit vagy igazság? Miért népszerűek az állampapírok válság idején? A tőzsdei ingadozások és a ma

Megint a HOLD lett az Év Alapkezelője

Kilencedik alkalommal, zsinórban harmadjára lett a HOLD az Év Alapkezelője a hazai befektetési alapok Oscar-gáláján, a Klasszis 2025 díjátadón. A Deep Value Részvény Alap és...

The post Megin![]()

Idén is motivált női vállalkozókat keres a Visa She’s Next program (x)

Anyagi támogatás és egyéves mentorálás várja a program nyerteseit

- Itt a váratlan bejelentés: jön az új állampapír!

- Tökéletes vihar készül a tőzsdéken: akár 2008 óta nem látott zuhanás is jöhet

- Évszázados, régóta elfeledett fegyverhez nyúl Donald Trump: egy egész féltekéről söpörnék ki Kínát

- Olyan történt a dollárral, ami a forint sorsára is hatással van

- Szép csendben egy másik ország lehet EU-tag hamarosan, amíg a világ Ukrajnáról beszél

Sokakat megrémisztett a Fed-elnök beszéde – Hova mehet most a pénz?

Estek a piacok a beszéd hatására.

Budakeszitől az USA-ig: a Mayer Szörp hihetetlen sztorija

Nagymamáink receptjével ér el nemzetközi sikereket a magyar márka.

Tízmilliárdokba kerülhet a száj- és körömfájás, napról napra nő a veszteség

Egyre nő a közvetett veszteség, a tejiparban és a sertéságazatban is jelentősek a fennakadások.

Kiadó modern irodaházak

Az iroda ma már több, mint egy munkahely. Találják meg most cégük új otthonát.

Limit, Stop, vagy Piaci? Megbízások, amikkel nem lősz mellé!

Ismerd meg a tőzsdei megbízások világát, és tanulj meg profin navigálni a piacokon!

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.