Milliomos nyugdíjas lehetsz, ha ezt a pár trükköt ismered

Közel a nyugdíj? Csökkentsd a kockázatot!

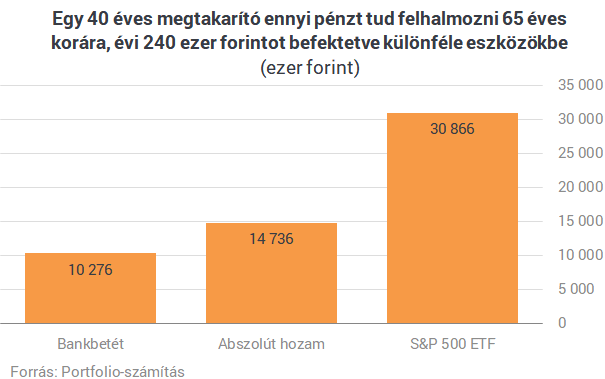

A fenti számítások jól igazolják, hogy célszerű lehet többletkockázatot vállalni, hiszen lényegesen nagyobb megtakarítási összegre tehetünk szerint, mint ha a párnacihában vagy folyószámlán tartjuk a pénzünket.

Éppen ezért érdemes 5-10 évvel nyugdíj előtt, szépen fokozatosan, a hozamokat lefölözve csökkenteni kockázatos kitettségünket és átsúlyozni állampapírba, rövid kötvényalapokba.

Egyes termékekhez (pl. néhány unit-linked biztosítás, illetve egyes bankok NYESZ-számlái), lehet már olyan alapokat is kapni, melyek ezt a stratégiát követik, ezek az úgynevezett céldátum / target date alapok, így még az átváltással sem kell bíbelődnünk.Természetesen fontos megjegyezni, hogy nem érdemes minden pénzünket "egy lapra" feltenni, célszerű minden esetben többféle eszközt választani (vagyis diverzifikálni), ha megtakarítunk.

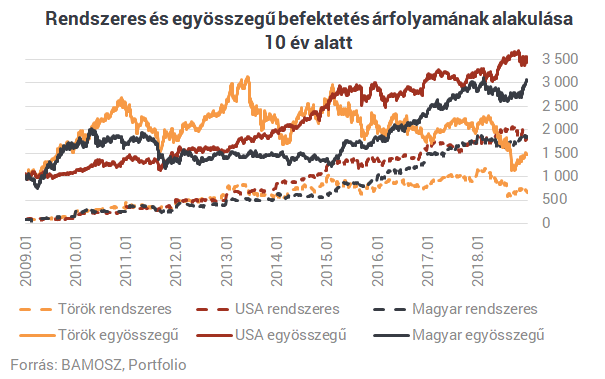

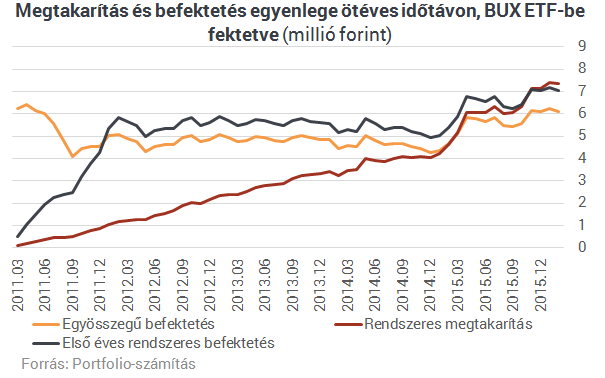

Nem érdemes időben felaprózni a nagyobb összegeket

Főleg biztosításközvetítők és biztosítási ügynökök érvelnek értékesítés közben az úgynevezett "cost averaging hatással" annak érdekében, hogy a rendszeres díjas unit-linked biztosításokra rábeszéljék ügyfeleiket. A koncepció alapja az Amerikában meghonosított "dollar-cost averaging" technika. Az egésznek a lényege, hogy ha rendszeres időközönként vásárolunk (például minden hónapban 500-500 dollárért) a kiszemelt részvényéből, akkor összességében olcsóbban fogunk tudni hozzájutni a papírhoz, mintha egy összegben tennénk. Az osztalékot zsebre tesszük, ha pedig ralizni kezd a piac, több olyan értékpapír lesz a kezünkben, amely esetében alacsonyabb bázisról emelkedik majd az árfolyam, így jobban kaszálhatunk, mint egy egyösszegű befektetéssel, ha el akarjuk őket adni. Elvileg nemcsak szépen duzzaszthatjuk a zsebünket, hanem a fáma szerint csökkentjük a kockázatát annak is, hogy túl sok pénzt egyszerre elbukunk.Készítettünk egy modellszámítást arról, hogy 1 millió forint befektetésével tíz év eltelte alatt három különböző piacon (török, amerikai és magyar részvények, alapokon keresztül), mennyivel járunk jobban azzal, ha 10x100 ezres részletben vásárlunk be ahelyett, hogy egy összegben befektetjük az egymillió forintot. A válasz röviden: semennyire. A török piacon 77 százalékponttal, az amerikai piacon 168 százalékponttal, a magyar blue chipekkel 112 százalékkal értünk el nagyobb hozamot, ha első évben begurítottuk mind az egymillió forintot ahelyett, hogy kis részletekben pakolásztuk be évente.

Összességében tehát elmondható, hogy időszakosan (1-5 éven belül), ha a megfelelő piaci ciklust eltaláljuk, jó spekulatív statégia lehet a cost averaging, hosszú távon viszont (például nyugdíj esetén) nagyon ritkán lehet csak kifizetődő, hiszen lemaradunk a nagyobb ralikról, nem spekulatív eszközök esetén (melyeknek árfolyama monoton növekszik vagy kamatot fizetnek) pedig teljesen értelmetlen ezt a taktikát követni.

Ha egy nagyobb összeget szánunk nyugdíjra tehát, érdemes ezt inkább egy összegben befektetni, de fontos, hogy ha lehetőségünk van rá, emellett rendszeres megtakarítást is indítsunk.Kamatos kamat

Mindig célszerű az elért hozamot újabb befektetési eszközök vásárlására fordítani, hiszen jelentősen növelni tudja a megtakarítási egyenlegünket a kamatos kamat. Ezen az ábrán egy 25 éves megtakarítási ciklus alatt, 5%-os hozamot termelő eszközzel számoltunk, a hozam újrabefektetésével és anélkül. Látható, hogy a hozam újrabefektetése több mint 1 millió forintos többlethozamot eredményezett a megtakarítónak.

Legális adóelkerülés

Az államilag támogatott nyugdíjcélú megtakarítások (NYESZ, nyugdíjbiztosítás, önkéntes nyugdíjpénztár) mellé nemcsak szja-jóváírást lehet igényelni, hanem ha lejáratig tartjuk őket, adómentesek is, így megspóroljuk többek közt a befektetési alapok, részvények, kötvények, betétek hozamára fizetendő 15%-os kamatadót, szja-t is.Ha lejárat előtt feltörjük ezeket a termékeket, előfordulhat viszont, hogy adóznunk kell, az alábbi paramétereknek megfelelően:

- dönthetünk úgy is, hogy befektethetünk egy összegben tartós befektetési számlára (tbsz) is, erre nem jár adójóváírás, viszont itt három év elteltével 10%-ra mérséklődik a kamatadó, öt év után pedig adómentesen juthatunk befektetésünkhöz. A tbsz lejártakor új számlát indíthatunk.

- Egyszeri díjas, nem nyugdíjcélú életbiztosításon megtakarítva feleződik az szja teher három év alatt, öt év után pedig adómentes lesz, míg rendszeres díjas életbiztosításon ugyanez öt és tíz év alatt történik meg.

Célszerű tehát nem hozzányúlni a nyugdíjcélú megtakarításunkhoz akkor sem, ha kell a pénz, hiszen az adóelőnyök mellett időskori önmagunktól vesszük el a pénzt.

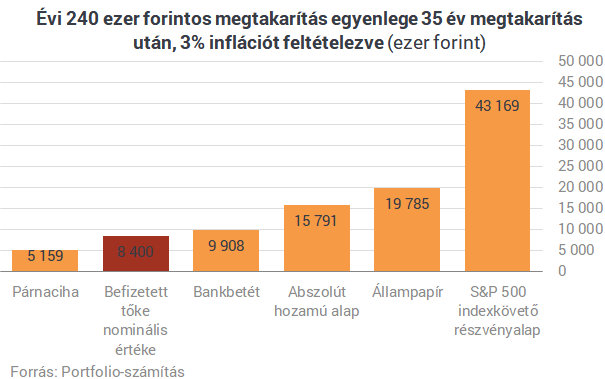

Vigyázz, infláció!

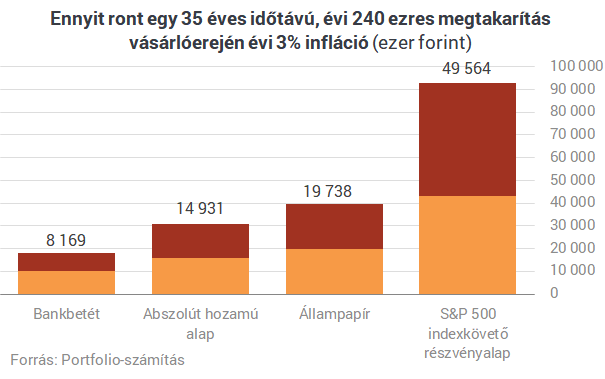

Bár a fenti modellekben nem számoltunk az infláció hatásával, lezárásképp fontos megjegyezni, hogy nominálisan hiába hízott hatalmasra pár évtized alatt a nyugdíjcélú megtakarításunk, reálértéken sokkal kevesebbet ér majd a vagyonunk.Az alábbi számításban évi 240 ezer forint 35 éves befektetésével számoltunk, az MNB hosszú távú, 3%-os inflációs prognózisa mellett. Jól látható, hogy a párnacihában kuporgatott összeg reálértéken a befizetett tőke nominális értéke alá zuhant, a bankbetét pedig alig 1,5 millió forint hozammal tudta gyarapítani a megtakarításunkat.

Összegzés

Összefoglalva tehát:- Érdemes minél korábban elkezdeni megtakarítani.

- Nem érdemes arra várni, hogy beesik nyugdíj előtt egy nagyobb összeg, például egy ingatlan eladásából, célszerű rendszeresen, kisebb összegeket félretenni.

- A hozamot fektessük be újra, a kamatos kamatnak hatalmas ereje van.

- Ha egy nagyobb összeggel rendelkezünk, érdemes időben nem felaprózni, hanem egyszerre befektetni (a diverzifikáció persze itt is fontos).

- Érdemes kihasználni a 20%-os adójóváírást és az adómentességet.

- A nyugdíjra szánt megtakarításhoz ne nyúljunk hozzá nyugdíjig, bármennyire csábító is a kövérebb számlaegyenleg.

- Bár a cikkben nem ecseteljük részletesen, fontos kérdés az is, hogy milyen szolgáltatói díjak mellett indítunk el egy nyugdíjcélú megtakarítást, hiszen a legtöbb szolgáltató mind a tőkéből, mind a hozamból lecsippent. Erről a témáról legutóbb itt és itt írtunk.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Visszagyengült a forint, 410 felett az euró árfolyama

Mozgalmas volt a hét utolsó kereskedési napja is.

Kilátásrontást kapott Magyarország az év első hitelminősítői döntésén

Eddig stabil volt a kilátásunk az S&P-nél, most már negatív.

Óraátállítás: Trump miatt eltörölhetik az egész rendszert

Az amerikai elnök új ellenséget talált magának: a téli időszámítást.

Vámpofonok és szakadások után erősödéssel zárták a hetet New Yorkban

A kínai eszkaláció sem rontotta el a hangulatot.

Egyre rosszabb vállalati előrejelzések fognak előkerülni a legnagyobb amerikai bank vezére szerint

A JP Morgan viszont egyelőre nem lát okot a saját becslései visszavonására.

Vámmentességi listával vág vissza Trumpnak az EU-val kacérkodó szövetség

Meglepő lépés a Mercosurtól: 50 termékre lazítják a vámokat Trump ellen.

Elon Musk is beleszállt Donald Trumpba, egyre kiélezettebb a konfliktusuk

Újabb összetűzés pattant ki az egykori jó barátok között.

Elkezdték nyilvántartásba venni a szexmunkásokat Olaszországban

Több évtizedes adósságát törleszti ezzel az állam.

NAV késedelmi pótlék változások 2025-től - havonta kell megfizetni a pótlékot

A NAV 2025-től új rendszert vezet be a késedelmi pótlék kiszabására: az éves egyszeri előírás helyett havi rendszerességgel kerülnek előírásra a késedelmi pótlékok az adószámlán. Ez a![]()

Fából készült felhőkarcolók jelenthetik az építészet jövőjét

A modern építészetről a legtöbbeknek a beton, az acél vagy a tégla juthat eszébe alapanyagként, valójában azonban a fa is tökéletesen megfelel erre a célra. Számos vo

Geotermikus energia: a második Trump-ciklus nagy nyertese?

Donald Trump energiaügyi reformjaninak az olajvállalatok mellett a geotermikus energiával foglalkozó cégek lehetnek a legnagyobb nyertesei.

Mit keres Deadpool egy kisvárosban? Hollywoodi sztori Ryan Reynoldsszal

Aki ismeri a walesi csoda alaptörténetét, annak a válasz már részint ismerős lehet. Azonban számos részlet bújik meg a Wrexham AFC hihetetlen felemelkedése mögött. És...

The post Mit keres De![]()

Az S&P 500 ETF olcsóbb! - Bognár FIRE Balázzsal

Stúdiónkban az S&P500-azók és a FIRE képviselője, Bognár Balázs. Meg egy kis betevő Trump. Milyen platformokon találjátok még meg? A HOLD After Hours podcastek megtalálhatók...

The post A![]()

Meg lehet úszni befektetés nélkül? Esnek a piacok!

Mielőtt belekezdünk, előrebocsátom, hogy nem, nem kell kivenned a pénzed a befektetéseidből. Hacsak nem vagy aktív kereskedő, akkor még az éppen aktuális amerikai (vagy kínai/orosz) elnök agy

Itt a 4,75%-os kamatú lakáshitel

Hitelügyintézős Gáborunk írt egy új cikket, a CIB 4,75%-os lakáshiteléről. Ez nem olyan kamu, mint a fiatalok 5%-os lakáshitele, ehhez tényleg hozzá lehet jutni, igaz, CSOK hitelt is kell vele

HP Inc. - elemzés

Az áprilisi Top10-ből éppen csak kicsúszott. Ha ma csinálnám a listát, a 10. lenne, az árfolyamok nagyon hektikusan mozognak. Ránéztem, és követni is kezdtem.Cégismertető1939-ben alapítottá

Kerékpáros felfedezőtúrák a Duna és az Alpok között (x)

Zubogó patakok, lélegzetelállító szurdokok és festői hegyi tavak

- Formálódik Donald Trump nagy terve – Ravasz húzással kényszerítené térdre Oroszországot

- Trump meghátrál! Tépik a piacokat

- Itt a Telekom bejelentése: változik az inflációkövető díjkorrekció

- Nyakunkon az újabb "devizahiteles" válság? - Soha nem látott összegben adósodnak el a magyarok

- Megtörténhet az elképzelhetetlen Amerikával Trump miatt – aggódnak a hitelminősítők

Trump miatt rángatóznak a tőzsdék – Mi jelent most menedéket?

Gyorsan változnak az események Amerikában.

Kockázat vagy lehetőség a génmódosított élelmiszer?

A génmódosítás és a génszerkesztés fontos lehet az élelmezési válság és a klímaváltozás elleni küzdelemben, de sokan félnek tőle.

Nagy hibát vétett Donald Trump, és hol lehet még a szakadék vége?

Folytatódik a vámháború.

Kiadó modern irodaházak

Az iroda ma már több, mint egy munkahely. Találják meg most cégük új otthonát.

Hogyan vágj bele a tőzsdei befektetésbe?

Első lépések a tőzsdei befektetés terén. Mire kell figyelned? Melyek az első lépések? Mely tőzsdei termékeket célszerű mindenképpen ismerned?

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.