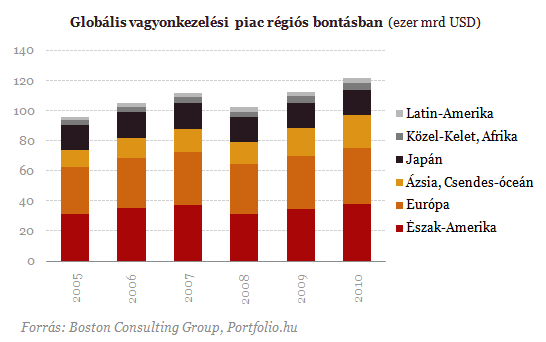

Az adatok szerint visszavette a világ leggazdagabb országának számító címet Amerika, a kezelt vagyon Észak-Amerikában 10,2 százalékkal 38 200 milliárd dollárra emelkedett, miközben Európában mindössze 4,8 százalékos növekedést láthattunk. Több oka is volt a trónfosztásnak, egyrészt az európai tőkepiac szerényebb hozamokat tudott felmutatni az adósságválság miatt, másrészt az euró is gyengült a dollárral szemben. A fejlett régiók közül egyedül Japán volt az, amely nem tudott vagyonnövekedéssel zárni, a vagyon hajszálnyival, 0,2 százalékkal csökkent, ez viszont meghatározó szerepét nem tudta megváltoztatni.

Az ázsiai és csendes-óceáni térség tudta felmutatni a legnagyobb növekedést, 17,1 százalékos vagyonbővülésük messze felülmúlta az összes régió számait. A kezelt vagyon értéke igaz még nem fogható az éllovasokhoz, azonban lassú hangsúlyeltolódásra lehet számítani, csupán a vagyonbővülés eltérő üteme miatt. Amennyiben a három feltörekvő piaci régiót (Latin-Amerika, Közel-Kelet és Afrika, Ázsia) együtt kezelnénk, akkor az összesített vagyon 29 700 milliárd dollár lenne, ami azt jelenti, hogy a vagyon negyede 2010-ben a feltörekvő piacokon jelent meg.

A vagyonnövekedést mélyebben vizsgálva azt a következtetést vonhattuk le, hogy 59 százalékban a hozamok, míg 41 százalékban a friss megtakarítások járultak hozzá 9000 milliárd dolláros vagyon-gyarapodáshoz. A válságot követően a befektetők kockázati étvágya sokat változott, míg a válság alatt a készpénz és annak helyettesítői voltak a sztárok, addig mostanra már újra elkezdtek az ügyfelek a kockázatos eszközök felé elmozdulni. Jól mutatja mindezt, hogy a részvényarány a 2008-as 28 százalékról 2010-re 35 százalékra emelkedett, miközben a készpénz és betét aránya 49 százalékról 45 százalékra (a maradék vagyon kötvényekben volt nyilvántartva).

Az ügyfelek kockázati étvágyának feléledése Észak-Amerikában játszotta az egyik főszerepet, hiszen míg a portfólióban 18,1 százalékponttal nőtt a részvények aránya, addig a vagyon növekedését 81 százalékban a piaci hozamok jelentették. A tradicionálisan kockázatkedvelő Amerikaiak tehát a magas részvényaránynak (44 százalék) köszönhetően a válságot követő időszak nyerteseinek számítottak. Ázsiában és a csendes-óceáni térségben egyelőre a részvényarány 34 százalékon áll, a válság előtti 39 százalékos értéket pedig várhatóan 2013-ig nem fogjuk elérni.

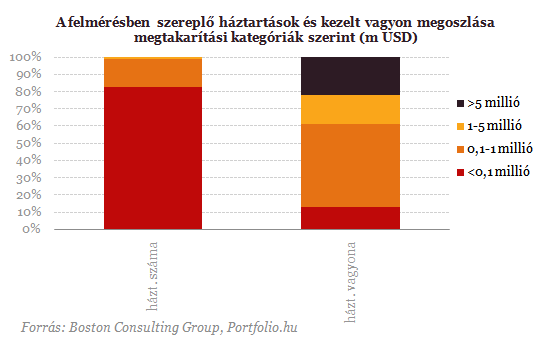

A BCG elemzése alapján megállapíthatjuk, hogy globális vagyonkezelt vagyon 87 százaléka olyan háztartásokhoz köthető, amelyek legalább 100 000 dollárnyi megtakarítással rendelkeznek. A dollármilliomosok meghatározó részesedéssel rendelkeznek, a statisztikák szerint a legalább 1 millió dollárral rendelkező háztartások a kezelt vagyon 39 százalékát birtokolják, miközben számukat tekintve mindössze 0,9 százalékos részesedéssel rendelkeznek.

A következő néhány évben 6 százalékkal emelkedhet évente a kezelt vagyon a BCG elemzői szerint, a növekedés motorja a feltörekvő piacok lesznek, hiszen itt 11,4 százalékos éves növekedés prognosztizálható. A hagyományosnak tekinthető fejlett piacokon jóval átlag alatti vagyonnövekedés várható, ami a vagyonkezelői szektorra is érezhető hatással lesz.

A stratégia-váltás már most is megfigyelhető, hiszen a legtöbb szereplő komoly erőforrásokat fordít arra, hogy a feltörekvő piacokon a pozícióit megerősítse, és piacot szerezzen. Még az sem veszi el a piaci szereplők kedvét a terjeszkedéstől, hogy a marzsok a nagy versenyben folyamatosan csökkennek, valamint a szakértői bázis bővítése is nehéz, ha mindenki (nemzetközi és helyi szereplők) a tevékenységének a kibővítését tervezi.

A nemzetközi befektetők tradicionálisan az offshore vagyonokra fókuszálnak, ez az összeg viszont a teljes vagyonból mindössze 7,4 százalékot tesz ki. A maradék összeg onshore, tehát olyan vagyonkezelésben van, amelyben a befektetési ország megegyezik például a befektető lakhelyével. Nehéz a vagyonkezelők feladata, hiszen számos esetben az onshore vagyonkezelés azért nehézkes, mivel hatósági limitek vannak érvényben, a helyi tőkepiacok fejletlenek és a helyi szereplők nagyon erős pozíciókkal rendelkeznek (értékesítési csatorna, ügyfélbázis).

Viszont nem marad más lehetőség a külföldi szereplők előtt, mint hogy egyre inkább a magasabb marzsokkal kecsegtető onshore vagyonkezelés felé forduljanak el a feltörekvő piacokon is. A váltás nem lesz azonnali, hiszen átmenetre szükség van, azonban a BCG szerint hosszú távon a gyors vagyonnövekedés mögött épp az fog állni, hogy a piac, a szabályozói környezet kedvezően fog alakulni. A nemzetközi vagyonkezelőknek viszont hogy kihasználhassák a kínálkozó lehetőséget, az üzleti modelljeiket át kell alakítani, hiszen az ázsiai piacon többségben vannak a fejlett piacokénál (és az offshore befektetőknél) kisebb vagyonnal és alacsonyabb pénzügyi kultúrával rendelkező ügyfelek.

Számos kérdést felvet a nemzetközi befektetőknél, hogy a fejlett országokban és a feltörekvőkben az ügyfelek nagyon eltérő adottságokkal rendelkeznek. A szereplők többségénél a termékek és szolgáltatások köre úgy lett kialakítva, ahogy azt a core piacaikon megszokták, azonban ezek a modellek a feltörekvő piacokon nem működnek. A vagyonkezelőknek új, innovatív termékekkel kell előjönniük, a trendek alapján például helyi devizában kibocsátott termékekkel (például jüanos alapokkal), és ingatlan befektetésekkel. Érdemes lehet arra is nagyobb figyelmet fordítani, hogy azokat a tevékenységeket bővítsék, amik tartós intézményi vagyonkezelésben vannak, tehát nem az ügyfél döntésére van bízva a friss vagyon befektetése, vagy visszaforgatása. Emellett komoly potenciált jelenthetnek a vállalati ügyfelek is, nem mellékesen például az öröklési kérdések miatt.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ