Jelentősen romolhat a bankrendszer teljesítménye

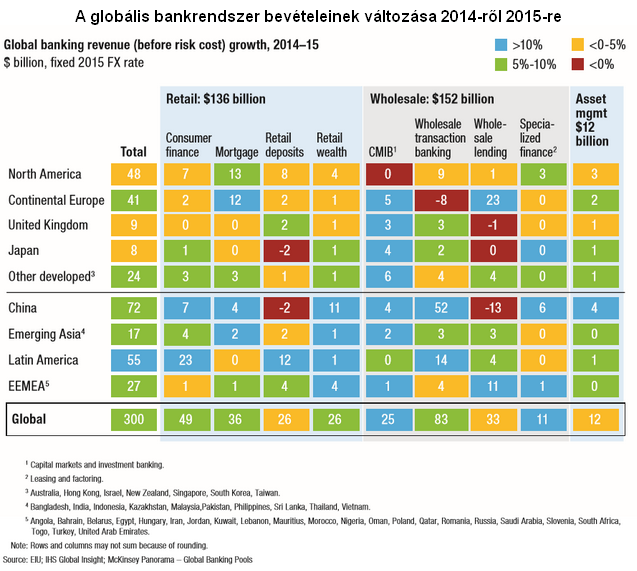

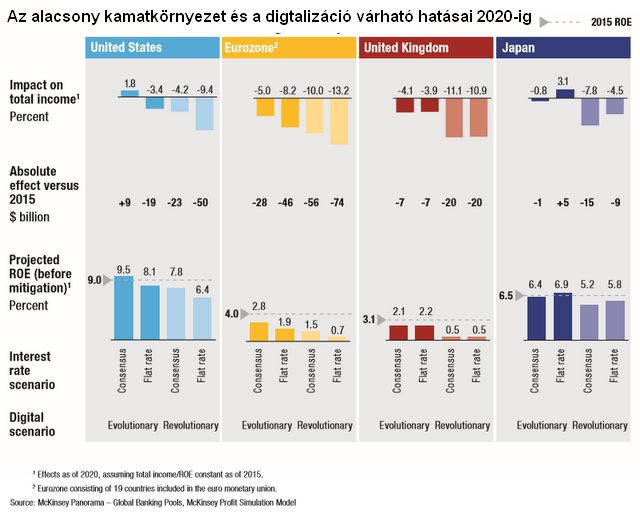

Hatodik alkalommal, "A Brave New World for Global Banking" címmel tette közzé nemrég éves globális banki áttekintését a tanácsadócég. Három fő erő: 1. az alacsony növekedés és kamatkörnyezet, 2. a digitalizáció, 3. az új szabályozás határozza meg a bankszektor eredményességének alakulását manapság, az elemzés ezek közül az első kettővel foglalkozik részletesen. Fontosabb megállapításai:- Az alacsony növekedés és kamatkörnyezet 35 milliárd dollárral, a digitális kihívók, fintech cégek részéről várható piactámadás pedig további 25 milliárd dollárral csökkentheti a nyereséget az eurózóna és Nagy-Britannia bankrendszerében, így az a 2015-ös 110 milliárd dollárról 50 milliárd dollárra eshet 2020-ra, a ROE pedig ezzel 3-4%-ról 1-2%-ra olvadhat. Az európai bankrendszernek példátlan költségcsökkentésre és konszolidációra lenne szüksége ennek elkerülésére.

- Az amerikai és a japán bankok kevésbé veszélyeztetettek: itt az alacsony növekedés és kamatkörnyezet 1 milliárd, a digitális támadás viszont jóval nagyobb mértékben, 45 milliárd dollárral csökkentheti a profitot öt év alatt. A tőkearányos megtérülés így az USA-ban 9%-ról 8%-ra, Japánban pedig 6%-ról 5%-ra csökkenhet, tehát bőven az európai felett marad.

- A fejlett országok bankjainak ezzel 25%-ot eshet a profitja öt év alatt. Míg az amerikai bankok nagyjából kitermelik tőkeköltségüket, Nyugat-Európában a bankok 8-9 százalékponttal is elmaradhatnak ettől. Ráadásul itt már azt feltételezi a McKinsey, hogy a negatív hatások 20-30%-át hagyományos eszközökkel képesek lesznek kezelni a bankok. A Bázel IV. néven emlegetett, egyelőre nem véglegesített (tőke)szabályok tovább tágíthatják a rést.

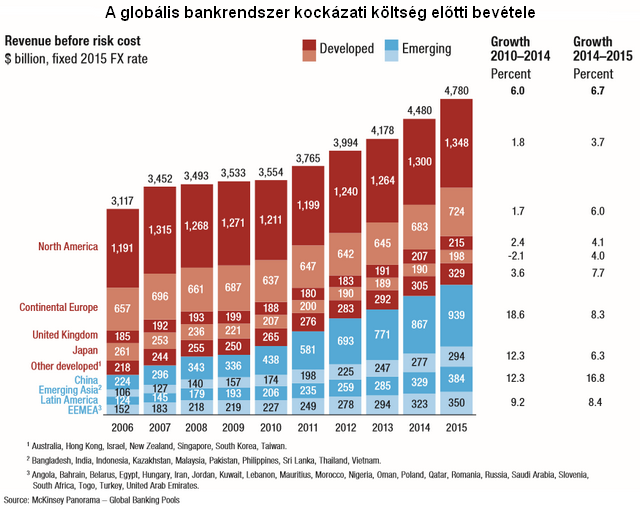

- A feltörekvő piacok többségében 10% feletti még a ROE, de a hitelezési ciklus lefelé ívelő ágának megérkezése miatt a 320 milliárd dolláros éves profit 50 milliárd dollárral is csökkenhet, amiből 47 milliárdos mínusz Kínára esik. A digitális kihívás itt kisebb, 18 milliárd dolláros profitkockázatot jelent.

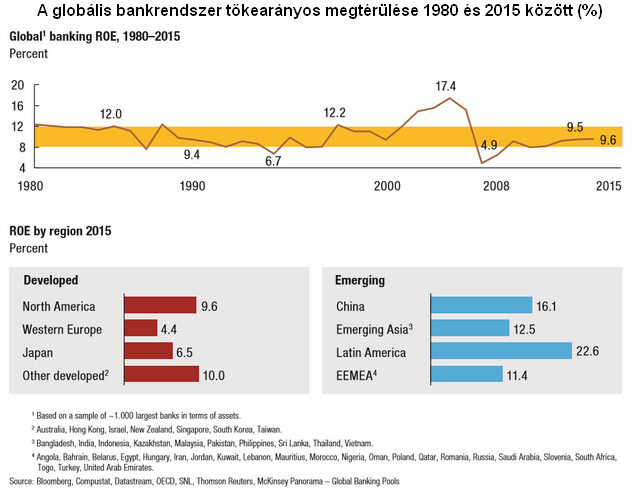

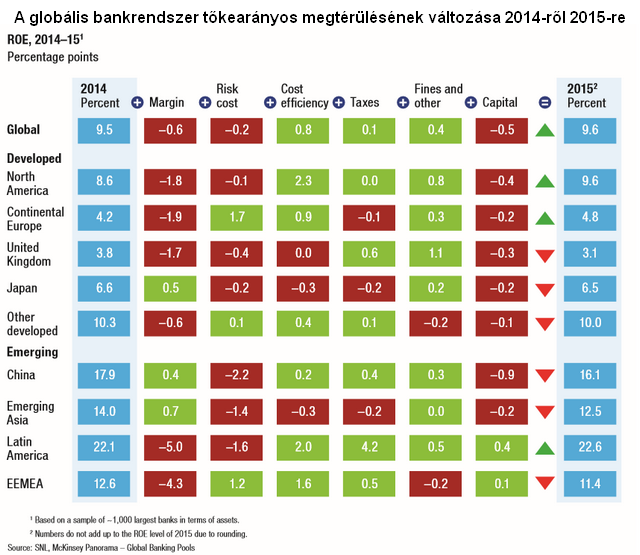

- Tavaly minimális mértékben 9,6%-ra nőtt a globális bankrendszer ROE-je, de jelenleg a lefelé irányuló kockázatok dominálnak mindenhol (az alacsony bázisról indult kelet-európai bankrendszert kivéve, amelynek pedig a nagy részét Oroszország adja).

A globális bankrendszer immár negyedik egymást követő évben teljesített a tőkeköltség (COE) alatt 2015-ben. Idén a tavalyihoz hasonló megtérülés várható, különösen az európai bankrendszer gyengélkedik.

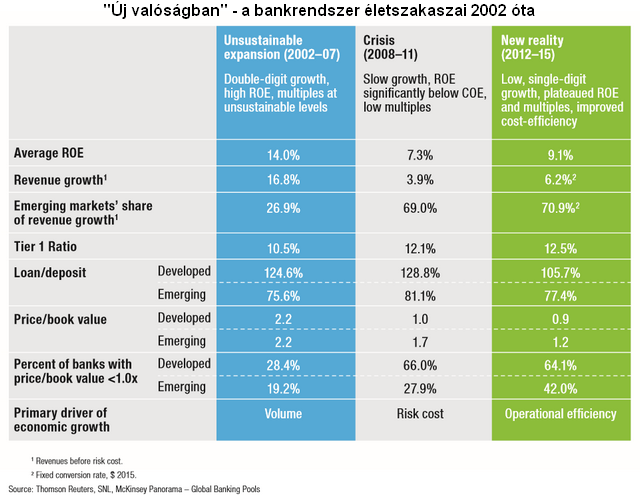

2015, a stagnálás sokadik éve

A kétszámjegyű megtérülés emlékei már a múlt homályába vésznek, a részvénypiac pedig elsősorban a szektor hosszú távú rossz teljesítményét árazza. A fejlett piacokon a könyv szerinti érték átlag 2,2-szeresén forogtak a bankpapírok 2002 és 2007 között (ezt fejezi ki a P/BV arány), ez mára a válság éveiben tapasztaltnál is alacsonyabb szintre, 0,9 közelébe csúszott. A feltörekvő piacokon még valamivel magasabb, 2,2 az átlagos értékeltség. Az 1 alatti P/BV-vel rendelkező bankok aránya októberben globálisan 58% volt, ezen belül a fejlett országok bankjainak 66%-át értékelte alacsonyabbra a piac a könyv szerinti értéknél. Nem kecsegtet sok jóval, hogy a globális GDP a tavalyi 68 000 milliárd dollárról 65 000 milliárd dollárra csökkenhet 2020-ra.

A három nagy ellenség

Nem teljesen azonos tényezők hatnak a fejlett és a feltörekvő piacokra:- a fejlett piacokon elsősorban a nyomott gazdasági növekedés és a jegybankok laza monetáris politikája nyomán fennmaradó szűk kamatmarzs hat negatívan a profitra, a feltörekvő piacokon ezzel szemben a hitelezés lassulása az elsődleges fenyegetés,

- különösen a lazább felügyeleti követelményeket alkalmazó Nagy-Britanniában, illetve Japánban fenyegetik a bankok pozícióit az ellenségesebben fellépő digitális szereplők, amelyek növelik a versenyt és szűkítik a marzsokat,

- a szabályozás szigorodása pedig más-más mértékben, de a különböző piacokon egyöntetűen negatívan érinti a bankszektor profitabilitását.

Mit javasol egy tanácsadó?

A McKinsey szerint a fenti óriási kihívásokra adott válaszként a bankrendszernek példátlan módon át kell alakulnia. Erre a tanácsadócég egy "tripla R" megoldást vázol fel, amelynek három eleme nagyjából az alábbi (bővebb kifejtésért lásd magát a tanulmányt):- Resilience (rugalmasság): biztosítaniuk kell a bankoknak rövid távú életképességüket bevételnövelő és költségcsökkentő taktikai lépések segítségével. Ide tartozhat sok más mellett a termékek átárazása, a pénzügyi termékek közvetítéséért szerzett díjbevételek szerepének növelése, a túl költség- vagy tőkeintenzív tevékenységek megszüntetése is.

- Reorientation (új irányok felfedezése): a sokat emlegetett ügyfélközpontúság megteremtése a működési modell és az IT-infrastruktúra áramvonalasításával, proaktív stratégia megvalósításával, amelyhez az ügyfélélmény újradefiniálása, a termékek egyszerűsítése, az adateszközök kihasználása vagy éppen az értékesítés teljes átalakítása is hozzátartozhat.

- Renewal (megújulás): a társasági víziók és értékek megosztása, motiváló és támogató céges kultúra megteremtése, a technológiai innovációk és az adatkezeléssel kapcsolatos képességek használatának kihasználása éppúgy ide tartozhat, mint a szervezeti struktúra teljes átalakítása.