Az elmúlt napokban hirtelen volatilitás volt megfigyelhető a Royal Bank of Scotland hitelpapírjaiban. A bank hitelpiacán történt elmozdulásokat könnyedén ráfoghatjuk a szeptember 18-án megtörténő népszavazás exit poll legfrissebb kimutatásaira. Ezen a napon szavaz Skócia az Angliától történő elszakadásról. A népszavazás tájékoztató jellegű, nem ügydöntő. Az eredmények ugyan jelenleg egy gyenge többséget mutatnak (53-47), akik maradnának a szövetségben, de nagyon magas a bizonytalanok aránya (17%). Természetesen a tőkepiacok nem hagyhatják reakció nélkül a várható eseményt és elkezdték árazni a várakozásokat. Tudjuk, hogy a tőzsde egy globálisan átszőtt pókháló, amit ha felül megrezegtetnek, azt alul is megérzik. A fejlett nyugat mostanában kezdett figyelmet szentelni az eseménynek, miközben azért a világ számos tőkepiacán mindennapi témává vált, hogy milyen eredmény születhet a szavazáson. Talán még maguk a skótok sem tudják biztosan, mit szeretnének.

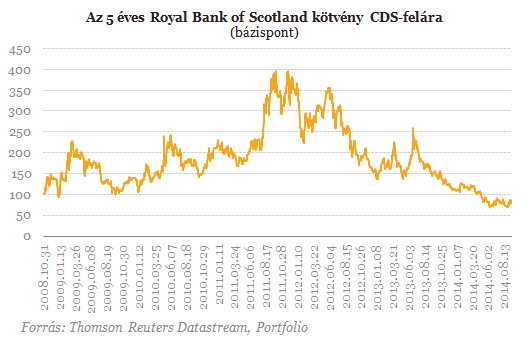

Az mindenesetre jól látszik, hogy a hitelpiac kisebb negatív elmozdulásokat mutat. Az egyik legjobb indikátornak tekinthető Royal Bank of Scotland (RBS) kötvényeinek az árazásában hozamemelkedés volt megfigyelhető az elmúlt napokban. Az augusztus végi-szeptember eleji csúcsokról lefelé indult el a bank hosszúlejáratú kötvényeinek árfolyama, amelyek azóta egy oldalazási fázisba kezdtek. A bank kötvényeire szóló hitelkockázati swapok (CDS) komoly figyelmeztető jeleket adtak az elmúlt héten. Szeptember 2-a óta húsz százalék körüli elmozdulás volt megfigyelhető az árazásban. Ezzel párhuzamosan három százalék körüli hozamemelkedés volt a hosszabb lejáratú kötvényárfolyamokban.

Hiszünk-e a jelekben? Az feltétlenül elmondható, hogy bármilyen eredmény is születik, a világ eljutott egy olyan fázisba, amelyre a vezető politikusoknak olyan válaszokat kell adniuk, amire még eddig nem volt példa. A tőke- és pénzpiacok ismeretlen területeken járnak, kötvény- és részvénypiacaik eddig nem látott csúcsokon vannak, miközben nincs infláció és alacsonyak a kamatok. A bankrendszert Európában most rakták össze és közgazdaságilag nehezen magyarázható állapotok vannak a nyugati gazdaságokban. Közgazdaságilag jól megfogható, hogy a skótok rosszul döntenének, ha az elszakadást választanák, de ezzel a választással a tőkepiacok sem nyernének és át kellene alakítani az eddigi hitel és értékpapír piaci ármodelleket. Skócia nyilván jelentős leértékelődésen esne át, ami nem csak a hitel- és értékpapírpiacát sújtaná, de kihatna az ingatlanpiacára is és egy jelentősebb ellátási problémát is okozna a közigazgatásban, oktatásban, egészségügyben, közlekedésben.

Az általa kibocsájtott deviza teljesen leértékelhetné a meglévő hitelállományát és ez jelentős életszínvonal csökkenéssel járna. Vannak hangok, amik óriási ásványkincs lelőhelyekről mesélnek, melynek kitermelése és értékesítése igen magas bevételi forrást jelenthetne a skótok számára az elszakadás után. De erről a tőzsdéken csak ennyit tudni, egyelőre. Kötvényeinek árfolyama nem tükrözi jelenleg, hogy a világ attól tartana, hogy az elszakadás komoly pénzügyi problémákat idézhetne elő a mostani helyzetben. A RBS kötvényeiben történt elmozdulások, még nem olyan mértékűek, amik egy szélesebb körű vagy nagyobb eladási hullámot mutatnának. A skót pénzügyi intézmények 2008-ban és 2009-ben a válság közepén sokkal rosszabb képet mutattak. CDS árazásuk is nagyjából 2,5 -szer magasabb áron volt.

Elmondható, hogy a jelenlegi helyzet tőkepiaci szempontból nem mutat abba az irányba, ami komoly problémával fenyeget. De a tapasztalt tőzsdések láttak már ilyet. Mind kötvény, mind részvény oldalon. Vajon milyen következményeket válthat ki az árfolyamokban egy olyan esemény, amit előre várunk? Mennyire ijedhetünk meg valamitől, aminek a bekövetkezésétől tartunk? A kötvényárakban megfigyelhető oldalazások a kivárás álláspontját mutatják. Ha a skótok a bennmaradásra szavaznak, akkor azok a mozgások, amelyek lefelé indították el az árfolyamokat, azok korrigálhatnak. De a lefelé való elmozdulások mértéke nem volt olyan nagy, hogy jelentős vételekkel kellene számolni. Ezért még az is bekövetkezhet az árazásokban, hogy bármi is történik a szavazáson, akkor sem történik semmi rövid távon. Az elmondható, hogy az esetleges szétválás következményei ma még beláthatatlanok. Az ötmilliós Skócia 1,5 százaléka az EU népességének. Az EU halpiacának a húsz százaléka származik skót tengeri vizekből, a megújuló energia 25 százalékát adják az EU piacának és az EU teljes kiaknázható nyersolajtartalékának nagyjából a 60 százaléka skót talapzat alatt található.

Kitörést valószínűsít a technikai elemzés

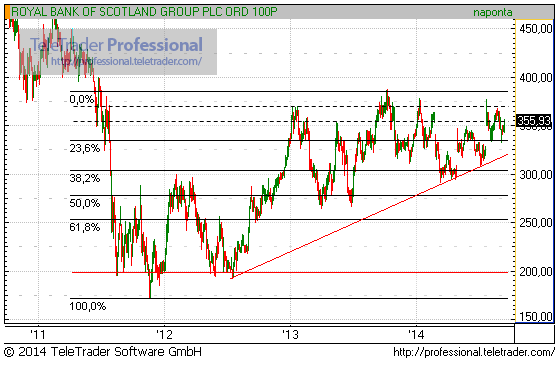

Ezzel egy időben a világ vezető indexei szintén egy kimagasló volatilitással rendelkező eső időszakon mentek keresztül, azonban amikor 2009 márciusában a globális részvényindexek esése megállt, az RBS részvényei a válság előtti értékük csupán töredékét érték már. Ezt követően pedig a tőzsdei részvényindexet 2009 eleje óta átható pozitív hangulat az RBS részvényárfolyamát már nem tudta a részvénypiac többi résztvevőjéhez hasonlóan új csúcsokra emelni. A mélybe taszított árfolyam azóta is egy hosszú távú oldalazási időszakát éli.

A középtávú 200 és 600 pont közötti oldalazó szakasz rövidtávon egy 300 és 400 pont közötti csatornára szűkült 2013 kezdete óta. A technikai jelekre kereskedő piaci résztvevők jelenleg ennek a beszűkült kereskedési csatornának az áttörését várják. Az általános bizakodó részvénypiaci hangulatot figyelembe véve felfelé várható a csatornából történő kitörés, azonban a választások esetleges negatív hatására könnyedén elszakadhat az RBS jövőbeli részvényárfolyam mozgása a továbbiakban is kitartani látszó általános emelkedő részvénypiaci trendtől.

A 300 pont környéki jelenlegi támaszszint létjogosultságát szintén alátámasztja a 2011-es lokális aljaktól a tavalyi év csúcsáig tartó emelkedő időszakra felmért Fibonacci szint. Az oldalazási csatorna 300 pontos alja egybe esik az előbb említett emelkedő szakasz Fibonacci 38.2% visszaadásával. Ezen felül még figyelmet érdemelnek az 50 és 200 napos sima mozgóátlagról történő lokális visszapattanások, amelyek rövidtávú counter-trendek és pullbackek kezdetét gyakorta indikálják a grafikonon.

Konklúzió: A választások kimenetelétől függően ebből a 300-400 pont közötti oldalazó csatornából az árfolyam várhatóan ki fog törni, és a kitörés iránya fogja meghatározni a részvényárfolyam további alakulását. Felfelé kitörés esetén először 500 majd 600 pontos elsődleges célárakkal, lefelé kitörés esetén pedig a már említett ominózus emelkedő trend szakasz Fibonacci 62.8%-os visszaadási szintjénél található 250 pontos, de a várható nagyobb volatilitás tükrében inkább a 200 pontnál lévő elsődleges célárakkal.

A szerzők az SPB Befektetési Zrt. munkatársai.

Tógyer Dezső, befektetési tanácsadó

Szántó Ferenc, vagyonkezelő