Így fest a magyar bankszektor a végtörlesztés után

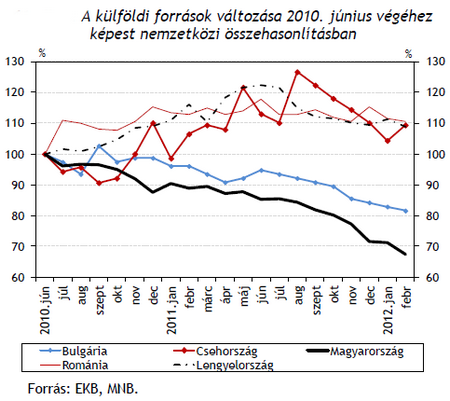

Nagy Márton: A hazai bankrendszerből a 2010. évi 1700 milliárdos kivonást követően 2011-ben összességében 1800 milliárd forintnyi külföldiforrás-kiáramlás történt. Ez összesen 3500 milliárd forint, vagyis több mint 12 milliárd euro, ami másfél év alatt az állományban közel 30 százalékos csökkenést jelent. A forráskivonás erőltetett jellegére utal, hogy egyrészről annak dinamikája régiós összehasonlításban kiugró, másrészről a devizaswap-állomány felépülésével jár együtt. A leánybankok külföldi forrásaikat sok esetben úgy csökkentik, hogy nem várják meg a devizaeszközök lejáratát, hanem a meglévő forintlikviditásukat felhasználva devizaswap-ügyleteken keresztül szerzik meg a visszafizetéshez szükséges devizalikviditást. A negatív folyamatok mögött két fő tényező áll: az eurozóna bankrendszerének gyors mérlegzsugorodására és a hazai bankrendszer régión belüli gyenge verseny- illetve forrásvonzó képessége. A külföldi források kiáramlása önmagában természetes folyamat, ugyanakkor üteme túlzott, amit lassítani szükséges. Ebben segíthet az EU/IMF megállapodás és ehhez kapcsolódóan az anyabanki kitettségekre vonatkozó lehetséges kötelezettségvállalás, továbbá a hazai bankrendszer jövedelemtermelő képességének helyreállása.

N. M.: Maguk az anyabankok is érdekeltek abban, hogy a leánybankok stabilitását fenntartsák, erősítsék; mindez szükséges a folyamatos működéshez. Ugyanakkor ez nem jelenti azt, hogy hitelezni is akarnak: jelenleg nem támogatják a hazai gazdaság növekedését. A hitelezéshez nemcsak tőke, hanem forrás is kell. Az anyabankok is összehúzzák a nadrágszíjat és a bankcsoport számára rendelkezésre álló szűkülő likviditásból a hazai leánybankok egyre kisebb részt tudnak kihasítani maguknak. Ugyanakkor ebben a versenyben újra megerősödhetünk. Az EU/IMF megállapodás szükséges, de nem elégséges feltétele annak, hogy a hazai bankrendszer forrásvonzó képessége helyreálljon. Mindehhez az is kell, hogy hazai bankrendszer jövedelemtermelő-képessége középtávon javuljon, ami a regionális forrásallokáció szempontjából fontos. Ha van megállapodás, ha nő a befektetői bizalom, akkor az anyabankok sem ellenérdekeltek a források itt-tartásában.

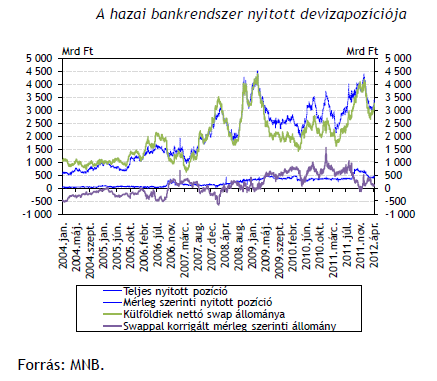

N. M.: A Lehman csődjét követően 2008 végén nyilvánvalóvá vált, hogy a devizaswappiac könnyen kiszáradhat és a bankok mérlegében jelentős likviditási feszültségeket okozhat. Ennek ellenére az üzleti modell nem változott meg, a devizafinanszírozás biztosításában 2008 óta továbbra is domináns a devizaswapok használata. Erre utal, hogy a bankok swapállománya 2012 elejére újra történelmi csúcsra emelkedett. Úgy tűnik, hogy a bankok nem vonták le megfelelő tanulságot. A kockázatok abból származnak, hogy a devizaswap megújítási kényszerén, illetve a letéti követelmény ("margin call") kötelezettségén keresztül a bankok érzékennyé válnak az árfolyam-ingadozásra, ami csökkenő likviditást eredményezhet. Másrészt a swappiacra történő erőteljesebb támaszkodás a lejárati megfelelést is ronthatja, mivel a hazai gyakorlatban a swapügyletek átlagos lejárata rövidebb, mint a közvetlen külföldi forrásoké. A swappiacok zavara esetén nőhet a ráutaltság az MNB-re, ami a devizatartalékok csökkenéséhez vezethet. Mindezen kockázatok mérséklése érdekében megfontolandó egy olyan szabályozás bevezetése, amely képes meggátolni a devizaswap-állomány gyors és nagymértékű felépülését.

Visszagyengült a forint, 410 felett az euró árfolyama

Mozgalmas volt a hét utolsó kereskedési napja is.

Kilátásrontást kapott Magyarország az év első hitelminősítői döntésén

Eddig stabil volt a kilátásunk az S&P-nél, most már negatív.

Óraátállítás: Trump miatt eltörölhetik az egész rendszert

Az amerikai elnök új ellenséget talált magának: a téli időszámítást.

Vámpofonok és szakadások után erősödéssel zárták a hetet New Yorkban

A kínai eszkaláció sem rontotta el a hangulatot.

Egyre rosszabb vállalati előrejelzések fognak előkerülni a legnagyobb amerikai bank vezére szerint

A JP Morgan viszont egyelőre nem lát okot a saját becslései visszavonására.

Vámmentességi listával vág vissza Trumpnak az EU-val kacérkodó szövetség

Meglepő lépés a Mercosurtól: 50 termékre lazítják a vámokat Trump ellen.

Elon Musk is beleszállt Donald Trumpba, egyre kiélezettebb a konfliktusuk

Újabb összetűzés pattant ki az egykori jó barátok között.

Elkezdték nyilvántartásba venni a szexmunkásokat Olaszországban

Több évtizedes adósságát törleszti ezzel az állam.

Új lakáshitel konstrukció: akár havi 22 500 Ft kedvezmény a családoknak

HitelesAndrás - Keress, kövess, költözz! Új lakáshitel konstrukció: akár havi 22 500 Ft kedvezmény a családoknak Áprilistól több millió forint maradhat a kasszában Április elsejétől új

Fából készült felhőkarcolók jelenthetik az építészet jövőjét

A modern építészetről a legtöbbeknek a beton, az acél vagy a tégla juthat eszébe alapanyagként, valójában azonban a fa is tökéletesen megfelel erre a célra. Számos vo

Geotermikus energia: a második Trump-ciklus nagy nyertese?

Donald Trump energiaügyi reformjaninak az olajvállalatok mellett a geotermikus energiával foglalkozó cégek lehetnek a legnagyobb nyertesei.

Mit keres Deadpool egy kisvárosban? Hollywoodi sztori Ryan Reynoldsszal

Aki ismeri a walesi csoda alaptörténetét, annak a válasz már részint ismerős lehet. Azonban számos részlet bújik meg a Wrexham AFC hihetetlen felemelkedése mögött. És...

The post Mit keres De![]()

Az S&P 500 ETF olcsóbb! - Bognár FIRE Balázzsal

Stúdiónkban az S&P500-azók és a FIRE képviselője, Bognár Balázs. Meg egy kis betevő Trump. Milyen platformokon találjátok még meg? A HOLD After Hours podcastek megtalálhatók...

The post A![]()

Meg lehet úszni befektetés nélkül? Esnek a piacok!

Mielőtt belekezdünk, előrebocsátom, hogy nem, nem kell kivenned a pénzed a befektetéseidből. Hacsak nem vagy aktív kereskedő, akkor még az éppen aktuális amerikai (vagy kínai/orosz) elnök agy

NAV késedelmi pótlék változások 2025-től - havonta kell megfizetni a pótlékot

A NAV 2025-től új rendszert vezet be a késedelmi pótlék kiszabására: az éves egyszeri előírás helyett havi rendszerességgel kerülnek előírásra a késedelmi pótlékok az adószámlán. Ez a![]()

HP Inc. - elemzés

Az áprilisi Top10-ből éppen csak kicsúszott. Ha ma csinálnám a listát, a 10. lenne, az árfolyamok nagyon hektikusan mozognak. Ránéztem, és követni is kezdtem.Cégismertető1939-ben alapítottá

Kerékpáros felfedezőtúrák a Duna és az Alpok között (x)

Zubogó patakok, lélegzetelállító szurdokok és festői hegyi tavak

Minden eddiginél olcsóbb villanyautó jöhet Magyarországra? (x)

Új, kínai autógyártó tarolhat a magyar piacon

- Formálódik Donald Trump nagy terve – Ravasz húzással kényszerítené térdre Oroszországot

- Trump meghátrál! Tépik a piacokat

- Itt a Telekom bejelentése: változik az inflációkövető díjkorrekció

- Nyakunkon az újabb "devizahiteles" válság? - Soha nem látott összegben adósodnak el a magyarok

- Megtörténhet az elképzelhetetlen Amerikával Trump miatt – aggódnak a hitelminősítők

Trump miatt rángatóznak a tőzsdék – Mi jelent most menedéket?

Gyorsan változnak az események Amerikában.

Kockázat vagy lehetőség a génmódosított élelmiszer?

A génmódosítás és a génszerkesztés fontos lehet az élelmezési válság és a klímaváltozás elleni küzdelemben, de sokan félnek tőle.

Nagy hibát vétett Donald Trump, és hol lehet még a szakadék vége?

Folytatódik a vámháború.

Kiadó raktárak és logisztikai központok

A legmodernebb ipari és logisztikai központok kínálata egy helyen

Hogyan vágj bele a tőzsdei befektetésbe?

Első lépések a tőzsdei befektetés terén. Mire kell figyelned? Melyek az első lépések? Mely tőzsdei termékeket célszerű mindenképpen ismerned?

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.