A hitelintézeti szektor finanszírozásában és devizalikviditásának biztosításában továbbra is jelentős szerepe van a külföldi forrásoknak, aránya - csökkenő aktivitás mellett - a 2009. évivel megegyező szinten volt: 28,5% a mérlegfőösszeghez viszonyítva. Ugyanakkor a struktúrájában változások történek. Mint már említettük, jelentős mértékben csökkentek a külföldi vállalati betétek, emellett kisebb-nagyobb mértékben csökkent a külföldön kibocsátott értékpapírok és felvett hitelek állománya is, miközben a külföldi bankközi finanszírozás csaknem 6%-kal emelkedett. Ez abból a szempontból bír jelentőséggel, hogy a bankközi forrásoknál rövidebb lejáratuk miatt likviditási szempontból fontosabbá vált a megújítási kockázat.

Likviditási szempontból szintén jelentős, hogy a betétek lejáratát tekintve a folyószámla-állomány nominális értéken 259 milliárd forinttal, azaz 16,5%-kal nőtt, miközben a lekötött betétállomány 465 milliárd forinttal, azaz közel 23%-kal csökkent.

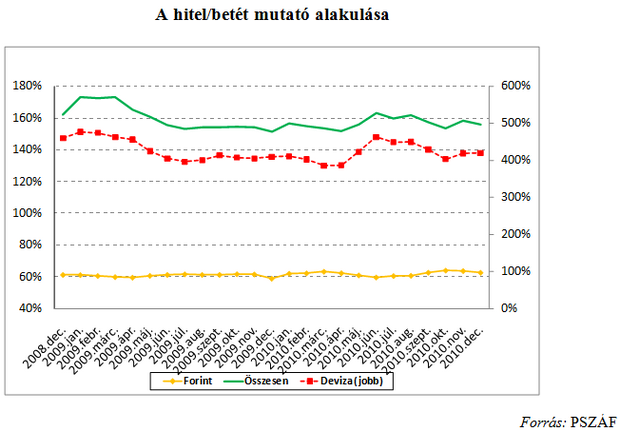

A hitelintézeti szektor összesített hitel/betét mutatója továbbra is magas, 2010 végén 156% volt, csaknem 5 százalékponttal magasabb, mint 2009 végén. Ennek az oka az eltérő devizastruktúra: forintban kifejezve a betétállomány jobban csökkent, mint a hitelállomány.

A vállalati hitelportfólió minőségét közelebbről vizsgálva, 2010 utolsó negyedéveiben a portfólió romlási tendencia megállásának jeleit láthatjuk. Pozitív tendencia kezdeteként értékelhető, hogy 2010 júniusa óta a 90 napja nem fizető hitelállomány aránya stabil - 10% körüli -, miközben az újrastrukturált állomány emelkedést mutat. Szintén pozitív tendencia, hogy az év utolsó negyedévében további portfólióromlás nem következett be, azaz a szeptemberi állapothoz képest az átlag alatti, kétes és rossz állomány aránya nem nőtt decemberre.

A lakossági portfóliót vizsgálva, már nem tudunk beszámolni ilyen javuló tendenciára utaló jelekről, habár azt vetítjük előre, hogy a romlás dinamikája a jövőben csökkeni fog.

Annyit szükséges megjegyezni, hogy a kikerülő portfólió csak abból a szempontból bír jelentőséggel, hogy milyen a megmaradó portfólió minőségének tendenciája. Amúgy bankrendszeri szinten sokkal inkább az a probléma, hogy a kilakoltatási moratórium miatt gyakorlatilag nincs portfóliótisztítás, így a problémás hitelek folyamatosan akkumulálódnak, ami egy szinten már működési zavarokat okozhat - ami az ügyfelek folyamatos bizonytalanságához vezethet, míg a bankokban az üzleti területektől vesz el energiát.

Jövedelmezőség

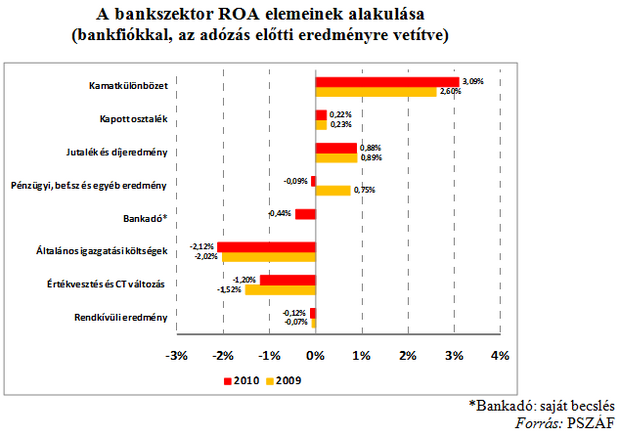

A bankszektor 2010-ben 72,4 milliárd adózás előtti eredményt ért el, ami a 2009. év végi eredménynek alig egynegyede. Ezen belül a részvénytársasági formában működő kereskedelmi bankoknak 58,2, míg a bankfiókoknak 14,2 milliárd Ft volt az adózás előtti eredménye. Az igen alacsony eredményért két extra tétel is felelős: egyrészt a szektortól 2010 során beszedett bankadó, amely összesen 134 milliárd forinttal csökkentette a szektor eredményét (ez az érték becslésen alapul, a BankAdatban tételesen nem kerül megbontásra a bankadó összege, az más tételekkel együtt szerepel), másrészt egy bank jelentős nagyságrendű értékvesztés-képzése. A bankok eredményszempontú polarizációja tovább folytatódott az év során: a nyolc nagybank mindegyike még pozitív eredménnyel zárta a 2009-es évet, míg 2010 végére már három nagybank is jelentős veszteséget könyvelt el. Bankrendszeri szinten a veszteséges bankok száma 7-ről 12-re emelkedett az év során, és a kitermelt veszteségállomány a 2009. év végi 15 milliárdról 174 milliárdra nőtt. A legnagyobb eredménytömeget - a teljes pozitív eredménytömeg 55%-át - továbbra is az OTP Csoport tulajdonolja. Tavaly a második legeredményesebb bank a K&H volt a teljes eredménytömeg 15%-ával, majd az UniCredit, a Citibank, az OTP Jelzálogbank, a Budapest Bank, a BNP és az Erste következik.

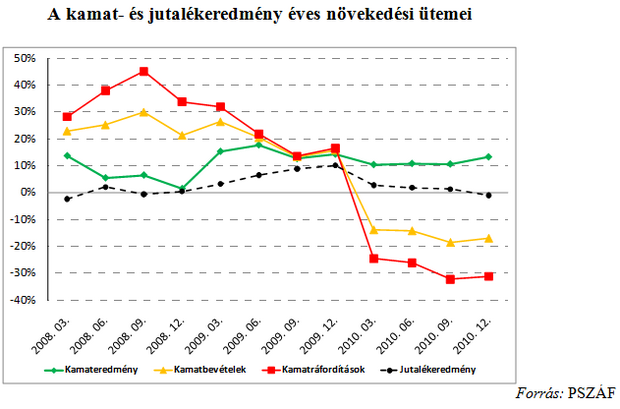

Az eredmény összetevői közül a kamateredmény éves szinte 13,3%-kal emelkedett, ami a kamatbevételek 17%-os, míg a kamatráfordítások 31,2%-os csökkenésének eredőjeként alakult ki. A kamateredmény emelkedésének köszönhetően a nettó kamatmarzs (NIM) a 2009-es év végi 2,7%-ról 3,1%-ra nőtt.

Az egyéb eredmény (pénzügyi műveletek, befektetési szolgáltatás, egyéb) tételek a 2009. év végi szinthez képest együttesen majd’ 70%-kal csökkentek. Ennek összetevői közül az alábbi tételek mozgatták az egyenleget:

- ezen a soron kerül kimutatásra a bankadó, mely egyedüli tételként 22,5 százalékpontos csökkenést eredményezett;

- a befektetési szolgáltatásokkal, a különböző devizákkal és átértékelésekkel kapcsolatos eredmény 36%-kal csökkent.

A pénzügyi válság kezdete óta a bankok működési költségei folyamatosan csökkentek, de 2010 során már nem mérséklődtek tovább, éves szinten 1,7%-kal nőttek. Bár a portfólióromlás eredményeként a 2010. évi eredmény csökkenésében az értékvesztésnek és a kockázati céltartaléknak meghatározó szerepe volt, a szektorszintű értékvesztés és kockázati céltartalékképzés a 2009-es szinthez képest 20,2%-kal csökkent.

A részvénytársasági formában működő bankok szektorszintű sajáttőke-arányos nyeresége (ROE) - adózás előtti eredményből számítva - a 2009. évi 9,1%-ról tavaly 2,3%-ra csökkent, ami bankadó nélkül 6,9% lett volna. A bankszektor adózás előtti eszközarányos nyeresége (ROA) - a bankfiókokkal együtt - a 0,85%-os szintről 0,24%-ra csökkent, ami bankadó nélkül 0,67% lett volna. Csak részvénytársasági formában működő bankok esetében a ROA mutató 0,19% volt, bankadó nélkül 0,8%.

A ROA oldalon az OTP teljesítménye stabilan tartja magát 1,5% körüli értékkel, mögé felzárkózott az UniCredit, a K&H és a Budapest Bank. Jó eredményt tudott elérni a bankfiókok közül a BNP és a Citibank, továbbá a magas kockázati felárral működő fogyasztási- és áruhitelezéssel foglalkozó hitelintézetek. Mint már említettük, ezzel párhuzamosan a bankrendszer tagjainak harmada veszteséges volt.

Tőkehelyzet

A bankrendszer tőkemegfelelési mutatója a 2009. évi 13,12%-ról 2010 végére 13,31%-ra emelkedett. A tőkemegfelelés a kockázattal súlyozott eszközök - második éve tartó - 2,1%-os csökkenésének és a szavatoló tőke 1%-os emelkedésének eredőjeként javult.

(A szektor összesített állományi adatainak forrása a Magyar Nemzeti Banknak a teljes hitelintézeti szektorra kiterjedő monetáris mérlege, míg a szektort jellemző eredmények alakulását, valamint az egyedi banki adatokat a Bankszövetség BankAdat adatbázisa, illetve a Pénzügyi Szervezetek Állami Felügyeletének statisztikai idősora alapján határoztuk meg. A BankAdat tagjai közé tartozik a szövetkezeti hitelintézetek kivételével valamennyi nagy és közepes, valamint jelentős számú kis hitelintézet és bankfiók.)

Kalfmann Petra, igazgató, Nemzetközi Bankárképző Központ Zrt.