Teljesen felfordult a telekommunikációs piac, de mikor fogjuk ezt megérezni?

A szolgáltatás portfolió - és így a bevételi struktúra - átalakulása mellett ráadásul egyre nagyobb beruházási igény jelentkezik az új technológiák (az új generációs hálózat, valamint az egyéb (pl. IoT) technológiák) miatt. Mindez oda vezetett, hogy a telekommunikációs szolgáltatóknak újra kellett gondolniuk üzleti stratégiájukat, és szolgáltatás-portfóliójukat.

Mivel a profitabilitási szintek a kereslet visszaesése (klasszikus telekommunikációs szolgáltatások) és az élesedő verseny miatt (főként modern szolgáltatások) alapvetően csökkennek, a szolgáltatók számára kulcsfontosságúvá vált ügyfeleik megtartása és új ügyfelek szerzése - ezzel kompenzálva a csökkenő marzsokat. Tekintettel arra, hogy egy már leosztott, erősen penetrált piacról van szó, a szolgáltatók a szolgáltatásnyújtás összetettségében, komplexitásában keresik az üzletszerzési lehetőséget, így egyre inkább integrált, digitális szolgáltatóvá válnak. Ez magában hordozza B2B csatornán a szolgáltatás-portfólió bővülését (kiegészülő flotta szolgáltatások, mobil bankkártya-elfogadó eszközök, M2M megoldások stb.), és így lehetőség nyílik arra is, hogy a fogyasztói tömegeknek (B2C) is egyre több kapcsolt szolgáltatást értékesítsenek.Ennek következménye az úngynevezett csomagszolgáltatások előtérbe kerülése, vagyis az, hogy például egy mobilhang és mobil internet előfizetés mellé megrendelhető vezetékes telefon, vezetékes internet, TV is. Vagyis mobil és vezetékes telekommunikációs szolgáltatások összecsomagolásával egy ügyfélnek több terméket, szolgáltatást lehet eladni (kisebb járulékos marzzsal ugyan, de többet), ráadásul jellemzően hosszú távú szerződéses keretek közt, ami bevétel oldali stabilizációt eredményez.

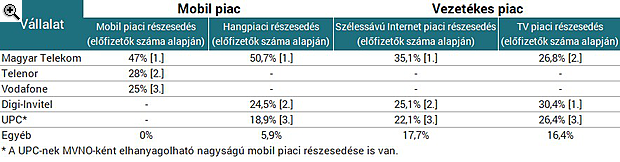

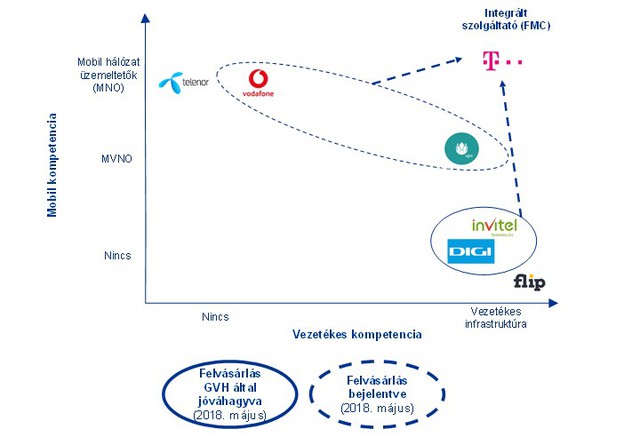

Termékek összecsomagolását azonban igazán hatékonyan akkor lehet megtenni, ha egy szolgáltatónak széles körű termék- és szolgáltatás portfóliója van. Ha megnézzük a jelenlegi magyar piacot és részpiacokra bontjuk, láthatóvá válik (lásd: lenti táblázat), hogy ezt az üzletpolitikát ma Magyarországon leginkább a Magyar Telekom képes végrehajtani, ugyanis a piacon egyedüliként rendelkezik mind mobil, mind pedig vezetékes teljes körű kompetenciával.

Ettől függetlenül a cég kommunikációjából és üzleti lépéseiből is látszik, hogy a román és magyar piacokra kíván fókuszálni (olasz és spanyol piacok másodlagosak), ráadásul 2011-2015 között előfizetői portfóliójának növekedése alapvetően mobilhang- és mobil internet piaci növekedésének volt köszönhető (13,0% és 22,8%-os átlagos éves növekedés 2011-2015 között). A Digi romániai működése kapcsán publikált számokból az is kitűnik, hogy az egy fogyasztóra jutó átlagos bevétel (ARPU) szintén a mobil részpiacon növelhető a legintenzívebben, hiszen a cég ezen 32,1 százalékos éves átlagos növekedési ütemet ért el 2014-2017 között. Emiatt üzletileg feltétlenül indokoltnak tűnik a romániai tapasztalatok magyarországi átültetése, vélhetően egy agresszív árazási stratégiával.

Figyelembe véve a Vodafone - még EU-szintű jóváhagyás alatt lévő - vezetékes kompetencia akvizícióját, valamint a Digi általi Invitel felvásárlást, az első ábrán szemléltetett piaci részesedések jelentősen átalakulhatnak és nem csak azért, mert a táblázatból két cégnév eltűnik. Fontosabb várakozások:

- Jelentős kereslet alakulhat ki, magas árakkal a mobilcélú frekvencia értékesítéseken. A Diginek az igazán erős mobilpiaci belépéséhez még szüksége van frekvenciasávok használati jogosultságának megszerzésére, amelyre a 2019-20-as várható frekvencia aukciókon lesz is lehetősége. A verseny egyes kulcsfontosságú aukciókon kritikus lehet, tekintettel arra, hogy a versenytársaknak érdekükben áll majd megpróbálni minél inkább kiszorítani a Digit, ez nyilván az árazásra lesz hatással. Ettől függetlenül a Digi már az aukciók előtt elindíthatja a mobilhang és mobil internet szolgáltatásait.

- Az átalakulások, piaci mozgások szinte biztosan nem zárultak még le. Fontos látni, hogy a kompetenciák "összetolása" önmagában még nem szolgáltat szinergiákat, így intenzív beruházásokra, fejlesztésekre, akár további felvásárlásokra lehet szüksége mind a Vodafone-nak, mind a Diginek. (Vezetékes piacon alapvetően a Vodafone-nak, mobilpiacon a Diginek.)

- Csomag termékek árazásában további csökkenés, illetve általánosan a szolgáltatási minőség javítás várható, de leginkább 2020-tól. Az előző gondolatmenetet folytatva nyilvánvalóan az sem igaz, hogy a UPC vezetékes előfizetők nem Vodafone-os előfizető része automatikusan Vodafone előfizetővé válna az összeolvadást követően - ennek a versenyhatósági jóváhagyást követően összetett marketing és értékesítési akciók lesznek majd az előremozdítói. A Diginél már ennél hamarabb is erőteljes árazási kampányokra lehet számítani.

- A Magyar Telekom már reagált a fejleményekre, illetve piacvezetőként további akciókkal szilárdíthatja pozícióját. A Telekom létrehozta a Flip almárkát, mely alapvetően egy ún. 3-P (hármas csomag termék), TV, internet és telefon szolgáltatást kínál ügyfeleinek a versenytárs szolgáltatásoknál alacsonyabb áron. Az ügyfélkör bővül, ráadásul nyilván nem a korábbi Magyar Telekomos ügyfélkör kárára, hanem a versenytárs ügyfelek elcsábításával. Az alacsony árak az ár-érték arányban egyébként erős Digi számára üzletszerzési kihívást fognak jelenteni.

- A Telenor szerepe és jövője komoly kérdés. A piacon a fent kifejtett 2 felvásárláson kívül idén márciusban történt egy harmadik is, amiről integrált szolgáltatói stratégia kapcsán persze nem releváns írni, de stratégiailag rendkívül fontos. A Telenor kizárólag mobil kompetenciával rendelkezik és korábbi egyértelmű piaci második pozícióját a Vodafone felzárkózása erősen megkérdőjelezte. Annak ellenére, hogy az elmúlt hónapokban kiemelkedő ár-érték propozícióval (korlátlan mobilinternet ajánlatok a versenytársi ajánlatok töredékéért, ráadásul hűségvállalás nélkül) sokkolja az inkumbens szolgáltatókat, az integrált szolgáltatói lehetőségek hiányában minden más változatlansága mellett a Telenor pozíciója jelenleg gyengébbnek tűnik, mint a versenytársaké. Kérdés, hogy a status quo mennyi ideig áll fenn és milyen céljai lehetnek az új cseh befektetőnek.

Mindezeknek a folyamatoknak a fogyasztók lehetnek a legnagyobb nyertesei. Egy olyan piacon, ahol 3 integrált szolgáltató versenyez a vásárlók kegyeiért a távközlési szolgáltatások egyre szélesebb spektrumát kínálva, ráadásul a mobilinternet mint talán legértékesebb termék egyre inkább alapszolgáltatássá válik a technológiai fejlődéssel párhuzamosan, a fogyasztók egyre alacsonyabb árakkal és megnövekedett szolgáltatásminőséggel találhatják magukat szemben.

A cikk szerzői a KPMG távközlési szakértői.

Elon Musk vámmentességet javasolt Európa és Amerika között

A milliárdos transzatlanti szabadkereskedelmi övezet létesítése mellett foglalt állást .

Ezt minden autósnak fizetnie kell, hamarosan lejár a határidő

Így fizetheted be a gépjárműadót.

Zavar támadt az orosz hadigépezetben, a béketárgyalások akadoznak - Háborús híreink vasárnap

Az orosz ukrán háború fejleményeiről ebben a cikkben tudósítunk.

Földrengésveszély: miért állnak stabilan a japán felhőkarcolók, míg mások összeomlanak?

Ilyen technológiákat alkalmaznak a földrengésveszélyes területeken.

Nyakunkon az újabb "devizahiteles" válság? - Soha nem látott összegben adósodnak el a magyarok

Féljünk ettől, vagy legyintsünk rá?

Durván megdrágult a jogsiszerzés Magyarországon: nagy mutatvány 800 ezer alatt megúszni

Egy vezetési óra most már 10 ezer forintbe fájhat.

A pénzügyi szorongásról

Vámok, várható infláció, közelgő recesszió - röviden ez várhat az amerikaiakra Donald Trump elnöksége miatt. Több kutatás is megállapította, hogy a pénzügyi bizonytalanság szorongást ok![]()

Balásy Zsolt: Árolcsósítók

Hadd kezdjem egy szovjetkori városi legendával, amit biztos sokan ismernek, de úgy tűnik, sokan el is felejtettek. A már enyhülő kommunista párt bizottságot küldött Londonba,...

The post Balásy![]()

Hibás adatszolgáltatás gyors korrekciója: Egy NAV-ellenőrzés tanulsága

Az adóellenőrzések során a NAV gyakran tár fel olyan adminisztratív hibákat, amelyek kijavítása kulcsfontosságú a szankciók elkerülése és a megfelelés biztosítása érdekében. Az alábbia![]()

Csendes gyilkosok: a környezetszennyezés kevésbé látványos formái

Ha környezetszennyezésről beszélünk, alighanem elsőre égig érő szeméthalmokra, vagy széntüzelésű erőművek kéményeiből gomolygó füstre gondolunk. Pedig a környe

Ez egy kemény adás (HOLD After Hours)

E héten eltemetjük és megmentjük a dollárt, valamint életviteli tanácsokat is osztunk Szabó Dáviddal. Jó szórakozást! Milyen platformokon találjátok még meg? A HOLD After Hours...

The post E![]()

Hogyan számolták ki az amerikai vámokat?

Tegnap óta mindenki azt találgatja, hogyan számolták ki az amerikai vámokat. A bemutatott ábrán az amerikai termékekre fizetett vámok plusz forgalmi adó plusz deviza manipuláció (jelentsen ez b

Erdőtűz és demencia

Egy nemrég megjelent kutatás szerint az erdőtüzek miatt keletkező finom részecskék jelentős mértékben hozzájárulhatnak a demencia kialakulásához.

5%-os THM-mel elérhető lakáshitel: lehetőség vagy csapda?

HitelesAndrás - Keress, kövess, költözz! 5%-os THM-mel elérhető lakáshitel: lehetőség vagy csapda? Áprilistól több millió forintot spórolhatnak a hiteligénylők 2025. április 1-től új le

- Megtörténhet az elképzelhetetlen Amerikával Trump miatt – aggódnak a hitelminősítők

- Amiről senki sem beszél: még az állampapírokon is bukhatsz nagyot – mutatjuk, hogyan kerüld el

- Amerika nagy háborúja árnyékában emelkedhet ki egy új globális szuperhatalom

- Trump bontókalapáccsal esett a világrendnek, a legnagyobb árat az USA fizetheti

- Százezreket hagynak veszni a magyarok minden évben: heteken belül igényelned kell, ha nem akarsz lecsúszni az ingyenpénzről

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Warren Buffett helyett én: Kezdők útmutatója a befektetéshez

Fedezd fel a befektetés világát úgy, ahogy még sosem! Ez a webinárium egyszerűen és érthetően mutatja be az alapelveket, amelyekre még a legnagyobb befektetők, mint Warren Buffett is esküsznek.

Bod Péter Ákos: az eddig ismert kereskedelmi rendszernek vége

Az egyetemi tanár, ex-jegybankár a Checklistben értékelte Trump legújabb vámjait.

Bőven van még tartalék a magyar agráriumban, a számok viszont nem ezt tükrözik

Hogy tudunk-e még versenyezni a lengyel vagy a nyugat-európai agrártermékekkel, az is kiderül az Alapvetés podcast új műsorából.

Harmadik ciklusára készül Donald Trump? Ez lehetséges?

Beindult a jogi csűrés csavarás.

Kiadó modern irodaházak

Az iroda ma már több, mint egy munkahely. Találják meg most cégük új otthonát.