"A technikai elemzés a grafikonok vizsgálata alapján próbálja meg előre jelezni a tőzsdei árfolyamok alakulását. Két alapvető feltételezésből indul ki. Egyrészt abból, hogy már minden nyilvános információ beépült az árakba, ezért a jövőbeli árfolyamváltozások az előre nem jelezhető váratlan eseményektől és a befektetői hangulat változásától függnek. Másrészt feltételezi, hogy a befektetők tömegei hasonló szituációkban hasonló módon cselekszenek" (http://www.tapzor.hu/Elmelet/Techalapok/Bevezete s.html). A technikai elemzésről bővebben a google első néhány találati oldalán érdemes olvasni.

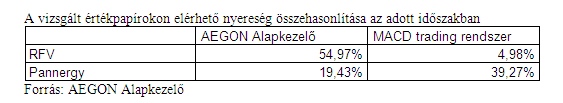

Két a hazai parketten forgó értékpapír (RFV, Pannergy) befektetési eredményeit, ismert technikai indikátorok segítségével vizsgálom meg, amelyeket az AEGON Befektetési Alapokban történt konkrét tranzakciókkal hasonlítok össze. Célom, hogy a spekulatív, kizárólag technikai elemzésen alapuló egyedi értékpapír kereskedés és az érték alapon történő professzionális értékpapír szelekció eredményeit az adott időszakra objektíven, számadatokkal alátámasztva bemutassam. Tehát egyik oldalon a spekulatív értékpapír kereskedés, míg a másik oldalon egy profi vagyonkezelő szervezet szakértői értékpapír kiválasztásáról van szó.

Példámban elsőként az AEGON Alapkezelő tranzakcióját mutatom be. A Pannergy és RFV részvényeket az AEGON Alapkezelő az AEGON Climate Change Részvény Befektetési Alapjába 2010. február és március hónapban vásárolta meg, amiről a befektetőket az Alap rendszeres havi hírlevelében tájékoztattuk. Az értékpapírok megvásárlásáról az értékeltségi szintek, kedvező részvénypiaci környezet kilátások alapján döntöttünk, továbbá a tranzakció időzítéséhez a technikai elemzés eszköztárát is igénybe vettük.

Arra keresem a választ, hogy az említett bekerülési időpontok és november eleje között, tisztán a felkapott technikai indikátorok segítségével történő spekulatív egyedi részvénykereskedelem vagy az AEGON Alapkezelő tartási periódusára eső eredménye a kedvezőbb egy kisbefektető számára. Az egyszerűség kedvéért példámban a kereskedési költségektől eltekintek.

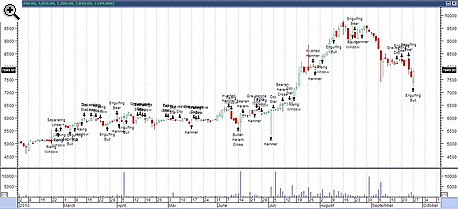

A Pannergy esetében az alábbi kereskedési jelzéseket adta az RSI , MACD és a gyertya formációk alapján működő rendszer.

Pannergy részvény RSI kereskedési rendszer jelzései (túl ritka egyirányú jelzések!)

Pannergy részvény, kereskedési jelzések gyertya formációk alapján (túl gyakori jelzések)

Pannergy részvény, kereskedési jelzések MACD alapján

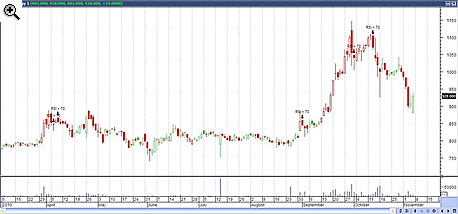

Az RFV esetében az alábbi kereskedési jelzéseket adta az RSI, MACD és a gyertya formációk alapján működő rendszer.

RFV részvény RSI kereskedési rendszer jelzései (túl ritka egyirányú jelzések!)

RFV részvény, kereskedési jelzések gyertya formációk alapján (túl gyakori jelzések!)

RFV részvény, kereskedési jelzések MACD alapján

Tesztelés nélkül is belátható, hogy a túl ritka és egyirányú, illetve túl gyakori jelzéseik miatt, sem az RSI, sem a gyertyák alapján történő részvény adásvétel nem a legmegfelelőbb a relatív kis likviditású papírok esetében. A MACD rendszer eredményeinek konkrét kiszámítása, már alkalmas lehet arra, hogy érdemben összehasonlítsuk a profi szelekció eredményeivel.

Összességében elmondható, hogy számtalan technikai alapon dolgozó rendszer létezik, bizonyos piaci trendek között egyesek komolyabb eredményeket érnek el mint a többi, ám véleményem szerint egy jelentős Alapkezelő terméke olyan valódi értékeket nyújt a befektetőknek, mint emberi tényező, a hozzáértés és a váratlan helyzetekre való gyors reagálás képessége.

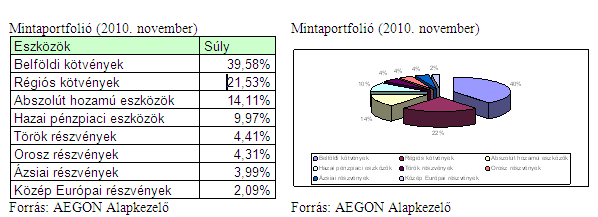

A jelenlegi piaci környezetben, ahol a fejlett kötvények felülteljesítik fejlődő társaikat, a részvényindexek emelkedő trendjét néhány napos korrekciók törik meg, az AEGON Alapkezelő az alábbi portfolió összetételt tartja ideálisnak, amely közepes kockázati profiljával kiegyensúlyozott teljesítményt nyújthat:

RSI/Relative Strength Indicator (Relativ Erősség Mutató) - technikai elemzésben használt indikátor , mely a részvény árfolyamának extrém helyzeteit(túladottság/túlvásároltság) hivatott jelezni.

Az MACD kiszámítása két exponenciális mozgóátlag (EMA) segítségével történik

(x)