Már megint óriási szerencséje lehet Matolcsyéknak!

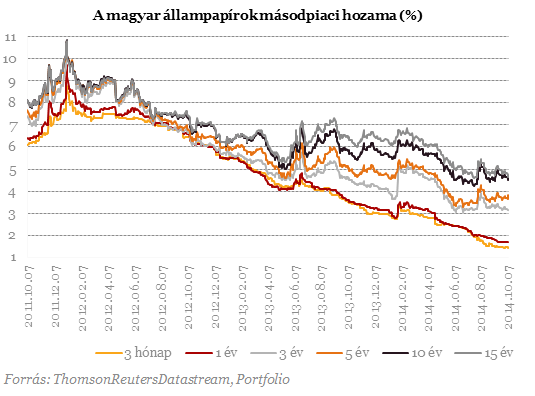

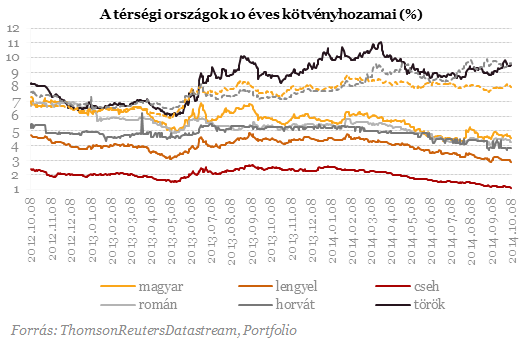

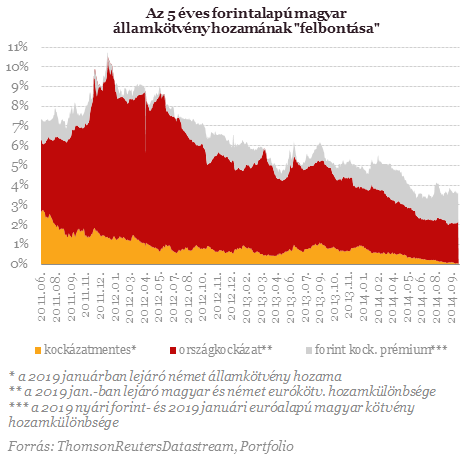

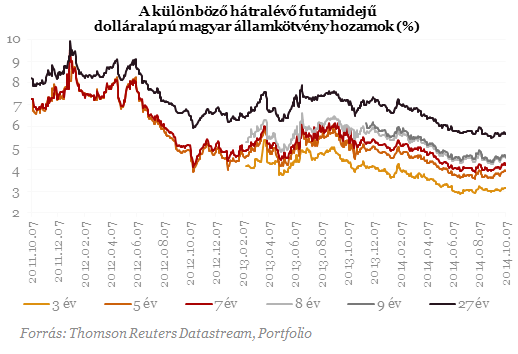

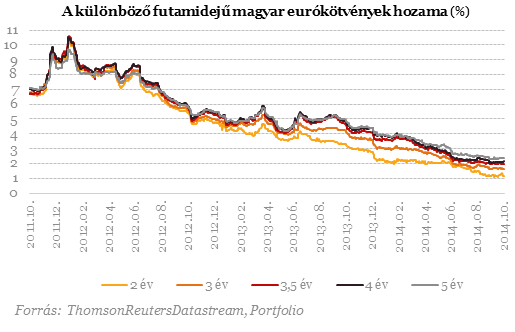

A piac valójában többet várt volna az EKB-tól annak a tükrében, hogy az eurózónás infláció hajszálra van a negatív tartománytól és süllyednek az inflációs várakozások. Ez nagyon jól látszik az inflációs swapokban, sőt immár az EKB által preferált hosszútávú inflációs várakozásokat mérő mutatóban, az 5 év múlvai 5 éves forward inflációs rátában is. Ez lényegében azt mutatja, hogy a piac szerint 2019-ben az inflációs várakozások mit mutatnak majd 2024-re nézve. Az értéke sokáig két százalék körül mozgott, amit az EKB fennen hangoztatott is, hogy látjátok nincs baj a hosszútávú várakozásokkal, de pechükre szeptemberben 1,9 százalékra süllyedt ez a korábban stabil mutató is. Ezekből az adatokból az szűrhető le, hogy nagyon hosszan - 2016-ig legalább - alacsony kamatkörnyezetre lesz szüksége az egyre betegebbnek tűnő eurózónának, ami éppenséggel rengeteg teret ad a magyar monetáris politikának, sőt akár a magyar kamatok további csökkenésének is.

Ezt a fundamentális képet erősítette tovább a Federal Reserve szeptember 23-i üléséről szerda este publikált jegyzőkönyv is, amiből kiderült, hogy a világ legnagyobb befolyással bíró jegybankja, kifejezetten aggódik a világgazdasági kilátások miatt. Az éppen a monetáris politikáját normalizálni készülő jegybankot ráadásul az erősödő dollár is zavarja az európai és ázsiai lassulás mellett, ami miatt arra tettek utalást, hogy akár későbbre is tolódhat a kamatemelési ciklusuk megkezdése. A piac eddig nagyjából 2015 közepére tette a fed funds első emelésének az időpontját, az erre vonatkozó spekuláció pedig erősítette a dollárt, és tőkekivonást eredményezett a feltörekvő piacokról. Ha ebben változás állna be, az még további teret adhatna például a Magyar Nemzeti Banknak, hogy alacsonyan tartsa az irányadó eszközét, amit a jelenlegi kilátások fényében jövő év végéig szeretne 2,1 százalékon látni.

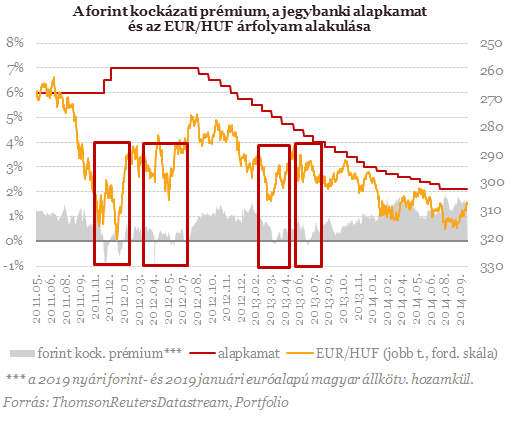

Hazánk egy kis és nyitott ország, aminek a devizája szorosan együttmozog a feltörekvő piaci társaival. Mivel az államadósságának nagyjából a fele külföldi szereplők kezében van, ezért mi kifejezetten sérülékenyek vagyunk bármilyen feltörekvő piacokat érő sokkokkal szemben. Noha a jegybank vezetése szereti hangoztatni, hogy hazánk kedvezőnek tűnő növekedési kilátásai és a többletes folyó fizetési mérlege védi a forintot, valójában eddig még egyszer sem úsztunk meg szárazon nemzetközi riadalmakat. Ezen jól ismert historikus sérülékenységünk miatt, a Portfolio makrogazdasági csapatának elemzői és a piaci szereplők többsége is hiú ábrándnak vélte eddig a jegybank részéről, hogy - feltételekkel tarkítva - 2015 végéig 2,1 százalékos irányadó rátában gondolkodik. A Portfolio által szeptemberben felmért piaci konszenzus ezt tükrözve jövő év végére 2,75 százalékos rátát mutatott. Látni kell viszont, hogy amennyiben az eurózónában nem sikerül kordában tartani a dezinflációs nyomást, az a hazai inflációs környezetünkre is hatással lesz (jelentős az átgyűrűző hatás). Ha pedig nem lesz itthon inflációs nyomás, és az alacsonyan ragadó eurózónás hozamok miatt elfogadható szinten marad a forinteszközök nyújtotta kockázati prémium, akkor akár teljesülhet is a monetáris tanácsunk álma.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Visszagyengült a forint, 410 felett az euró árfolyama

Mozgalmas volt a hét utolsó kereskedési napja is.

Kilátásrontást kapott Magyarország az év első hitelminősítői döntésén

Eddig stabil volt a kilátásunk az S&P-nél, most már negatív.

Óraátállítás: Trump miatt eltörölhetik az egész rendszert

Az amerikai elnök új ellenséget talált magának: a téli időszámítást.

Vámpofonok és szakadások után erősödéssel zárták a hetet New Yorkban

A kínai eszkaláció sem rontotta el a hangulatot.

Egyre rosszabb vállalati előrejelzések fognak előkerülni a legnagyobb amerikai bank vezére szerint

A JP Morgan viszont egyelőre nem lát okot a saját becslései visszavonására.

Vámmentességi listával vág vissza Trumpnak az EU-val kacérkodó szövetség

Meglepő lépés a Mercosurtól: 50 termékre lazítják a vámokat Trump ellen.

Elon Musk is beleszállt Donald Trumpba, egyre kiélezettebb a konfliktusuk

Újabb összetűzés pattant ki az egykori jó barátok között.

Elkezdték nyilvántartásba venni a szexmunkásokat Olaszországban

Több évtizedes adósságát törleszti ezzel az állam.

Új lakáshitel konstrukció: akár havi 22 500 Ft kedvezmény a családoknak

HitelesAndrás - Keress, kövess, költözz! Új lakáshitel konstrukció: akár havi 22 500 Ft kedvezmény a családoknak Áprilistól több millió forint maradhat a kasszában Április elsejétől új

Fából készült felhőkarcolók jelenthetik az építészet jövőjét

A modern építészetről a legtöbbeknek a beton, az acél vagy a tégla juthat eszébe alapanyagként, valójában azonban a fa is tökéletesen megfelel erre a célra. Számos vo

Geotermikus energia: a második Trump-ciklus nagy nyertese?

Donald Trump energiaügyi reformjaninak az olajvállalatok mellett a geotermikus energiával foglalkozó cégek lehetnek a legnagyobb nyertesei.

Mit keres Deadpool egy kisvárosban? Hollywoodi sztori Ryan Reynoldsszal

Aki ismeri a walesi csoda alaptörténetét, annak a válasz már részint ismerős lehet. Azonban számos részlet bújik meg a Wrexham AFC hihetetlen felemelkedése mögött. És...

The post Mit keres De![]()

Az S&P 500 ETF olcsóbb! - Bognár FIRE Balázzsal

Stúdiónkban az S&P500-azók és a FIRE képviselője, Bognár Balázs. Meg egy kis betevő Trump. Milyen platformokon találjátok még meg? A HOLD After Hours podcastek megtalálhatók...

The post A![]()

Meg lehet úszni befektetés nélkül? Esnek a piacok!

Mielőtt belekezdünk, előrebocsátom, hogy nem, nem kell kivenned a pénzed a befektetéseidből. Hacsak nem vagy aktív kereskedő, akkor még az éppen aktuális amerikai (vagy kínai/orosz) elnök agy

NAV késedelmi pótlék változások 2025-től - havonta kell megfizetni a pótlékot

A NAV 2025-től új rendszert vezet be a késedelmi pótlék kiszabására: az éves egyszeri előírás helyett havi rendszerességgel kerülnek előírásra a késedelmi pótlékok az adószámlán. Ez a![]()

HP Inc. - elemzés

Az áprilisi Top10-ből éppen csak kicsúszott. Ha ma csinálnám a listát, a 10. lenne, az árfolyamok nagyon hektikusan mozognak. Ránéztem, és követni is kezdtem.Cégismertető1939-ben alapítottá

Kerékpáros felfedezőtúrák a Duna és az Alpok között (x)

Zubogó patakok, lélegzetelállító szurdokok és festői hegyi tavak

Minden eddiginél olcsóbb villanyautó jöhet Magyarországra? (x)

Új, kínai autógyártó tarolhat a magyar piacon

- Formálódik Donald Trump nagy terve – Ravasz húzással kényszerítené térdre Oroszországot

- Trump meghátrál! Tépik a piacokat

- Itt a Telekom bejelentése: változik az inflációkövető díjkorrekció

- Nyakunkon az újabb "devizahiteles" válság? - Soha nem látott összegben adósodnak el a magyarok

- Megtörténhet az elképzelhetetlen Amerikával Trump miatt – aggódnak a hitelminősítők

Hogyan vágj bele a tőzsdei befektetésbe?

Első lépések a tőzsdei befektetés terén. Mire kell figyelned? Melyek az első lépések? Mely tőzsdei termékeket célszerű mindenképpen ismerned?

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.

Trump miatt rángatóznak a tőzsdék – Mi jelent most menedéket?

Gyorsan változnak az események Amerikában.

Kockázat vagy lehetőség a génmódosított élelmiszer?

A génmódosítás és a génszerkesztés fontos lehet az élelmezési válság és a klímaváltozás elleni küzdelemben, de sokan félnek tőle.

Nagy hibát vétett Donald Trump, és hol lehet még a szakadék vége?

Folytatódik a vámháború.

Ügyvédek

A legjobb ügyvédek egy helyen