Legjobb lakáshitelek Magyarországon: nem mind arany, ami fénylik

Mit mutatnak a banki ajánlatok?

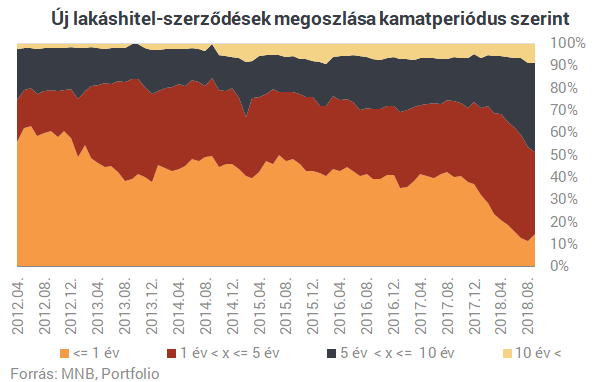

2017 nyara óta kínálnak a bankok "minősített fogyasztóbarát lakáshiteleket", ezek elterjedése nagyban hozzájárult ahhoz, hogy ma már 10-ből legalább 8 új lakáshitel legalább 5 éves kamatperiódussal rendelkezik. A minősített lakáshitelek esetében ugyanis a bankok azt vállalták, hogy- hosszú a kamatperiódus (5, 10, 15 év), vagy végig fix a kamatozás,

- a referenciaértékhez viszonyított kamatfelár nem magasabb 3,5 százalékpontnál,

- a hitelbírálati határidő az értékbecslés rendelkezésre állásától számított maximum 15 munkanap, a folyósítási határidő a folyósítási feltételek teljesítésétől számított 2 munkanap,

- a hitelező által választott referencia- értékhez viszonyított kamatfelár nem haladhatja meg a 3,5 százalékpontot,

- a folyósításig felmerülő és az előtörlesztéshez kapcsolódó díjak maximáltak,

- a folyósítási díj maximum a hitelösszeg 0,75%-a, de legfeljebb 150 ezer Ft,

- az előtörlesztési díj nem haladhatja meg az előtörlesztett összeg 1%-át, lakástakarék-pénztári betétből pedig az előtörlesztés díjmentes,

- minden kamatforduló előtt legalább 30 nappal díjmentes kamatperiódus-váltást igényelhet a hitelfelvevő.

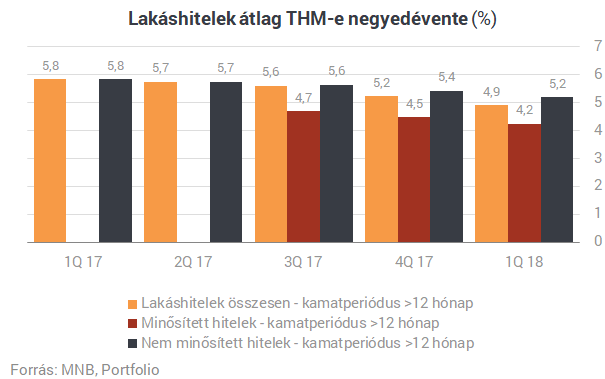

Az MNB (korábbi) piaci adatai azonban azt mutatják, hogy a minősített fogyasztóbarát lakáshitelek nemcsak a szélesőséges drágaságtól védenek meg, de nagy átlagban is olcsóbbak a nem minősített hiteleknél.

Bank360.hu: nemcsak lakásvásárláshoz vehetők fel a minősített hitelek A Minősített Fogyasztóbarát Lakáshitelekre nem csak akkor tudunk támaszkodni, amikor lakásvásárlásra kerül a sor. Más hitelcélra is fordíthatjuk ezeket a hiteleket: 1. Építkezés: az építési hitelek között is megtalálhatók ezek a kedvező kamatozású kölcsönök, így lakásépítés során támaszkodhatunk rájuk. 2. Adósságrendezés: kedvező fix kamataikkal az MFL hitelek alkalmasak arra, változó kamatozású hitelünket kedvező kamatszinten fixáljuk vagy drágább, rögzített hitelünket váltsuk ki egy olcsóbbra - hívta fel a figyelmünket Veres Patrik, a Bank360.hu szakértője.

Mit mutatnak az MNB adatai?

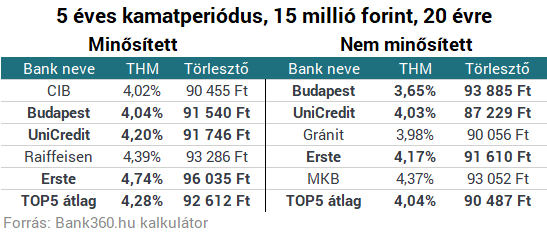

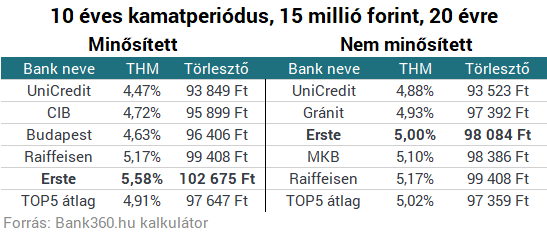

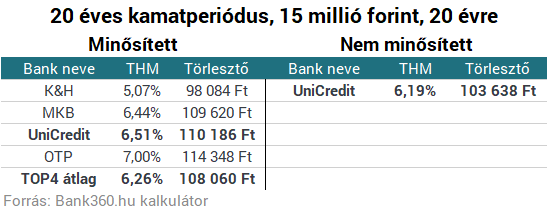

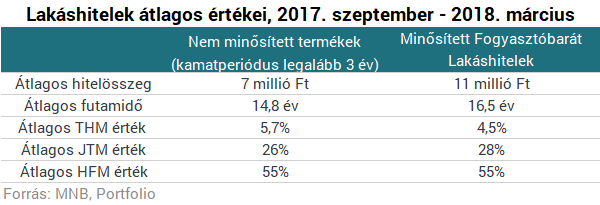

Nincsenek egészen friss adataink, de például a minősített lakáshitelek történetének első három negyedéve azt mutatja, hogy ezeket a hiteleket átlagosan közel 1 százalékponttal alacsonyabb THM mellett folyósították a bankok, mint a nem minősítetteket. Kérdés, mi állhat ennek hátterében, ha az egyedi banki ajánlatok nem feltétlenül tükrözik ezt vissza.

- a hitelösszeg/lakásérték arányt bemutató HFM és

- a felvállalt törlesztőrészlet / nettó jövedelem arányt bemutató JTM

Feltételezésünk szerint jórészt az eltérő átlagos kockázati szintből adódhat tehát a minősített hitelek átlagos piaci (ex post) költségelőnye, és nem feltétlenül az egyedi banki ajánlatok jobbak a fogyasztóbarát termékek esetében a THM és/vagy a kamat szempontjából. Márpedig az egyéni hitelfelvétel szempontjából az utóbbi a döntő.

Az, hogy a jobb kockázati szinttel rendelkező ügyfelek (ahogy feltételezzük) inkább a fogyasztóbarát lakáshiteleket választják, nem jelenti azt, hogy a kamatérzékeny, tudatos hitelfelvevők számára mindig ezek a legjobb ajánlatok. Gyakran persze ezek futnak be az első helyre, de nem mindig. A THM, a kamat, a törlesztőrészlet és a teljes visszafizetendő összeg szempontjából legjobb ajánlatok megtalálásához a Pénzcentrum kalkulátorának a használatát ajánljuk.A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Próbálja megkerülni a vámokat az Apple, 600 tonna iPhone-t repített az USA-ba

Egyre nagyobb hangsúlyt kap az indiai gyártás.

Trump miatt rángatóznak a tőzsdék – Mi jelent most menedéket?

Gyorsan változnak az események Amerikában.

Folyamatosan gyengül tovább a forint, hiába a vámháborús szünet

A nagy esti rali után itt a hullámvasút.

EKB-vezető: meg kell szüntetni a bankfúziók előtt álló akadályokat

A széttagoltság nem használ az EU-nak.

Egyből a Marsot venné célba a NASA leendő vezetője

De ezzel a stratégiával nem nem mindenki ért egyet.

HP Inc. - elemzés

Az áprilisi Top10-ből éppen csak kicsúszott. Ha ma csinálnám a listát, a 10. lenne, az árfolyamok nagyon hektikusan mozognak. Ránéztem, és követni is kezdtem.Cégismertető1939-ben alapítottá

"Túl sok tervet láttunk bele a trumpi álmokba"

Példátlanul szigorú vámintézkedéseket jelentett be Donald Trump az Európai Unióval és Kínával szemben. Trump a bejelentés napját a felszabadítás napjának nyilvánította az Egyesült Állam![]()

"Túl sok tervet látunk bele Trump vámjaiba"

Példátlanul szigorú vámintézkedéseket jelentett be Donald Trump az Európai Unióval és Kínával szemben. Trump a bejelentés napját a felszabadítás napjának nyilvánította az Egyesült Állam![]()

SPB: Törékeny az egyensúly a globális piacokon

Jelenleg az erős túlpozicionáltság okoz drasztikus mértékű esést a piacon, miközben makrogazdasági oldalról nem történt jelentős változás az elmúlt időszakban. Kínában a feldolgozóipa

A mesterséges intelligencia szerepe a high-frequency tradingben

Az MI-alapú high-frequency trading növeli a piaci likviditást és csökkenti a vételi és eladási árak közötti különbségeket, ugyanakkor gyorsasága miatt instabilitást és visszaéléseket is

Unit linked biztosítások

Sok témáról nem írok, mert írtam már sokszor. Azonban gyakran kiderül, hogy utoljára akár hét-nyolc éve írtam, ezért újra elő kell venni egy-egy témát. Ilyen a unit linked biztosítás is,

NAV késedelmi pótlék változások 2025-től - havonta kell megfizetni a pótlékot

A NAV 2025-től új rendszert vezet be a késedelmi pótlék kiszabására: az éves egyszeri előírás helyett havi rendszerességgel kerülnek előírásra a késedelmi pótlékok az adószámlán. Ez a![]()

Globális energiaipari foglalkoztatás: trendek és kihívások

A munkahelyteremtésben egyre jelentősebb a tiszta energiával foglalkozó ágazatok szerepe, egyszersmind lassul a fosszilis energiahordozókban érdekelt szektorok növekedése.

Minden eddiginél olcsóbb villanyautó jöhet Magyarországra? (x)

Új, kínai autógyártó tarolhat a magyar piacon

- Trump meghátrál! Tépik a piacokat

- Itt a Telekom bejelentése: változik az inflációkövető díjkorrekció

- Nyakunkon az újabb "devizahiteles" válság? - Soha nem látott összegben adósodnak el a magyarok

- Megtörténhet az elképzelhetetlen Amerikával Trump miatt – aggódnak a hitelminősítők

- Amiről senki sem beszél: még az állampapírokon is bukhatsz nagyot – mutatjuk, hogyan kerüld el

Hogyan vágj bele a tőzsdei befektetésbe?

Első lépések a tőzsdei befektetés terén. Mire kell figyelned? Melyek az első lépések? Mely tőzsdei termékeket célszerű mindenképpen ismerned?

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.

Trump miatt rángatóznak a tőzsdék – Mi jelent most menedéket?

Gyorsan változnak az események Amerikában.

Kockázat vagy lehetőség a génmódosított élelmiszer?

A génmódosítás és a génszerkesztés fontos lehet az élelmezési válság és a klímaváltozás elleni küzdelemben, de sokan félnek tőle.

Nagy hibát vétett Donald Trump, és hol lehet még a szakadék vége?

Folytatódik a vámháború.

Ügyvédek

A legjobb ügyvédek egy helyen