Mindent átrendező technológiai forradalom söpör végig a bankokon

Mi is az a fintech?

A fintech (Financial Technology), azaz a pénzügyi informatika külön fogalom lett az utóbbi pár évben. Ez gyakorlatilag egy új, speciális iparág, amely olyan technológiák, szoftverek fejlesztésével foglalkozik, amelyek a pénzügyi szolgáltatásokat teszik hatékonyabbá, olcsóbbá, sőt, olykor teljesen új szolgáltatásokat teremtenek. Vannak köztük olyanok, akik a jelenlegi pénzügyi rendszer képviselőit segítik abban, hogy az új kihívásoknak meg tudjanak felelni, őket "enabler"-eknek szokás hívni, míg a felforgatók, a "disruptorok" a banki bevételek elhódítására szakosodnak. Mi elsősorban utóbbiakra fókuszálunk ebben az elemzésben.Tágabb értelemben a fintech-et egyfajta trendként is értelmezik, mint a pénzügyek megújulási folyamatát, ilyen értelemben a digitális transzformáció driverei a pénzintézeteknél a fintech cégek. Ide tartozhatnak új szoftverek, folyamatok, termékek de akár üzleti modellek is, amelyek a digitális gazdaságok alapjait jelentik a pénzintézeti szektorban. A technológiák és a gépek szédítő gyorsasággal, már nem lineáris, hanem exponenciális ütemben fejlődnek. A tudósok és jövőkutatók szerint a fejlődés üteme ezért meghaladja az emberi fejlődés ütemét, vagyis alig vagyunk képesek követni az újabbnál újabb technológiákat.

A pénzintézeteknél ugyanez látszik: miközben a bankszektor régi patinás szereplői az öröklött, sokszor elavult nagy rendszereikkel nehezen tudnak lépést tartani azokkal az új szereplőkkel, akik a technológiai szektorból érkeznek. Az ilyen fintech cégek ráadásul sokszor csak részpiacokra lőnek, elsősorban ezért jóval kevesebb szabály köti meg a kezüket, de olyan is előfordul, hogy a szabályozók egyszerűen még nem készültek fel az újfajta szolgáltatás megregulázására.

Mindenesetre az informatika növekvő jelentőségét mutatja a pénzügyi szférában is, hogy a világ legnagyobb bankjainál és általában a szektorban a banki alkalmazottak egyre nagyobb arányban informatikusok. A Goldman Sachsnál például a 37 ezer dolgozóból 12 ezer alkalmazott munkája kötődik valamilyen szinten az informatikához, közülük 9 ezren mérnökök, de hasonlóak az arányok a többi globális nagybanknál is a Financial Times egyik korábbi gyűjtése alapján.

Az alábbiakban sorra vettük, melyek azok a területek, ahol a pénzintézetek működését a leginkább megváltoztatják a fintech cégek, és kik a forradalom "vezérei".

Ilyen ez a fintech-vihar

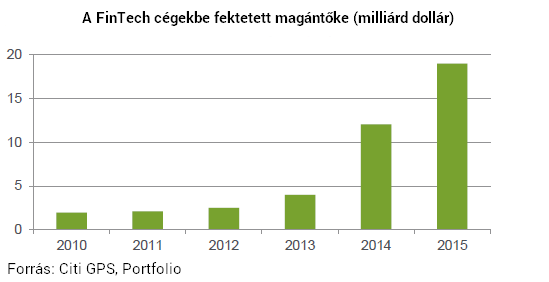

A Citigroup épp a napokban publikálta átfogó tanulmányát, a fő számok pedig nagyon érzékletesen mutatják, hogy mennyire jelentős lehet a fintech cégek térnyerése a mostani pénzügyi rendszer számára:- míg 2010-ben 1,8 milliárd dollárnyi magántőke-befektetés érkezett a fintech cégekbe, addig 2015-ben ennek több mint 10-szerese, 19 milliárd dollár,

- a tőke 73 százaléka lakossági és kkv üzleti területre lövő cégekbe, 10 százaléka vagyonkezelési, 10 százaléka biztosítási, 4 százalék befektetési banki, 3 százalék vállalati területen dolgozó cégekbe áramlott

- a trónkövetelők a legnyereségesebb üzleteket próbálják elhódítani, ráadásul várhatóan egyre gyorsabb ütemben,

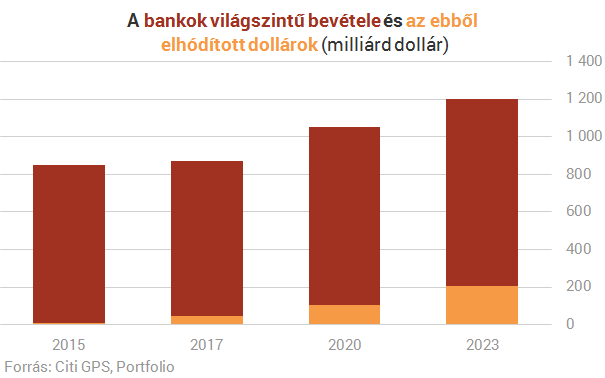

- 2015-ben a 850 milliárd dolláros összes banki bevételnek még csak 1,1 százalékát szerezték meg, 2020-ra már 10, 2023-ra 17 százalék lehet ez az arány.

Pénzforgalmi szolgáltatások

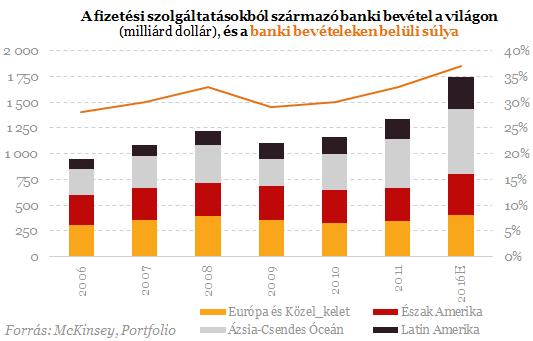

A bankok bevételeinek nagyjából harmada köthető valamilyen fizetési, pénzforgalmi szolgáltatáshoz, igaz, ha a szakirodalom által idesorolt hitelkártyás kamat- és késedelmi bevételeket ebből levonjuk, akkor "csak" a bevételeik hatoda tartozik ide. Tegyük hozzá: ha egy cég bevételeinek hatoda veszélybe kerül, azért erősen fájni kezd a feje, így van ez a bankoknál is. Ráadásul a tranzakciós piachoz nem igazán kell hatalmas pénzügyi zseninek lenni, ez tipikusan egy olyan terület, ahol az informatikusok érzik otthon magukat igazán.

Az eddigi legsikeresebb bolti mobilfizetési applikációval az Apple rendelkezik, amelynek üzleti modellje az, hogy a szolgáltatásért a kártyakibocsátó bankok interchange bevételéből kér jutalékot a tranzakció értékének arányában. A mobilfizetési térben persze a bankok is aktívak, így védenék meg piacukat, illetve a nagy kiskereskedelmi láncok is saját appokkal próbálnak beszállni az egyre zsúfoltabb fizetési piacra. Tavaly például

- A Samsung március elején jelentette be a Samsung Pay mobilfizetési megoldást, amely az NFC mellett a mágnescsíkos terminálokkal is működik.

- A Google szeptemberben közölte, hogy Android Pay néven Amerikában elindították a mobilfizetési megoldásukat.

- A JP Morgan Chase októberben jelentette be, hogy saját mobilfizetési applikációt fejlesztenek.

- A Wal-Mart, az Egyesült Államok legnagyobb áruházlánca december elején jelentette be, hogy saját brandes, QR-kódos mobilfizetési applikációt indítanak.

Létezik azonban egy startup, amely úgy teszi lehetővé a határokon átívelő átutalásokat, hogy közben a pénz valójában el sem hagyja a fogadó vagy küldő oldali országokat. A Transferwise összepárosítja, pontosabban összegyűjti, és újracímzi a különböző országokban élő ügyfelei átutalásait, a cég a különböző országokban élőket kovácsolja közösséggé. Egy példával élve, amikor egy londoni ügyfél Budapestre küldene 100 fontot, és egy budapesti ügyfél pedig ennek megfelelő értékű (azaz kb. 43 ezer) forintot Liverpoolba, akkor a pénz határokon átívelő utaztatása helyett mindkét országban átirányítják az utalásokat.

Olyan szolgáltatások is léteznek, amelyek például a prepaid kártyás megoldásokat ötvözik újszerű technológiákkal. Például a brit Revolut tavaly nyáron 2,3 millió dollárnyi kockázati tőkét szerzett abból, hogy egy jól működő appot fejlesztettek. A Revolute (egyelőre) ingyenes szolgáltatása úgy néz ki, hogy a felhasználó nyit náluk egy számlát, amit kártyás fizetéssel vagy átutalással tud feltölteni. Ehhez kibocsátanak a felhasználónak egy MasterCard prepaid kártyát is, amivel akár online, akár boltokban is fizetni lehet, vagy akár bármelyik mastercardos ATM-nél is használható. A legfontosabb feature, hogy a felhasználó a banki középárfolyamon tud ezután az előre feltöltött pénzzel fizetni 90 különböző devizában, más Revolute felhasznáóknak pedig ingyen tud utalni. A Revolute a MasterCard díjbevéeléből kér részesedést, ebből finanszírozzák magukat, illetve a későbbiekben a tervek szerint nem lesz teljesen ingyenes a szolgáltatásuk.

Blockchain

Miközben a Bitcoin, mint tisztán fizetési eszköz több botrány és nagy Bitcoin-tőzsdék csődje után kikerült a reflektorfényből, addig a kriptopénzt működtető rendszert egyre több cég kutatja. A Bitcoin működési elve, és ennek üzleti fogalma az úgynevezett "distributed ledger", vagyis egyfajta megosztott vagy konszenzusban kezelt könyvelés, míg az ezen az üzleti logikán alapuló rendszer megvalósítási technológiája, technikai kivitelezése a blockchain.A distributed ledger alapon működő rendszerek legfontosabb jellemzője, hogy a rendszer résztvevői egyesével, saját maguk kezelik az egymás között végrehajtott tranzakciókat rögzítő könyvelést, és nincs szükség semmilyen központi főkönyvre, elszámolóra vagy hatóságra ahhoz, hogy ez a könyvelés megbízható legyen. Ez a könyvelés egy adatbázis, amelyben az összes korábban végrehajtott tranzakció szerepel, és a blockchain által megvalósított ellenőrzési séma következtében mindenhol ugyanazt tartalmazza.

A bankok egymás közötti üzleteit - legyen szó akár pénzről, értékpapírról, vagy szindikált hitelekről - tipikusan egy harmadik személy hajtja végre, vagyis például elszámolóházak, központi hatóságok, átutalási rendszerek, értéktárak. Ha ehelyett egy megosztott könyvelést használnának, azzal az akár néhány napig tartó elszámolási időket közel valós időre csökkenthetnék, és rengeteg pénzt megspórolhatnának.

Szóval nem véletlen, hogy a Goldman saját kriptopénzt fejleszt, 30 nagybank közösen kutatja a blockchaint, és hogy többek között a UBS, a Barclays és a Santander is saját berkein belül vizsgálja a technológiát.

A pénzintézetek a szintén blockchain alapú, úgynevezett "okos szerződések" létrehozásán is kísérleteznek, amely lényegében egy számítógépes kód, ami akkor lép életbe, amikor a szerződés feltételei teljesülnek. Például azonnal megtörténik egy vételi tranzakció, ha a vevő az eladónak átutalja a pénzt.Robottanácsadós vagyonkezelők

A vagyonkezelésben - és ezen belül is különösen a lakossági befektetők körében - egyre inkább előre törnek az úgynevezett robottanácsadóval működő szolgáltatások. A szolgáltatás lényege, hogy a befektetési lehetőségeket kereső ügyfelek egy online felületen kitöltenek egy kérdőívet, amely alapján egy algoritmus az igényeinek és kockázatviselési profiljának megfelelő befektetési portfóliót ajánl fel.Mivel a folyamathoz nincs szükség egy személyi tanácsadóra, ezek a szolgáltatók a hagyományos szereplőknél jellemzően jóval kisebb költséggel dolgoznak, ráadásul maga a befektetés is sokszor ETF-ekbe, vagyis relatíve kis költség mellett megvásárolható tőzsdén kereskedett alapokba történik. Ezen a területen a Betterment és a Wealthfront, illetve a hozzájuk hasonló, de a befektetésből közösségi élményt formáló Motif Investing alkotott nagyot. A Betterment épp a napokban szerzett egy újabb körben 100 millió dollárnyi friss kockázati tőkét, értékeltségét ekkor 700 millió dollárban állapították meg.

P2P hitelezés

2014-ben 5,5 milliárd dollárt hiteleztek Amerikában az úgynevezett P2P (peer-to-peer), azaz a hitelezők és adósok összepárosításán alapuló, "shared economy" jellegű hitelezési platformokon keresztül, 2025-re pedig a PwC szerint 150 milliárd dollárosra nőhet ez a piac.A főleg fedezetlen fogyasztási hitelekben erős platformok lényege, hogy a hitelkérelmeket és a hitelezőket (befektetőket) párosítják össze egy online felületen. A P2P hitelező ezért jutalékot szed, az adós egyszerűen kap hitelt, a befektetők pedig (különösen az alacsony amerikai hozamkörnyezethez képest) magas hozamot kapnak a hitelkockázat felvállalása mellett. Az adósminősítési folyamatot egy algoritmus végzi el, és a hitelkérelem is mindvégig online zajlik.

A terület legnagyobb szereplőjeként számon tartott Lending Club platformján keresztü 2007-es indulás óta

eddig 16 milliárd dollárnyi hitelszerződést kötöttek, ebből egyedül a tavalyi negyedik negyedévben 2,58 milliárd dollárnyit.

P2P biztosítás

A P2P platformok mindeközben már a biztosítási szektort is elérték, méghozzá ezeken keresztül közösségi alapon szerveződő kockázatközösségeket lehet létrehozni, ha úgy tetszik, ezek a közösségek a kockázatukat osztják meg egymással. Egyelőre ugyan nem világos, hogy ezek a kezdetben minden bizonnyal rendkívül kicsi kockázatközösségek hogyan működhetnek eredményesen, ez egyelőre a jövő zenéje.Crowdfunding

Az úgynevezett crowdfunding, vagyis bizonyos célok közösségi finanszírozása egyre inkább elterjedt üzleti lehetőség. Ennek egyik legismertebb művelője a Kickstarter, amelyet 2009-ben alapítottak az Egyesült Államokban azzal a céllal, hogy honlapján keresztül kreatív projektek számára biztosítson lehetőséget a tőkeszerzésre. Az új ötletek magvalósításához szükséges tőkéhez az ötletgazdák nem a hagyományos módon jutnak hozzá. A támogatás összegét ugyanis nem kell visszafizetni, csupán nem pénzbeli visszatérítésben részesülhetnek a támogatók. Ilyen nem anyagi jellegű visszatérítés lehet egy ebéd az ötletgazdával vagy egy az ötletből született termék egy példánya. A Kickstarter ugyanakkor nem az első ilyen próbálkozás volt, a 2000-ben alapított, amerikai ArtistShare volt az első kifejezetten közösségi tőkegyűjtő oldal. Mára a Kickstarteren keresztül több mint 10 millió ember több mint 2,2 milliárd dollárnyi tőkét adományozott összesen közel 101 ezer projektre.Mi a helyzet Magyarországon?

Egy bank ma nem más, mint üzlet és informatika, a bankokat mégsem soroljuk a digitális gazdasághoz, mert statisztikailag nem igazán mérhető, hogy mennyi informatikai fejlesztés történik bankon belül. Ugyanakkor Magyarországon az IVSZ kutatása szerint így is 20 százalék feletti a digitális gazdaság részesedése a GDP-ben. Ahogy Both Vilmos, az IVSZ elnökségi tagja elmondta, bár ő maga sem mer becslésekbe bocsátkozni arról, a más szektorokban tevékenykedővállalatok körében milyen arányban van jelen azinformatika, de az egyértelmű, hogy a jól megválasztott, helyesen alkalmazott digitális eszközök a hatékonyság multiplikátoraként működnek, és ezek részaránya is a szűken vett IKT piac növekedésével egyenes arányban lesz egyre nagyobb a gazdaságban.

A fintech ökoszisztéma alapjai már Magyarországon is megvannak, a FinTech Group kutatása szerint nagyjából 75 fintech startup működik hazánkban. Ugyanakkor a bankok piacait ők egyelőre nem veszélyeztetik különösképpen, ami részben a szabályozói korlátoknak, részben a kis piacnak is a következménye (a nagy nemzetközi cégek egyelőre inkább más, a magyarnál sokkal nagyobb piacokon hódítanak). Az április elején tartott Pénzügyi IT konferenciánkon is ez volt az egyik legfontosabb téma, és bár a bankok elismerték, hogy a piacaikra törő fintech cégek valós veszélyt jelentenek számukra, egyelőre kényelmes helyzetben vannak.

Az viszont biztos, hogy nem valamiféle tudományos fantasztikumról, nem a távoli jövőben valamikor majd egyszer várható változásokról van szó, hanem a bankoknak fel kell készülniük a pár éven belül várható új kihívásokra.

A cikk megjelenését az IVSZ - Szövetség a Digitális Gazdaságért támogatta.

Történelmi mélyponton a dollár: Powell figyelmeztetése megrengette a piacokat

Kemény nap vár a forintra, az EKB kamatdöntése már csak jutalomjáték lesz.

Nagy fejlesztéssel tenné pusztítóvá Moszkva az ukrajnai háború sztárfegyvereit

Kényszer szülte a lépést.

Vámháború: áremelésre készül a Temu és a Shein

A filléres kínai webshopokat különösen érzékenyen érinti a helyzet.

Amerika ősellenségét pénzelte Kína, lecsapott Trump kormánya

Új szankciókat jelentett be az Egyesült Államok.

Megint a HOLD lett az Év Alapkezelője

Kilencedik alkalommal, zsinórban harmadjára lett a HOLD az Év Alapkezelője a hazai befektetési alapok Oscar-gáláján, a Klasszis 2025 díjátadón. A Deep Value Részvény Alap és...

The post Megin![]()

Tanuljunk a múltból, tervezzünk a jövőre - így lehet biztonságosan hitelt felvenni

HitelesAndrás - Keress, kövess, költözz! Tanuljunk a múltból, tervezzünk a jövőre - így lehet biztonságosan hitelt felvenni A devizahitelek generációs traumája A devizahitelek miatt egy egé

A francia Klímatanács 2024. évi jelentése

A francia Klímatanács szerint az ország eddigi intézkedései nem lesznek elegendőek a 2050-re célul kitűzött karbonsemlegesség megvalósításához.

Jövedelmező a vállalkozásod?

A mai tanácsadáson szintén szóba került, hogy sok vállalkozó elfelejti beárazni a saját tulajdonában lévő eszközök úgynevezett alternatíva költségét (kiadhatnám másnak is a saját üzl

TAO és HIPA bevallás 2025: mire figyeljenek a cégek?

Közeleg a 2024-es adóévre vonatkozó (TAO) társasági adó- és (HIPA) helyi iparűzési adóbevallási és adófizetési határidő. Az éves adót bevalló társaságoknak az idei évben 2025. júniu![]()

Új lehetőség nagy léptékű zöldenergiás fejlesztésekhez

A társadalmi egyeztetésre meghirdetett biogázos és biometános pályázat nem a megszokott \"pályázzunk egy eszközre\" típusú támogatás.

"Tévedés, ki nem kényszerített hiba, amit Trump csinál"

Szerdán beszélgettem Vakmajom barátommal, és megemlítettem neki, hogy milyen szokatlanul viselkednek az amerikai eszközök: gyengül a dollár, emelkednek a (reál)hozamok, esnek a részvények. Mire![]()

Milyen rejtett költségei vannak az ingatlanvásárlásnak?

HitelesAndrás - Keress, kövess, költözz! Milyen rejtett költségei vannak az ingatlanvásárlásnak? Alapvető költségek ingatlanvásárláskor Sokan csak az önerőre vagy a vételárra koncentrá

- Itt a váratlan bejelentés: jön az új állampapír!

- Tökéletes vihar készül a tőzsdéken: akár 2008 óta nem látott zuhanás is jöhet

- Olyan történt a dollárral, ami a forint sorsára is hatással van

- Szép csendben egy másik ország lehet EU-tag hamarosan, amíg a világ Ukrajnáról beszél

- Formálódik Donald Trump nagy terve – Ravasz húzással kényszerítené térdre Oroszországot

Limit, Stop, vagy Piaci? Megbízások, amikkel nem lősz mellé!

Ismerd meg a tőzsdei megbízások világát, és tanulj meg profin navigálni a piacokon!

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.

Súlyos csapást mért Donald Trump a dollárra – Mi jöhet most?

Geopolitikai fegyver kerülhet az EU kezébe.

Izgalmas változások előtt az energetikai piac – Mit várhatunk?

Az ALTEO szakértőivel beszélgettünk.

Fontos európai szektor lehet a Trump-vámok nyertese – Van nagy magyar érintett is

Erről és a magyar nyugdíjasokról volt szó a keddi Checklistben.

Ügyvédek

A legjobb ügyvédek egy helyen