Technikai elemzés: a mozgóátlag használata

Árfolyam - mozgóátlag keresztezése

A vételi jelzést akkor kapjuk meg, amikor a részvény árfolyama a mozgóátlagot alulról átszeli, eladási jelzést pedig pont az ellenkező esetben, vagyis amikor az árfolyam fentről metszi a mozgóátlagot. A mozgóátlag-árfolyamgörbe keresztezést illetően a leggyakrabban a 20, 50 és 200 periódusra vonatkozó egyszerű mozgóátlagot figyelik a befektetők. Minél hosszabb periódusú mozgóátlagot tör át az árfolyam, annál jelentőségteljesebb a jelzés.

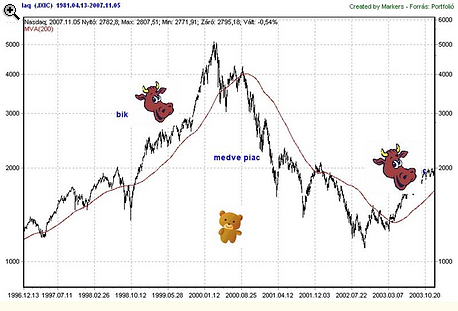

Napi grafikon esetén a 200 napos mozgóátlag áttörését minden befektető árgus szemekkel figyeli, hiszen ez utóbbi esetben, azonkívül, hogy kereskedési szignálokat kap a befektető, a fennálló trenddel kapcsolatosan is fontos megerősítést kapunk. A wall-street-i mondás szerint a medvék a 200 napos mozgóátlag alatt laknak, még a bikák felette. A Nasdaq index következő grafikonja jól mutatja a 200 napos egyszerű mozgóátlag áttörésének fontosságát.

Két mozgóátlag használata

Az előbbi használatnál gyorsabb jelzéseket kap a befektető, ha két mozgóátlagot kombinál, az egyiket rövidebb, a másikat pedig hosszabb időszakra számítva. Amennyiben a kisebb periódusú mozgóátlag lentről metszi a másikat, és az árfolyam e fölött a pont fölött helyezkedik el, akkor érdemes vásárolni, ellenkező esetben (rövidebb periódusú fentről metszi a másikat, és az árfolyam ez alatt van) pedig eladni. Erősebbek a jelzések abban az esetben, ha a metszéspont után mindkét mozgóátlag ugyanabban az irányban halad.

Az OTP grafikonján a 30 és 50 napos mozgóátlagok keresztezése megbízható jelzéseket adott az elmúlt egy évben. Egyben a grafikon jól mutatja a mozgóátlagokon alapuló stratégiák legnagyobb buktatóit is, miszerint ha oldalazik az árfolyam, a mozgóátlagok keresztezése folyamosan fals jelsédeket ad. A sávos kereskedés az OTP grafikonján 2007 szeptembere és novembere között az egy téves vételi jelzést eredményezett esetünkben.

A mozgóátlag keresztezéseken alapuló kereskedési stratégia rövid távon, napon belüli grafikonok esetében is gyümölcsöző lehet, mint az a BUX 60 perces grafikonján is látható, ahol egy 10 és 13 periódusos egyszerű mozgóátlagokat használtunk.

Periódus megválasztása

A periódus számának megválasztása sem egyszerű kérdés, hiszen az attól függ, hogy mekkora trendet szeretnénk meglovagolni. Értelemszerűen a nagyobb trendek vizsgálatához nagyobb számot kell választanunk, és fordítva. Túl hosszú periódust használata azért nem vezet sikerre, mert teljesen kisimítja az idősort, a túl rövid időszakra számított pedig minden kis apró változásra nagyon érzékenyen reagál, így a módszer elveszti lényegét, a trendek meghatározását.

A szakemberek többsége a következő intervallumokat adják a helyes érték megválasztásához:

rövid táv: 5-15 periódus

középtáv: 20-60 periódus

hosszútáv: 100-200 periódus

Érdemes-e használni?

Hiányosságai (trendfordulók késői jelzése, veszteségek okozása) miatt, általában nem kizárólagos elemzési eszközként használatosak a mozgóátlagok, hanem elsősorban más elemzési technikákkal egyidejűleg, más módszerek által adott jelzések igazolására, megerősítésére szolgálhatnak.

Bűncselekményt követ el, aki ide belép: komolyan kell venni az új magyar járványt

Figyelmeztetést adott ki az illetékes minisztérium.

Zavar támadt az orosz hadigépezetben, a béketárgyalások akadoznak - Háborús híreink vasárnap

Az orosz-ukrán háború fejleményeiről ebben a cikkben tudósítunk.

"Ne próbáljon maradni" - Megrázó üzenet sokkolta az ukrán menekülteket Amerikában

De aztán kiderült, nem úgy gondolják.

Elképesztő, amit a bankautomatákkal művelnek a magyarok: van, aki téglával esik nekik, más testápolóval próbálkozik

A K&H gyűjtötte össze a legextrémebb eseteket.

Halálos vihar söpört végig Szibérián, Moszkvában havazott

Több tízezren maradtak áram nélkül Oroszországban.

A magyar nagyravágyás természetéről

Mi magyarok mindig a pohár üres felét vesszük észre. Ha valamiben nem vagyunk az élen, kudarcként éljük meg. Mi...

A pénzügyi szorongásról

Vámok, várható infláció, közelgő recesszió - röviden ez várhat az amerikaiakra Donald Trump elnöksége miatt.... ![]()

Balásy Zsolt: Árolcsósítók

Hadd kezdjem egy szovjetkori városi legendával, amit biztos sokan ismernek, de úgy tűnik, sokan el is felejtettek. A... ![]()

"Felszabadulás" helyett Pánik Napja? Így fektess most be!

Trump új vámtarifái megrázták a tőzsdéket, növelve a gazdasági bizonytalanságot. Sokan pánikolnak, de valószínűleg...

Hibás adatszolgáltatás gyors korrekciója: Egy NAV-ellenőrzés tanulsága

Az adóellenőrzések során a NAV gyakran tár fel olyan adminisztratív hibákat, amelyek kijavítása kulcsfontosságú... ![]()

Csendes gyilkosok: a környezetszennyezés kevésbé látványos formái

Ha környezetszennyezésről beszélünk, alighanem elsőre égig érő szeméthalmokra, vagy széntüzelésű erőművek...

Ez egy kemény adás (HOLD After Hours)

E héten eltemetjük és megmentjük a dollárt, valamint életviteli tanácsokat is osztunk Szabó Dáviddal. Jó szórakozást!... ![]()

Hogyan számolták ki az amerikai vámokat?

Tegnap óta mindenki azt találgatja, hogyan számolták ki az amerikai vámokat. A bemutatott ábrán az amerikai termékekre...

Erdőtűz és demencia

Egy nemrég megjelent kutatás szerint az erdőtüzek miatt keletkező finom részecskék jelentős mértékben hozzájárulhatnak...

- Megtörténhet az elképzelhetetlen Amerikával Trump miatt – aggódnak a hitelminősítők

- Amiről senki sem beszél: még az állampapírokon is bukhatsz nagyot – mutatjuk, hogyan kerüld el

- Amerika nagy háborúja árnyékában emelkedhet ki egy új globális szuperhatalom

- Trump bontókalapáccsal esett a világrendnek, a legnagyobb árat az USA fizetheti

- Százezreket hagynak veszni a magyarok minden évben: heteken belül igényelned kell, ha nem akarsz lecsúszni az ingyenpénzről

Bod Péter Ákos: az eddig ismert kereskedelmi rendszernek vége

Az egyetemi tanár, ex-jegybankár a Checklistben értékelte Trump legújabb vámjait.

Bőven van még tartalék a magyar agráriumban, a számok viszont nem ezt tükrözik

Hogy tudunk-e még versenyezni a lengyel vagy a nyugat-európai agrártermékekkel, az is kiderül az Alapvetés podcast új műsorából.

Harmadik ciklusára készül Donald Trump? Ez lehetséges?

Beindult a jogi csűrés csavarás.

Ügyvédek

A legjobb ügyvédek egy helyen

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Warren Buffett helyett én: Kezdők útmutatója a befektetéshez

Fedezd fel a befektetés világát úgy, ahogy még sosem! Ez a webinárium egyszerűen és érthetően mutatja be az alapelveket, amelyekre még a legnagyobb befektetők, mint Warren Buffett is esküsznek.