Most akkor drágán vett házat a jegybank vagy nem?

Akkor a hírek 12 milliárd forintról, vagyis 38-39 millió euróról szóltak az aktuális árfolyam függvényében. Azóta a Magyar Nemzeti Bank elárulta, hogy nettó 45,3 millió eurót fizetett a belvárosi irodaházért.

A vételi árral kapcsolatban az áfának nincsen jelentősége, hiszen jó eséllyel meg lehet találni a visszaigénylés módját, de ha az MNB nem is tudja visszaigényelni az adót, az akkor is a költségvetést gazdagítja, tehát ilyen szempontból semleges tételnek tekinthető. Ebből is látszik, hogy az MNB nagyon speciális szereplő, ahol olyan szempontok is érvényesülhetnek, melyek hagyományos piaci szereplőknél nem. Mindenesetre az árazás értelmes megközelítéséhez szerintünk kizárólag a nettó árral kell foglalkozni, vagyis a 45,3 millió euróval.

Lássuk tehát, hogy sok vagy kevés -e a 45,3 millió euró!

Kihasználtság

Az Eiffel Palace az elérhető információk alapján kb. 70 százalékban van bérbe adva. Ez két szempontból fontos: egyrészt a leendő tulajdonosnak kell vállalnia az ingatlan teljes feltöltésének kockázatát, másrészt a fennmaradó üres területek bérleti díját "el kell képzelni", vagyis a tranzakció megkötésekor meg kellett határozni egy jövőbeli bérleti díj szintet. Azt gondoljuk, hogy a jelenlegi piaci környezetben a piacon aktív vagy potenciálisan aktív vevők (nincsenek sokan) vagy megvárták volna a vásárlással a ház közel 100 százalékra való feltöltését, vagy valamilyen fajta diszkontot próbáltak volna érvényesíteni az árazásban.

Bérleti díj

Természetesen itt nagyrészt sötétben tapogatózunk, hiszen nem látunk bele a bérleti szerződésekbe, de azért néhány kapaszkodónk akad. Az Eiffel Palace-t hivatalosan 17-22 euró/nm/hó bérleti díjon hirdetik. A piaci forrásaink azonban egybehangzóan 14 és 16 euró között szóródó bérleti díjakról számoltak be az eddigi aláírt bérleti szerződések esetében. Ezzel alapvetően összhangban vannak a Portfolio, az Eltinga és az RICS közös kutatásának legfrissebb eredményei is. A Market Sentiment Survey szerint ma Budapesten a top belvárosi prémium irodaházak tipikus bérleti díja 15 euró (minimum bérleti díj 12, maximum bérleti díj 19,75 euró). Ebből szerintünk nagyjából az körvonalazódik, hogy a bérleti díjak az Eiffel Palace-ban kb. 15-16 euró között alakulhatnak.

Hozamszint

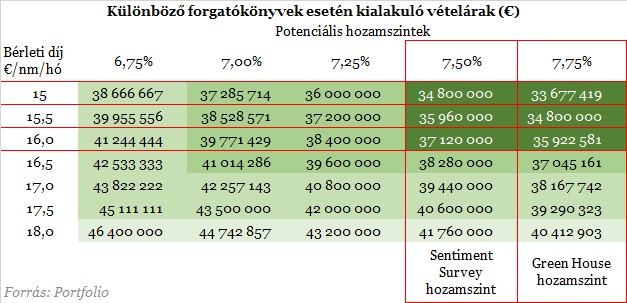

Mivel az elmúlt években nagyon illikvid piacról beszélhetünk, ezért a hozamszintet illetően alapvetően két támpontunk lehet. Az egyik a már említett Market Sentiment Survey: a több mint 50 vezető ingatlanpiai szakértő becsléseit összegző kutatás szerint ma a top belvárosi prémium irodaházak hozamszintje Budapesten 7,5 százalék. A felmérés szerint egyébként ez a szint az elmúlt három évben alapvetően változatlan volt.

A másik támpontunkat a közelmúlt egyetlen komoly (az Eiffel Palace-hoz mind az ingatlan minőségében, mind nagyságrendjében hasonlítható) nyílt piaci tranzakciója adhatja. A nyár folyamán a Diófa Alapkezelő megvásárolta a Skanska legújabb fejlesztését, a Green House irodaházat. Bár a tranzakció hozamszintjét a felek nem hozták nyilvánosságra, de információink szerint az ügylet hozamszintje 7,5 és 8 százalék között alakult, de az utóbbi értékhez állt közelebb. A Green House abszolút prémium minőségű irodaház és ha összevetjük az Eiffel Palace-szal, akkor nagyjából hasonló hozamszint lenne reális a két ingatlan esetében. A Green House lokációja ugyan valamelyest gyengébb, azonban mellette szól, hogy 100%-ig modern, a legújabb zöld szempontoknak megfelelő házról beszélünk. A Green House mellett szól érvként az is, hogy eladásakor már szinte teljesen fel volt töltve bérlőkkel. Az Eiffel Palace lokációja egyértelműen prémium, azonban a meglévő épület felújításából fakadóan energiahatékonysági szempontből nem tud annyira modern lenni, mint a Green House. Kétségtelen, hogy az Eiffel Palace olyan presztízst (lokáció, épület egyedisége, bérlői mix) képvisel, ami akár árazásban is megnyilvánulhat bizonyos vevők esetében. Nem gondoljuk azonban, hogy a pusztán üzleti racionalitások mentén működő (vagyis hagyományos) piaci szereplők számára ez a presztízs 50 bázispontnál többet érne a Green House-hoz képest. Vagyis nem tartjuk valószínűnek, hogy piaci szereplő megfizetne 7,25-nél alacsonyabb hozamszintet az épületért.

Nézzük meg a matekot!

Természetesen ennyi rendelkezésre álló adatból nehéz mélyre szántó elemzéseket készíteni, de egy leegyszerűsített modellt azért össze lehet rakni, ahol teljes kihasználtsággal számolva bizonyos átlagos bérleti díj szintekhez lehet rendelni bizonyos hozamszinteket és így különböző szcenáriók megvalósulására kaphatunk nagyságrendi árbecsléseket.

A meglévő információk alapján nekünk úgy tűnik, hogy a tranzakcióban vagy a hozamszint volt sokkal alacsonyabb a piaci szintnél, vagy a jövőbeni bérleti díjakat becsülték nagyon magasra. Vagy mindkettő. De az biztos, hogy nem tudunk mindent. És az is biztos, hogy az MNB potenciálisan bérlőként is megjelenhet az épületben. Az igazság az, hogy senki nem tudja miért dobta ki Tony Rocky Horrort Marsellus Wallace az abakon, kivéve két embert: Marsellus Wallace és Tony Rocky Horror.

Otthonfelújítási támogatás: fontos bejelentést tett a minisztérium

Sokan örülhetnek a könnyítésnek!

Brüsszel fegyverkezésből építene várat, a vidék veszítheti a legnagyobbat

Könnyen az elmaradottabb régiók kárára mehet az EU-s források újrastrukturálása.

Trump vámháborúja miatt Elon Musk cégén csattan az ostor

Írország adatvédelmi hatósága gigabírságot szabhat ki.

A WHO-ban megszületett a megállapodás a jövő járványairól

Az Egészségügyi Világszervezet fontos tervéről rántották le a leplet.

Olyan akkumulátoripari áttörést értek el, ami teljesen átalakíthatja a piacot

Olcsóbb, hatékonyabb és tartósabb cellák gyártása válik lehetővé.

Helyre tette a feltörekvő nagyhatalom Donald Trumpot: nem tárgyalnak célkeresztben

Nem akarnak az elnök kénye, kedvére ugrálni.

Polgárháború küszöbén a világ legfiatalabb országa – Hogy jutottunk el idáig?

Egyre nagyobb az esélye egy újabb véres konfliktusnak.

Tesla: a magyar vásárlókat nem érdekli a nemzetközi bojkott

Villámteszten a Model Y faceliftes, hamarosan a magyar utakra kerülő Juniper változata.

Top 10 osztalék részvény - 2025. április

Április elsején kijött Justin Law listája az osztalékfizető részvényekről, a Google pedig megtréfált, és berakta az értesítő levelet a spam mappába, ezért csak most csináltam meg a listá

Új lakáshitel konstrukció: akár havi 22 500 Ft kedvezmény a családoknak

HitelesAndrás - Keress, kövess, költözz! Új lakáshitel konstrukció: akár havi 22 500 Ft kedvezmény a családoknak Áprilistól több millió forint maradhat a kasszában Április elsejétől új

Fából készült felhőkarcolók jelenthetik az építészet jövőjét

A modern építészetről a legtöbbeknek a beton, az acél vagy a tégla juthat eszébe alapanyagként, valójában azonban a fa is tökéletesen megfelel erre a célra. Számos vo

Geotermikus energia: a második Trump-ciklus nagy nyertese?

Donald Trump energiaügyi reformjaninak az olajvállalatok mellett a geotermikus energiával foglalkozó cégek lehetnek a legnagyobb nyertesei.

Mit keres Deadpool egy kisvárosban? Hollywoodi sztori Ryan Reynoldsszal

Aki ismeri a walesi csoda alaptörténetét, annak a válasz már részint ismerős lehet. Azonban számos részlet bújik meg a Wrexham AFC hihetetlen felemelkedése mögött. És...

The post Mit keres De![]()

Az S&P 500 ETF olcsóbb! - Bognár FIRE Balázzsal

Stúdiónkban az S&P500-azók és a FIRE képviselője, Bognár Balázs. Meg egy kis betevő Trump. Milyen platformokon találjátok még meg? A HOLD After Hours podcastek megtalálhatók...

The post A![]()

NAV késedelmi pótlék változások 2025-től - havonta kell megfizetni a pótlékot

A NAV 2025-től új rendszert vezet be a késedelmi pótlék kiszabására: az éves egyszeri előírás helyett havi rendszerességgel kerülnek előírásra a késedelmi pótlékok az adószámlán. Ez a![]()

Itt a 4,75%-os kamatú lakáshitel

Hitelügyintézős Gáborunk írt egy új cikket, a CIB 4,75%-os lakáshiteléről. Ez nem olyan kamu, mint a fiatalok 5%-os lakáshitele, ehhez tényleg hozzá lehet jutni, igaz, CSOK hitelt is kell vele

Kerékpáros felfedezőtúrák a Duna és az Alpok között (x)

Zubogó patakok, lélegzetelállító szurdokok és festői hegyi tavak

- Formálódik Donald Trump nagy terve – Ravasz húzással kényszerítené térdre Oroszországot

- Trump meghátrál! Tépik a piacokat

- Itt a Telekom bejelentése: változik az inflációkövető díjkorrekció

- Bod Péter Ákos: Az egész világ megfizeti Trump tévedését

- Nyakunkon az újabb "devizahiteles" válság? - Soha nem látott összegben adósodnak el a magyarok

Hogyan vágj bele a tőzsdei befektetésbe?

Első lépések a tőzsdei befektetés terén. Mire kell figyelned? Melyek az első lépések? Mely tőzsdei termékeket célszerű mindenképpen ismerned?

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.

Trump miatt rángatóznak a tőzsdék – Mi jelent most menedéket?

Gyorsan változnak az események Amerikában.

Kockázat vagy lehetőség a génmódosított élelmiszer?

A génmódosítás és a génszerkesztés fontos lehet az élelmezési válság és a klímaváltozás elleni küzdelemben, de sokan félnek tőle.

Nagy hibát vétett Donald Trump, és hol lehet még a szakadék vége?

Folytatódik a vámháború.

Ügyvédek

A legjobb ügyvédek egy helyen