5+1 égető kérdés és válasz az agyonvert forintról

Ha ránézünk a forint hosszútávú (havi gyertyás) grafikonjára, két dolog tűnik fel azonnal: egyrészt, hogy a válságot követően gyengülő trend alakult ki, másrészt a hullámzások egyre kisebbek lettek az idő előrehaladtával. Pontosabban azt is mondhatnánk, hogy a forint gyengülő hullámait követő korrekciós időszakok egyre halványabbakká váltak. A forint történelmi mélypontja 323,3 volt 2012 januárjában, amikor a Nemzetközi Valutalappal folytatott huzavona folyt (míg a háttérben stresszes európai bankpiac, idehaza egy végtörlesztés és egy csöndes bankroham borzolta a kedélyeke). Ehhez képest pusztán 2,5 százalékra vagyunk a jelenlegi (315,5-ös) szintünkkel. Ha azt vesszük alapul, hogy az euróval szemben az elmúlt negyedévben 4 százalékot gyengültünk, akkor már egyáltalán nem tűnik elrugaszkodott kijelentésnek, hogy új történelmi mélypont alakulhat ki.

A forint hullámszerű gyengüléseit az elmúlt hónapokban az orosz-ukrán konfliktus felől érkező hírek mozgatták. Igen látványos volt, hogy amint megérkezett a hír például arról, hogy orosz csapatok lépték át Ukrajna határát augusztusban, a régiós devizák - a forinttal az élen - rögvest gyengülni kezdtek. A mozgások és az események időazonossága miatt ezt az összefüggést igen könnyű volt azonosítani. A dolog miértje sem túl bonyolult, ha tudjuk, hogy a tőkepiaci szereplők igen nagy része összemossa a közép-kelet-európai térséget, sőt, a feltörekvő piacok nagy részét is. A jelenlegi gyengülést egy másik, kicsit nehezebben megérthető tényező is hajtja: mégpedig a normalizálódó amerikai monetáris politika és az erősödő dollár.

Az Egyesült Államokban a jövő hónapban már leállhat az eszközvásárlási program, míg a jelenlegi várakozások szerint 2015 júliusában kezdhetnek emelkedni a kamatok. A korábban rendkívül laza monetáris környezet miatt a feltörekvő piacokra vándorolt temérdek tőke egy része elkezdett visszaáramlani. Az emelkedő kamatpályára való spekuláció mellett az amerikai hozamok emelkedést mutatnak, csökkentve a relatív vonzerejét a kockázatos feltörekvő piacoknak. Ráadásul az ott elérhető kockázatosan szerzett nyereséget tovább apasztja (amerikai szempontból) a dollár erősödése. Ha mindez még nem volna elég, akkor a nyersanyagárak rég nem látott mélypontra kerültek (a Brent típusú olaj például 100 dollár alá), ami ezen fejlődő országok bevételének nagy hányadát adta. Magyarországnak ehhez mi köze? Egész egyszerűen az, hogy minket is a feltörekvő piacokhoz sorolnak, ami miatt rendkívül szorosan együttmozog a forint árfolyama olyan országokéval, mint Törökország vagy a Dél-afrikai Köztársaság.

Ezt az alábbi ábrán szemlélhetjük:

3) Hát a GDP-bővülés, nulla infláció, meg a mérlegtöbblet mit sem ér?

A legfontosabb makrogazdasági eredményei Magyarországnak tényleg nem néznek ki olyan rosszul, hiszen a válság után 5 évvel végre beköszöntött egy fellendülési szakasz és éledezik a belső kereslet. Az idei GDP-növekedés 3 százalék fölött lehet, a költségvetési hiány pedig 3 százalék alatt. Az államadósságunk, ha picit is, de csökkenhet, inflációs nyomás nincs, míg a folyó fizetési mérlegünk szép nagy többletet mutat.

Ezek a tényezők mind javítják a magyarországi befektetések és a forint alapú eszközök vonzerejét úgy általában véve, de sajnos közel sem elegendőek ahhoz, hogy messzemenő következtetéseket vonjunk le belőlük a forint árfolyamával kapcsolatban. Ahhoz ugyanis, hogy az ország kockázatának mérséklődése az árfolyam erősödésében (de legalább szinten maradásában) jelentkezzen, ugyanúgy azt kell néznünk, hogy a kockázatból fakadó prémiumot (még ha ez folyamatosan csökken is) megkapja-e a befektető.

Régen azt láttuk, hogy az országunk kockázati felárával szorosan korrelál a forint árfolyama, de ez a kapcsolat mára megszűnt, pedig a kockázatosságunk jelentősen csökkent az 5 éves CDS-árazásokat alapul véve. Az inflációs és árszint különbségekből kikövetkeztetett értékeltsége a forintnak szintén nem sok vizet zavart az elmúlt időszak árfolyamalakulásában (kifejezetten nem számít a forint túlértékelt devizának, mégis folyamatosan gyengül). Ami viszont számít, és kifejezetten árt a forint vonzerejének, az az egyre alacsonyabb kamattartalom. A jegybank 2,1 százalékra vágta az irányadó rátát (a lengyel ráta alá), sőt a rövid hozamok az igen nagy forintlikviditás miatt még tovább zuhantak (valamibe tenni kellett a pénzt, a jegybanki kéthetes instrumentumból pedig sokan kiszorultak). Ezzel tehát igen sokat égettünk a kockázatmentesnek tekinthető német államkötvényekhez képest nyújtott kockázati prémiumunkból. A forint az alacsony kamatkörnyezet miatt ráadásul nemcsak egyre kevésbé vonzó, hanem a shortköltsége is alacsonyabb.

A forint rossz megítélésre pedig egy jó nagy lapáttal rátesz a devizahiteles történet, amiben egyre közeleg a forintosítás. Noha ehhez a jegybanki devizatartalékokat is igénybe vehetik, de végső soron a forint spot piaca is nyomás alá kerülhet.

Ha ezeket mind mérlegre rakjuk, akkor már nem is annyira nehéz belátnunk, hogy miért kezelik a forintot kifejezetten mostohán ma a piacon. A Portfolio-nak nyilatkozó egyik piaci szereplő például igen frappánsan foglalta össze úgy a helyzetet, hogy a forinton verik el a port a régióban, mert a jó számaink ellenére túl sok nálunk az ijesztő kérdőjel. Mi sem illusztrálja ezt jobban, mint hogy bár Magyarországot jóval kevesebb gazdasági kapocs fűzi Oroszországhoz vagy Ukrajnához, mint Lengyelországot, mégis jóval erőteljesebb nyomás helyeződött a fizetőeszközünkre minden csúnya hírre.

Azon a triviális tényen túl, hogy az exportőröknek kedvez az árfolyamgyengülés és az importőröknek árt, még sok más szempontot érdemes áttekintenünk. Sokakban felmerül ugyanis a kérdés, hogy esetleg a kormányzatnak kifejezetten szándékában állhat a forint gyengítése, mert azt gondolja, hogy ezzel versenyképesebbé teheti országunkat. Bár elképzelhető, hogy ilyen gondolatok forogtak egykor a Nemzetgazdasági Minisztériumban, az biztosan elmondható, hogy országunk importfüggősége és a lakosság plusz a vállalatok devizában való eladósodottsága miatt ez nem tűnik túl jó ötletnek. A forint gyengülése lineárisan emeli a törlesztőrészleteket, ami rossz hatással van a fogyasztásra (a negatív vagyonhatáson keresztül is hűti a gazdaságot). Emiatt mi nem gondoljuk, hogy a magyar kormányzat ilyet szeretne elérni. Ugyanakkor érdemes megjegyezni, hogy a jegybanknak inflációs szempontból nincs különösebben ellenére a gyenge forint (lényegesen erősebb árfolyammal nem "csak" 3 hónapig lett volna negatív az inflációs ráta), és az eredményét is javítja a gyengülő árfolyam, márpedig utóbbira bevallottan figyel. Vagyis ha nem is kifejezett szándéka a gazdaságpolitikának a gyengülő forint, azt is világosan látja minden piaci szereplő, hogy nincs is különösebben ellenére.

5) Miért nem véd meg a jegybank a gyengüléstől?

A jegybanknak nincs árfolyamcélja, és ez nagyon helyes is, hogy így van. Természetesen mindez nem jelenti azt, hogy ne volna számára fontos a forint, hiszen az árstabilitás mellett a pénzügyi stabilitásra is figyelnie kell.

Sokan szeretnek olyan leegyszerűsítésekkel élni, hogy a jegybank például 330-as árfolyam esetén már biztosan beavatkozna. Ilyen kijelentést ugyanakkor egyáltalán nem lehet megalapozottan tenni. Először is fontos megjegyezni, hogy a hirtelen gyengülések sokkal nagyobb károkat tudnak okozni, mint a folyamatos leértékelődés, tehát az biztosan valószínűbb, hogyha egyik napról a másikra érnénk el a 330-as szintet, akkor a jegybank inkább avatkozna be, mintha csak szépen odacsorognánk hónapok alatt. Nem lehet ugyanakkor pontosan meghúzni egy szintet, hogy na, itt még stabil a pénzügyi rendszerünk és minden rendben, itt viszont már nem.

A nem teljesítő hitelek aránya Magyarországon 19,2 százalék a lakosság esetében, míg a vállalatoknál 16,9. Ráadásul ennek a tendenciája egyértelműen növekvő, de ki mondaná meg, hogy hol borulhat a rendszer? Pár éve a politikai kijelentések, sőt az elemzők is úgy gondolták, hogy a 315-ös euró árfolyam - sőt, a 300-as! - elképzelhetetlenül gyenge és veszélyes. Ma ezt igencsak kevesen látják így, a gazdaság tűréshatárát tehát, úgy tűnik, hogy eddig alábecsültük.

5+1) Az örökzöld kérdés: meddig gyengülhet még?

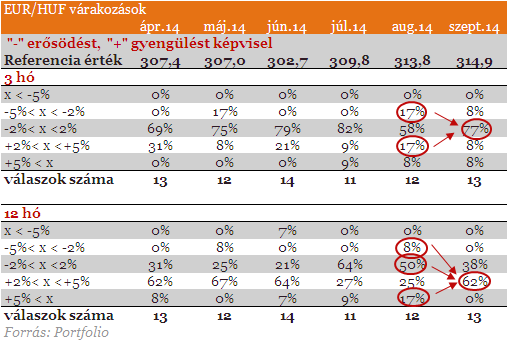

Természetesen erre a mindenkit érdeklő kérdésre nincs biztos válaszunk, ugyanakkor a fentebb felvázolt fundamentális tényezők a gyengülő trend fennmaradását vetítik előre. Amennyiben technikai szemmel vizsgáljuk a forint grafikonját, akkor szintén további gyengülésre utaló mintát látunk, noha a korábbi mélypont még nem esett el. Ha a piaci szereplők a Portfolio által felmért véleményét nézzük, akkor év végére 321 és 331 közé eshet az euró-forint kurzus, tehát nagyon valószínű, hogy nem ússzuk meg az új történelmi mélypontot.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Létfontosságú tárgyalás jön, ma kiderülhet, mit veszít Ukrajna - Híreink az orosz-ukrán háborúról kedden

Cikkünk folyamatosan frissül az orosz-ukrán háború eseményeivel.

Itt a bejelentés: sok amerikai LNG-t vesz Ukrajna a lengyeleken keresztül

Ez már a második jelentős szállítmány, amely az oroszok orra alá törhet borsot.

Cunami előtti csend a lakossági állampapíroknál?

Kiderült, mennyi pénzért vettek állampapírt a háztartások.

Megkérdezték a belgákat egy esetleges világháborúról - Meglepő eredmények születtek

Két táborra szakadt az ország.

Kényszerből vált portfóliókezelővé a lakosság a PMÁP miatt

Az állam elhitette a lakossággal, hogy van a kockázatmentes hozamnál is sokkal jobb hozam. Mi a HOLD-nál viszont azon dolgozunk, hogy megtanítsuk az ügyfeleknek: a...

The post Kényszerből vált po![]()

Hogyan készülj fel az ellenőrzésekre? - Útmutató vállalkozásoknak az RRF programban

A Helyreállítási és Ellenállóképességi Terv (RRF) keretében támogatott projektek számára az ellenőrzések elkerülhetetlenek. Az állami és EU-s források átlátható felhasználása érdek![]()

Miért fizetsz ezért?

Most volt egy ügyfél, aki egy cégtől vagyonkezelést akart kérni egy úgymond befektetési cégtől, aki sokat reklámozza magát. Az alábbi ajánlatot és portfoliót kapta: Most hagyjuk a portfoli

Ki dönti el, mi az igazság az előrejelzési piacon?

Mióta mélyebben beleástam magam a kedvenc decentralizált fogadóirodám, a Polymarket világába egy kérdés gyakran felmerült bennem amire nem tudtam válaszolni: ki dönti el egy-egy fogadás...

Th![]()

Az SZJA Mentesség: Mi Az, Amire Figyelniük Kell A Két vagy Több Gyermekes Édesanyáknak?

HitelesAndrás - Keress, kövess, költözz! Az SZJA Mentesség: Mi Az, Amire Figyelniük Kell A Két vagy Több Gyermekes Édesanyáknak? A két vagy több gyermekes édesanyák számára számos adózá

Trump alatt csak nőtt a hiány

Egyelőre nem sikerül csökkenteni az amerikai költségvetési hiányt, hiába a kormányzati kiadáscsökkentés. Persze idő kell, amíg a karcsúsítás érezteti hatását, de az adatok szerint Donal![]()

Import ÁFA levonási jog: fontos változások

2025. március 1-jétől jelentős változások léptek életbe az áfa levonási jog engedményezésében, amely érinti a közvetett vámjogi képviselőket és az importfolyamatokat is. Az új szabályo![]()

Vakmajom: Nem csupán Európáért harcolunk, hanem Champagne-ért!

Ha tényleg 200% vámot kapnának az európai borok az USA-ban, ahogy a szőke cár mondta (mond mindent összevissza), gyakorlatilag kiárazódnának onnan, aligha sokan vennének meg...

The post Vakmajom![]()

- Mára biztossá vált: plusz pénzt kapnak a nyugdíjasok

- A háttérben nagyon érdekes orosz-amerikai alku kezd kibontakozni, és ez Magyarországot is érintheti

- Kitálalt a kurszki csatáról az ukrán katona: ez történt valójában Oroszországban

- Összeomlott az akkumulátorgyártás Magyarországon

- A kisgyerekeket támadja ez a betegség - Csúcson van a magyar kórházak terhelése

Portfolió menedzser

Ismert mintát követ Elon Musk ámokfutása

Sok panasz érkezett az új szervezetre.

Milyen az élet egy multi felsővezetői széke után?

Eölyüs Endrét, a Mastercard korábbi hazai vezérét kérdeztük.

Vámháború, növekedési katasztrófa, igazságtalan adórendszer – Hallgatói kérdésekre válaszoltunk

A Checklist különkiadásában Madár István volt a vendégünk.

Ügyvédek

A legjobb ügyvédek egy helyen

Sikeres befektető online tanfolyam

Képes leszel megtalálni a számodra legmegfelelőbb befektetési terméket, miközben olyan gyakorlati stratégiákat sajátítasz el, amiket azonnal bevethetsz a sikeres befektetésekhez!

Vigyázz, Kész, Tőzsde! Használd ki a legjobb akciókat!

Ne maradj le a legjobb számlanyitási akciókról! Segítünk elindítani az első befektetésed, kihasználni a bónuszokat és belevágni a tőzsdei vagyonépítésbe.