10% feletti nyereség - Megismétlődik a csoda?

Mi várható idén?

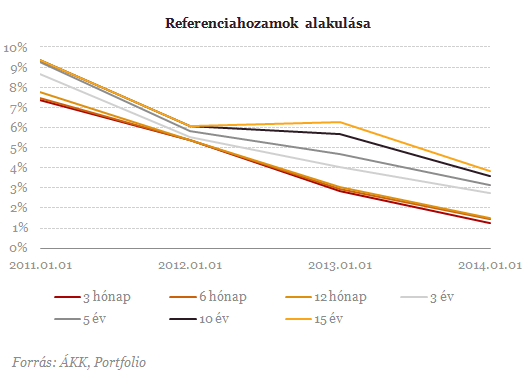

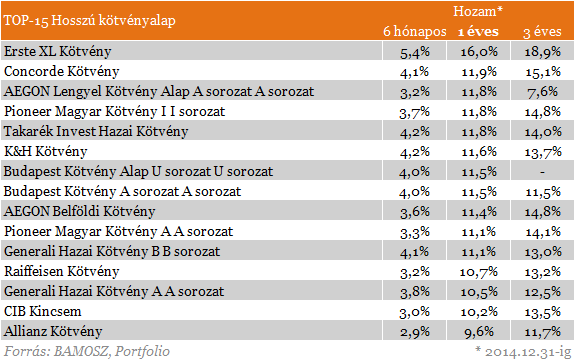

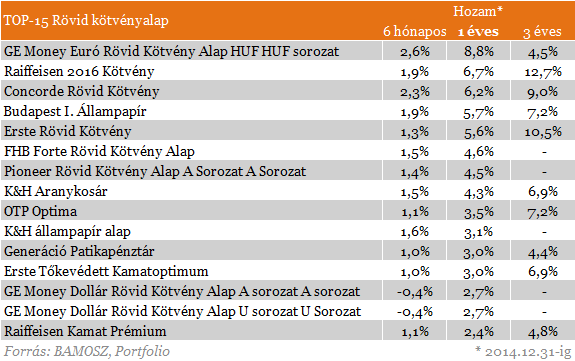

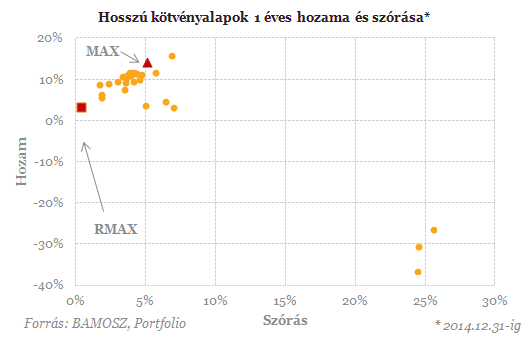

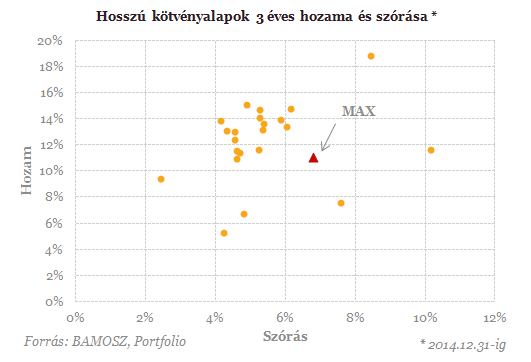

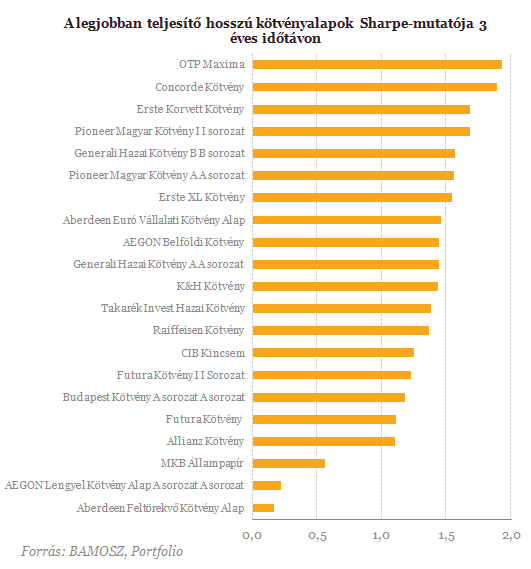

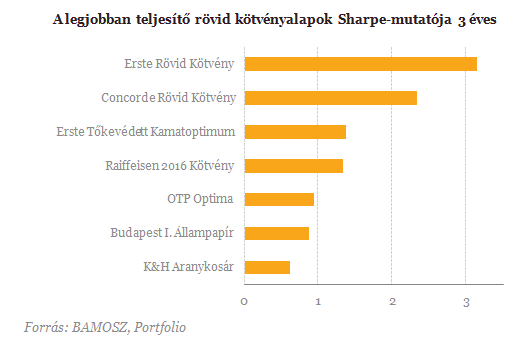

Kiemelkedően teljesítettek tavaly a hosszú és rövid kötvényalapok, bár sokan úgy gondolták, hogy 2014 már az emelkedő hozamkörnyezet éve lesz, ami pedig gátat szabhat a kötvényalapok további menetelésének. Nem így történt, és a 2015-ös év sem emelkedő hozamokkal indult. Bár a Fed várhatóan idén kamatot emel, de az EKB még csak most indította útnak nagyobb lélegzetű mennyiségi lazítási programját.

Árfolyam és hozam közötti kapcsolat A kötvények árfolyama és hozama ellentétes irányban mozog. Például, ha a piacon az elvárt hozamszint nő, akkor a jövőbeni kifizetésekért most csak kevesebbet vagyunk hajlandóak fizetni, az adott papír jelenbeni árfolyama tehát csökken. A kötvények hozamemelkedése tehát rossz hír, hozamcsökkenése pedig jó hír azoknak, akik már rendelkeznek kötvényalapokkal.

Mit jelent ez a hazai hosszú kötvényalapokra nézve? Ha a hozamok nem mennek sehová, akkor egy 100%-ban MAX-indexet követő alap körülbelül 2,4%-os bruttó hozamot tudna most elérni. Ennél jobb teljesítményt akkor tudnának felmutatni a hosszú kötvényalapok, ha tovább esnek a hozamok. Melyek azok a forgatókönyvek, amelyekben ez leginkább elképzelhető?- az EKB vártnál nagyobb mennyiségi lazítása következtében tovább csökkenhetnek a magyar hozamok is,

- az MNB akár tovább csökkentheti az alapkamatot, illetve

- a hitelminősítők tavaszi döntésével akár a befektetői besorolásba is visszakerülhet Magyarország.

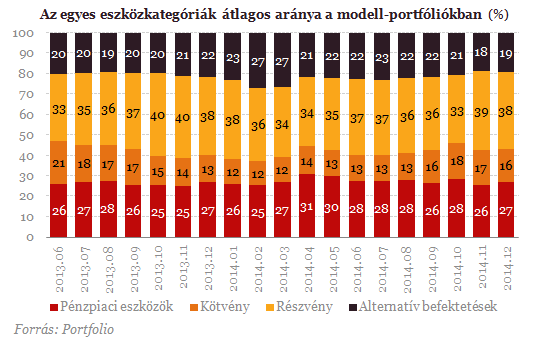

Az alacsony hozamkörnyezetnek tudható be az is, hogy tavaly például a havi felmérésben résztvevő alapkezelők is észrevehetően csökkentették modellportfóliójukban a kötvény típusú befektetések súlyát, szemben a 2013 második félévében képviselt arányokkal.

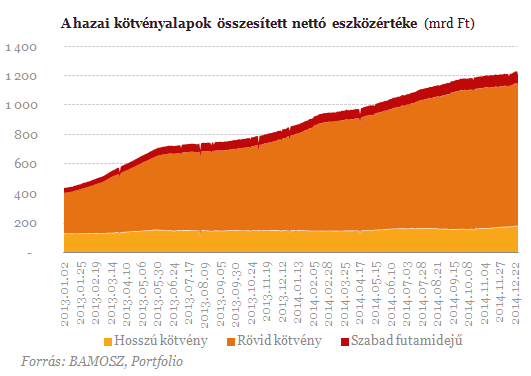

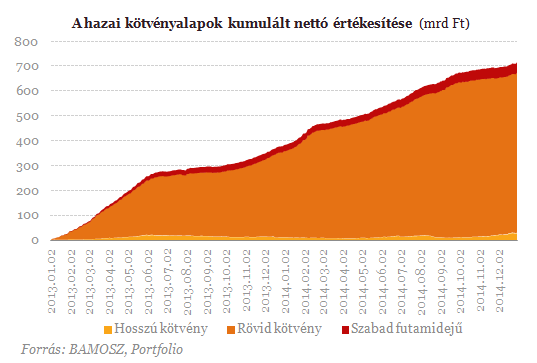

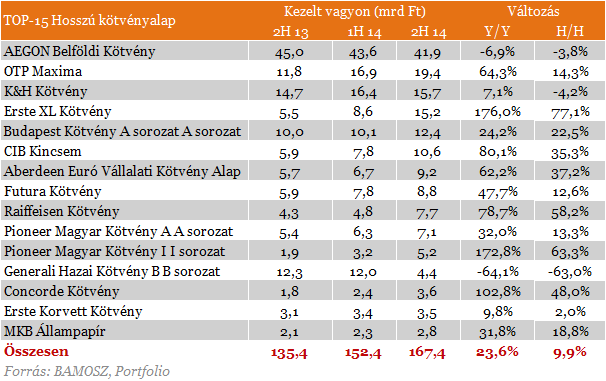

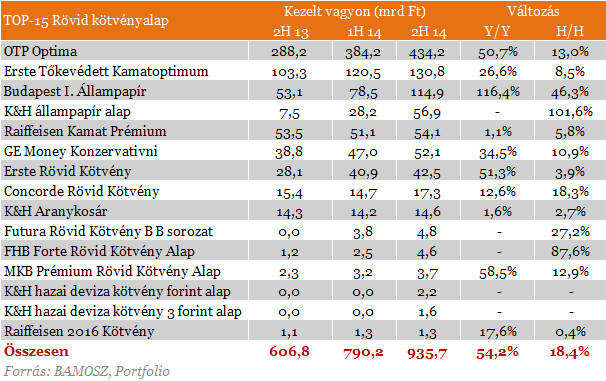

Az alacsony hozamkörnyezet hatására 2014-ben is jó teljesítményt mutattak a kötvényalapok. A befektetői érdeklődés sem csappant meg, tavaly év végére már több mint 1200 milliárdos vagyont kezeltek a kötvényalapok. A kezelt vagyon legnagyobb része a rövid kötvényalapoknál koncentrálódik, a vagyongyarapodás dinamikája is ennél a kategóriánál a legszembetűnőbb.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Kiadták az engedélyt: chipet ültethet az emberek agyába egy amerikai cég

Megkapták az FDA jóváhagyását.

Elismerte Moszkva: igencsak döcögősen haladnak a tárgyalások Amerikával

Nehéz egyezségre jutni.

Megszólalnak a fegyverek Oroszország határán: Moszkva teljesen ki van borulva

Minden eszközzel tiltakoznak.

Kormányinfó: emelkednek a kormány hiánycéljai, maradnak az extraprofitadók

Közölte a jövő évi büdzsé főszámait Nagy Márton.

Rossz a hangulat a tőzsdéken, de a magyar piac felülteljesített

Kis mínuszokat mutatnak a vezető indexek.

Hőre hangolva - milliárdos lehetőség a távfűtési rendszerek megújítására

Új lendületet kaphat a hazai távfűtés: 45 milliárd forintos kerettel jelent meg társadalmi egyeztetésen az a pályázati felhívás, amely a távhőszolgáltatók előtt nyit kaput az energiahaték

A környezeti zaj hatása a gyermekek olvasási képességére és viselkedésére Európában

Az Európai Környezetvédelmi Ügynökség elemzése szerint a közlekedési zaj rontja a gyerekek olvasási képességét és viselkedését.

Valóban kockázatmentesek az állampapírok? - Tévhit vagy igazság?

HitelesAndrás - Keress, kövess, költözz! Valóban kockázatmentesek az állampapírok? - Tévhit vagy igazság? Miért népszerűek az állampapírok válság idején? A tőzsdei ingadozások és a ma

TAO és HIPA bevallás 2025: mire figyeljenek a cégek?

Közeleg a 2024-es adóévre vonatkozó (TAO) társasági adó- és (HIPA) helyi iparűzési adóbevallási és adófizetési határidő. Az éves adót bevalló társaságoknak az idei évben 2025. júniu![]()

Tanuljunk a múltból, tervezzünk a jövőre - így lehet biztonságosan hitelt felvenni

HitelesAndrás - Keress, kövess, költözz! Tanuljunk a múltból, tervezzünk a jövőre - így lehet biztonságosan hitelt felvenni A devizahitelek generációs traumája A devizahitelek miatt egy egé

A francia Klímatanács 2024. évi jelentése

A francia Klímatanács szerint az ország eddigi intézkedései nem lesznek elegendőek a 2050-re célul kitűzött karbonsemlegesség megvalósításához.

Jövedelmező a vállalkozásod?

A mai tanácsadáson szintén szóba került, hogy sok vállalkozó elfelejti beárazni a saját tulajdonában lévő eszközök úgynevezett alternatíva költségét (kiadhatnám másnak is a saját üzl

Nemzetgarázdasági stratégia - Trump a problémát sem érti

Ellentmondásokkal van tele Trump programja, a döntéshozóknak nemcsak koherens elképzelés nincsenek, de valószínűleg a problémát sem értik. Az eredmény a politikai bizonytalanság fenntartása,![]()

Idén is motivált női vállalkozókat keres a Visa She’s Next program (x)

Anyagi támogatás és egyéves mentorálás várja a program nyerteseit

- Itt a váratlan bejelentés: jön az új állampapír!

- Tökéletes vihar készül a tőzsdéken: akár 2008 óta nem látott zuhanás is jöhet

- Évszázados, régóta elfeledett fegyverhez nyúl Donald Trump: egy egész féltekéről söpörnék ki Kínát

- Olyan történt a dollárral, ami a forint sorsára is hatással van

- Szép csendben egy másik ország lehet EU-tag hamarosan, amíg a világ Ukrajnáról beszél

Limit, Stop, vagy Piaci? Megbízások, amikkel nem lősz mellé!

Ismerd meg a tőzsdei megbízások világát, és tanulj meg profin navigálni a piacokon!

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.

Sokakat megrémisztett a Fed-elnök beszéde – Hova mehet most a pénz?

Estek a piacok a beszéd hatására.

Budakeszitől az USA-ig: a Mayer Szörp hihetetlen sztorija

Nagymamáink receptjével ér el nemzetközi sikereket a magyar márka.

Tízmilliárdokba kerülhet a száj- és körömfájás, napról napra nő a veszteség

Egyre nő a közvetett veszteség, a tejiparban és a sertéságazatban is jelentősek a fennakadások.

Eladó új építésű lakások

Válogass több ezer új lakóparki lakás közül Budán, Pesten, az agglomerációban, vagy vidéken.