Most fektessünk állampapírokba? - Minden, amit tudni kell róluk

Lakossági állampapírok - Mit kell róluk tudni?

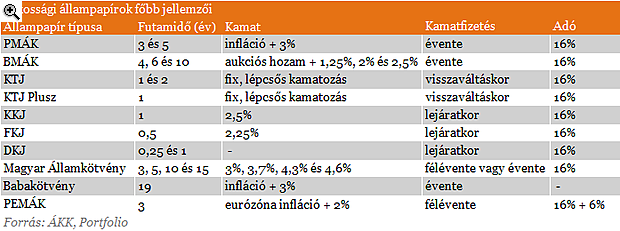

Ha most körülnézünk a piacon, 10 olyan állampapír típust találunk, ami a lakosság számára is elérhető befektetési lehetőséget jelent. Amennyiben állampapírok mellett döntünk, nem árt tisztában lenni a fontosabb részletekkel, mint például:

- futamidő,

- kamat/hozam mértéke,

- fizetendő adó, valamint

- elérhetőség (hol kapható?).

1. Prémium Magyar Államkötvény (PMÁK): 3 és 5 éves futamidővel bocsátják ki. Változó kamatozású állampapír, a kapott kamat egy kamatbázisból és a kamatprémiumból tevődik össze. A kamatbázis mindig az előző év inflációs mértékével egyenlő és erre jön még jelenleg egy 3%-os prémium.

2. Bónusz Magyar Államkötvény (BMÁK): 4, 6 és 10 éves futamidőre bocsátják ki, a PMÁK-hoz hasonlóan ez is változó kamatozású. A kamat ebben az esetben is kamatbázisból és prémiumból tevődik össze, habár itt kissé bonyolultabban számítják a bázisértéket (a kamatmérték meghatározásának időpontját megelőző négy, 12 hónapos DKJ-aukció átlaghozamát súlyozzák az aukción elfogadott mennyiségekkel). A kamatbázison felül a 4 éves futamidejű 1,25%-os, a 6 éves 2%-os, míg a 10 éves papír 2,5%-os prémiumot biztosít.

3. Kincstári Takarékjegy (KTJ): A kincstári takarékjegyeket 1 és 2 éves futamidővel vehetjük meg a Magyar Postán, több címletben is. A KTJ egy fix, lépcsős kamatozású értékpapír, ahol a kamatokat a tőkével együtt a visszaváltás napján fizetik ki. Tehát visszaváltáskor a kifizetendő kamat a vásárlás napján érvényes kamat alapján kerül meghatározásra a visszaváltás és a KTJ megvétele között eltelt idő függvényében.

4. Kincstári Takarékjegy Plusz (KTJ Plusz): a KTJ egy új változata, amelyet 1 éves futamidővel bocsátanak ki fix, lépcsős kamatozással. Hetente új sorozatot hoz forgalomba az ÁKK, a kamatot és a tőkét, hasonlóan a KTJ-hez, a visszaváltás napján fizetik ki az ügyfeleknek.

5. Kamatozó Kincstárjegy (KKJ): 1 éves futamidejű, jelenleg 2,5%-on ketyegő értékpapír. A kamatot és a tőkét a futamidő végén írják jóvá.

6. Féléves Kincstárjegy (FKJ): 6 hónapos futamidejű, fix kamatozású értékpapír, ahol a kamatot és a tőkét lejáratkor egy összegben fizetik ki.

7. Diszkont Kincstárjegy (DKJ): 3 és 12 hónapos futamidővel rendelkezik, nevéből adódóan a névértékük alatt (diszkont áron) bocsátják ki őket. Éppen ezért lejáratkor a névértéket kapjuk meg, további kamatot nem, hiszen a hozam mértéke maga a névérték és a vételár közötti különbség.

8. Magyar Államkötvény: 3, 5, 10 és 15 éves futamidejű, fix vagy változó kamatozású értékpapír. Attól függően, hogy éppen milyen sorozatot választunk, félévente és évente kaphatunk kamatot (de például a 2017/C változó kamatozású kötvény negyedévente fizet kamatot).

9. Babakötvény: futamideje a kibocsátástól számított 19 év. Változó kamatozású értékpapír, ahol a kamatbázis a kamat megállapításának évét megelőző év inflációs mértékével egyezik meg, a kamatprémium pedig jelenleg 3%. A kamatot minden évben a Start-értékpapírszámlán írják jóvá, amit a Magyar Államkincstárnál kell megnyitni a gyermek javára.

10. Prémium Euró Magyar Államkötvény (PEMÁK): 3 éves futamidejű, változó kamatozású értékpapír. A kamat ebben az esetben is kamatbázisból és kamatprémiumból tevődik össze, ahol a kamatbázis a kibocsátáskor meghatározott hónap szerinti eurózóna-infláció, és erre jön jelenleg 2% feletti prémium.

A felsorolt állampapírok között vannak olyan állampapírok is, amelyeket nemcsak az elsődleges piacon vehetünk meg, hanem másodpiacokon is elérhetőek. Ilyen a PMÁK, BMÁK, PEMÁK, és egyes magyar államkötvények is. Ekkor azonban nagy figyelmet kell fordítani a másodpiaci árfolyamokra, ami kellemetlen meglepetések forrása is lehet, hiszen az időzítéstől függően árfolyamveszteséget is elszenvedhetünk. Erről, valamint a lakossági kötvények visszavásárlásáról bővebben is írunk majd egy soron következő cikkünkben.

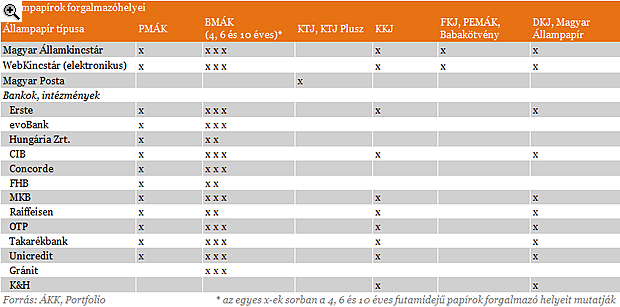

Az attól függ, milyen papírt választunk. Általánosságban elmondható, hogy szinte mindegyik típus kapható a Magyar Államkincstárnál, a Webkincstár elektronikus oldalán, továbbá a Portfolio Profit honlapján keresztül is, de például vannak olyan értékpapírok, amelyekkel csak a postán találkozhatunk. Azoknak sem kell elkeseredniük, akiknek a közelében nincs államkincstári kirendeltség, hiszen ma már számos bank is értékesíti az állampapírokat. Ráadásul a bankokon keresztüli állampapír-vásárlás nem terhel ránk plusz költséget, így ugyanolyan feltételek mellett vásárolhatunk az adott bankfiókban is, mint az államkincstárban.

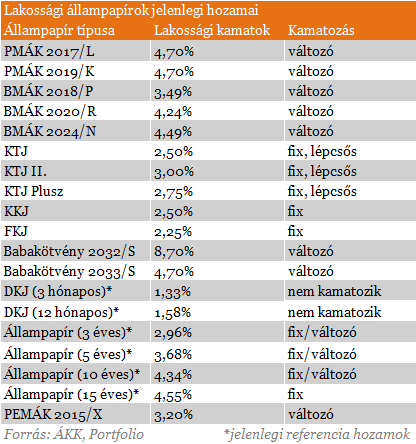

A tisztán lakossági állampapírok hozama jelenleg 2-5% között szóródik (specialitását tekintve a babakötvényt most hagyjuk figyelmen kívül). A prémium- és a bónusz magyar államkötvény hozama külön is figyelmet érdemel, ami megmagyarázza, hogy miért ilyen népszerűek. A lakosság által is megvásárolható magyar államkötvények közül jelenleg egyedül a 15 év futamidővel rendelkező papírok hoznak 4% feletti fix hozamot. A hosszú kötvények esetében is jól kiütközik az alacsony hozamkörnyezet hatása, hiszen például 2 évvel ezelőtt a 15 éves államkötvényekkel még 7,30%-os hozamot tudtunk elérni éves szinten.

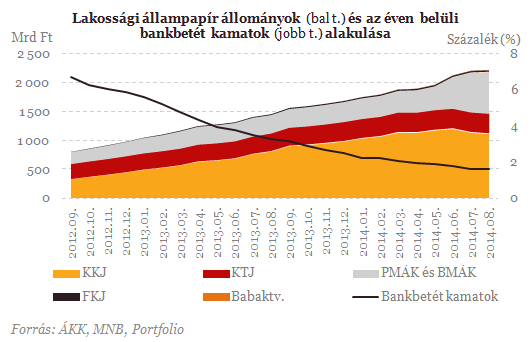

Az utóbbi időszakban jelentősen megnövekedett a lakossági állampapírok állománya. Ebben nagy szerepe volt annak is, hogy az ÁKK maga is ösztönzi a lakossági értékesítést annak érdekében, hogy az államadósság a hazai finanszírozás felé tolódjon el. Ha az elmúlt két éves időszakot nézzük, láthatjuk, hogy 2012 szeptembere óta folyamatosan csökken a forint bankbetétek kamata, ami több változást is beindított a lakossági befektetők körében.

- Egyrészről az alacsony kamatok a nagyobb kockázatot rejtő és ezáltal magasabb hozammal kecsegtető befektetések felé terelik a megtakarításokat (például befektetési alapok felé). Ezzel pedig a likviditást nyújtó és könnyebben hozzáférhető befektetésektől a hosszabb távú befektetések irányába mozdulnak el a megtakarítók.

- Másrészről mindazok, akik nem kívánják feladni a nagyobb biztonságérzetet, továbbra is az alacsonyabb kockázatot hordozó papírok közül választanak, és itt jönnek képbe az állampapírok.

A teljes időszakot nézve a kamatozó kincstárjegy állománya jelenleg a legmagasabb a lakossági állampapírok körében, augusztus végén közel 1120 milliárd forintot tett ki. Nem panaszkodhatnak azonban a bónusz- és prémium magyar államkötvények sem, hiszen az utóbbi hónapokban dinamikus állománynövekedést mutattak fel. Míg júliusról augusztusra a kincstári takarékjegyek állománya csökkent, addig a BMÁK és PMÁK iránti kereslet töretlennek bizonyult, a legutóbbi adatok szerint 721 milliárd forintot meghaladó állományról beszélhetünk.

Változnak a befektetői preferenciák, ezt mutatja a befektetési alapok és az állampapírok iránt megnőtt érdeklődés is. A 2% alatti bankbetéti kamatok már nem elég vonzóak a befektetők számára, nem hiába választják sokkal inkább a bónusz- és prémium magyar állampapírok magasabb hozamait, még akkor is, ha ez a befektetési időtáv növekedésével jár együtt. Egyelőre tehát úgy tűnik, a lakossági befektetők elégedettek az állampapírok nyújtotta lehetőségekkel. Az talán árnyalhatja a vonzóbb hozamokat, hogy állampapírok vásárlása esetén sem mentesülünk a kamatadó megfizetése alól, ugyanakkor erre is van már megoldás: tartós befektetési számla nyitása. Ennek segítségével csökkenthetjük, illetve elkerülhetjük a kamatadót. Hogy miként, arról majd egy következő elemzésben írunk részletesebben.

A témához kapcsolódó korábbi cikkeink 2014.09.12 06:05 Ezt ajánlják neked bankbetétek helyett? - Csak óvatosan! 2014.09.24 15:24 10% felett hozott 1 év alatt - Érdemes még beszállni? 2014.10.02 10:55 Ez a legjobb befektetési lehetőség?

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Itt a vége? Trump váratlan kijelentést tett a vámháborúval kapcsolatban

Ez mindenképpen változást jelez.

Fontos delegációval tárgyalt a 4iG, kiemelkedő területekről tárgyaltak

Fókuszban a védelmi és haderőfejlesztési technológiák.

Monumentális támadásra készül Moszkva, hatalmas kudarcba fulladt az orosz invázió – Ukrajnai háborús híreink pénteken

Cikkünk folyamatosan frissül.

Váratlan fordulat jöhet Ukrajnában: sokkal messzebb kerülhet a béke Washington húzása után

Az amerikai külügyminiszter nyilatkozott.

Sportlovat venni befektetésnek? Sokan megbánják, hogy belevágtak

Mutatjuk a lehetőségeket és a buktatókat.

Nagy a baj: újabb vármegyében bukkant fel a veszélyes vírus

A hatóságok azonnal intézkedtek.

Kiderült, mennyit költött a magyar állam eddig az akkumulátorgyártásra

Szijjártó Péter beszélt erről.

Hogyan jutnak el a szélturbinák a tökéletes körforgásos gazdaságig?

A megújuló energiaforrások közül a szélenergia mutatja az egyik legdinamikusabb fejlődést, miközben a költséghatékonysága is évről-évre jelentősen javul. A tökéle

Követett részvények - 2025. április

Havonta ránézek egyszer azokra a papírokra, amikből előbb vagy utóbb venni szeretnék. Általában a hetes chartokat nézem, 4-5 gyertya születik egy hónap alatt, ennyit már érdemes újra kiért

Hőre hangolva - milliárdos lehetőség a távfűtési rendszerek megújítására

Új lendületet kaphat a hazai távfűtés: 45 milliárd forintos kerettel jelent meg társadalmi egyeztetésen az a pályázati felhívás, amely a távhőszolgáltatók előtt nyit kaput az energiahaték

A környezeti zaj hatása a gyermekek olvasási képességére és viselkedésére Európában

Az Európai Környezetvédelmi Ügynökség elemzése szerint a közlekedési zaj rontja a gyerekek olvasási képességét és viselkedését.

Valóban kockázatmentesek az állampapírok? - Tévhit vagy igazság?

HitelesAndrás - Keress, kövess, költözz! Valóban kockázatmentesek az állampapírok? - Tévhit vagy igazság? Miért népszerűek az állampapírok válság idején? A tőzsdei ingadozások és a ma

Megint a HOLD lett az Év Alapkezelője

Kilencedik alkalommal, zsinórban harmadjára lett a HOLD az Év Alapkezelője a hazai befektetési alapok Oscar-gáláján, a Klasszis 2025 díjátadón. A Deep Value Részvény Alap és...

The post Megin![]()

TAO és HIPA bevallás 2025: mire figyeljenek a cégek?

Közeleg a 2024-es adóévre vonatkozó (TAO) társasági adó- és (HIPA) helyi iparűzési adóbevallási és adófizetési határidő. Az éves adót bevalló társaságoknak az idei évben 2025. júniu![]()

A francia Klímatanács 2024. évi jelentése

A francia Klímatanács szerint az ország eddigi intézkedései nem lesznek elegendőek a 2050-re célul kitűzött karbonsemlegesség megvalósításához.

Idén is motivált női vállalkozókat keres a Visa She’s Next program (x)

Anyagi támogatás és egyéves mentorálás várja a program nyerteseit

- Itt a váratlan bejelentés: jön az új állampapír!

- Tökéletes vihar készül a tőzsdéken: akár 2008 óta nem látott zuhanás is jöhet

- Évszázados, régóta elfeledett fegyverhez nyúl Donald Trump: egy egész féltekéről söpörnék ki Kínát

- Szép csendben egy másik ország lehet EU-tag hamarosan, amíg a világ Ukrajnáról beszél

- Példátlan esélyt kapott Putyin Donald Trumptól - Hamarosan végleg eldőlhet Ukrajna sorsa?

Limit, Stop, vagy Piaci? Megbízások, amikkel nem lősz mellé!

Ismerd meg a tőzsdei megbízások világát, és tanulj meg profin navigálni a piacokon!

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.

Sokakat megrémisztett a Fed-elnök beszéde – Hova mehet most a pénz?

Estek a piacok a beszéd hatására.

Budakeszitől az USA-ig: a Mayer Szörp hihetetlen sztorija

Nagymamáink receptjével ér el nemzetközi sikereket a magyar márka.

Tízmilliárdokba kerülhet a száj- és körömfájás, napról napra nő a veszteség

Egyre nő a közvetett veszteség, a tejiparban és a sertéságazatban is jelentősek a fennakadások.

Kiadó modern irodaházak

Az iroda ma már több, mint egy munkahely. Találják meg most cégük új otthonát.