Egy teljesen új világ köszöntött be a válságot követően, a gazdasági visszaesést az államadósságok felpumpálásával lehetett kezelni. A fejlett országokban jelenleg az a legnagyobb kihívás, hogy miként kezeljék a magas szintekre felszökő államadósságot. A jegybankok által folytatott politika azt mutatja, hogy a mesterségesen alacsonyan tartott kamatszinttel, sok esetben negatív reálhozammal kívánják az országok kinőni az adósságot - mondta el Ocsenás Zoltán, az Allianz Global Investors regionális üzletfejlesztési igazgatója.

A bizonytalan gazdasági környezetben a lakosság sokkal inkább rá van kényszerítve pénzügyi tartalékok felhalmozására, Magyarországon viszont ennek sok esetben gátat szab a lakosság korlátozott megtakarítási lehetősége. A jelenlévők úgy vélekedtek, hogy az utóbbi években minimálisan nőni tudott a pénzügyi kultúra, azonban sok esetben még ma is problémát jelent, hogy az alapvető pénzügyi kifejezésekkel nincs tisztában a lakosság. A fiatalok esetében lehet előrelépésre számítani, többek között azért, mert a Nemzeti alaptantervbe is bekerült a pénzügy.

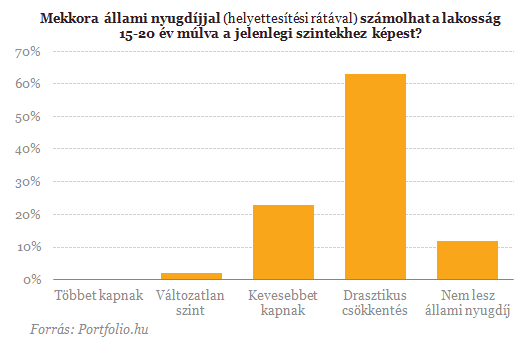

A konferencia kezdetén felszólaló szakértők egyöntetű véleménye szerint a legnagyobb kérdőjelet jelenleg a nyugdíjrendszer jelenti, az aggasztó demográfiai folyamatok fényében nem nagyon lesz más lehetőség, mint hogy az állam a helyettesítési rátát (kezdőnyugdíj viszonya az átlagkeresethez képest) drasztikusan csökkentse. A munkáltatói nyugdíjjárulék adóvá történő átnevezése nagy valószínűséggel oda fog vezetni, hogy csak egy állami alapnyugdíj fog megmaradni, amit öngondoskodási formák fognak kiegészíteni, vagyis a korábbi klasszikus munkanyugdíj az állami rendszeren belül egyre inkább vissza fog szorulni.

Az OTP Öngondoskodás Index legújabb eredményeinek ismertetése is megerősítette a korábban felvázolt borús képet a hosszabb távú megtakarítások esetében, az index értéke ugyanis a tavaszi 34 pontról 32-re csökkent. A lakosság pénzügyi megtakarításai csökkentek, mindössze a válaszadók fele nyilatkozott arról, hogy valamilyen öngondoskodási formával rendelkezik. A betéteken kívül az összes megtakarítási forma veszített népszerűségéből. Külön érdekesség, hogy míg az emberek tisztában vannak azzal, hogy kisebb állami nyugdíjra számíthatnak a jövőben, addig az államtól várják az időskori jövedelem biztosítását.

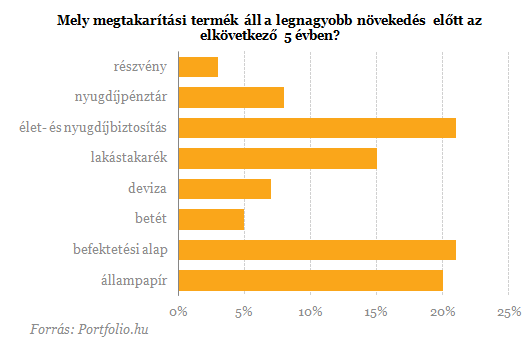

A bankok köszönhetően annak, hogy meglehetősen széles termék- és szolgáltatás palettával rendelkeznek, ezért nagyon jól el tudják érni a valós megtakarítási potenciállal rendelkező embereket - mondta el Kállay András, az Erste Private Banking igazgatója. Mindazonáltal nem csak ők versenyeznek a lakosság kegyeiért, hanem például a biztosítók és az alapkezelők is. A biztosítások átlagos havi díjait megnézve jól látható, hogy a biztosítók már korábban is egy olyan ügyfélkört tudtak megszólítani, akik képesek havonta több tízezer forintot félretenni, a jelenlegi statisztikák viszont azt mutatják, hogy a rossz környezet és az erős verseny miatt kevésbé kelendőek a megtakarítási célú biztosítások.

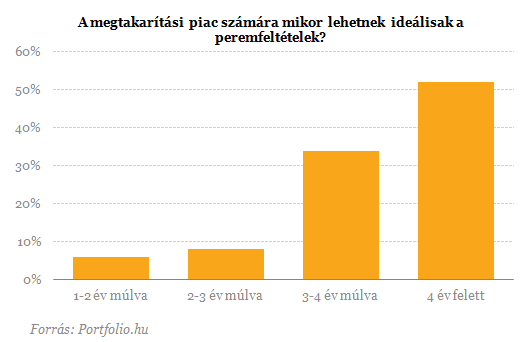

Nagyon fontos lenne a szakemberek szerint, hogy az egyes megtakarítási termékek közötti differencia mérséklődjön, erre egyes biztosítások esetében van is remény, hiszen módosító javaslatok alapján az egyszeri díjas biztosításoknál hasonló adózás lenne érvényben, mint a TBSZ-nél, vagyis már 5 év után nem kellene kamatadót fizetni. Az egészen biztos, hogy jót tenne a piacnak, hogy a korábban élő adóvisszatérítés intézménye visszakerülne, bár vannak olyan vélemények is, miszerint ez nem feltétlenül oldaná meg az összes problémát, elég csak az önkéntes pénztárakra gondolni, vagy a NYESZ-re. A kérdés kulcsa inkább az, hogy miként lehet megoldani a biztosítások tanácsadókon keresztüli értékesítésében látható versenyhátrányokat.

Az értékesítésről szóló panelbeszélgetésben volt talán a legnagyobb összeütközés a vélemények között, a szakértők között vita bontakozott ki, hogy a hagyományos tanácsadói értékesítés vagy például az olyan innovatív csatornák, mint például az online felületek jelentik a jövőt. Abban azért egyetértés mutatkozott, hogy az online csatorna gyors növekedés előtt áll, viszont részarányát tekintve a következő években nem válhat domináns csatornává. A tanácsadókon keresztüli értékesítés esetében több kihívásra is válaszolni kell, a legégetőbb kérdés, hogy miként lehet a tanácsadói díjazást az ügyfelek elvárásaihoz igazítani.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ