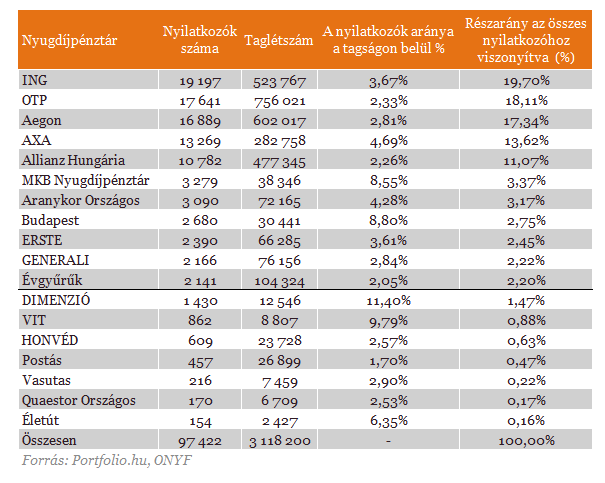

A visszalépési adatok alapján érdekes kép tárul elénk, mindössze öt pénztár maradt, aki 10 000 felett tudta megtartani a tagjait (összességében 77 778 tag), míg a 10 000 fő alatti magánnyugdíjpénztárak tagjainak száma 19 644 összesítve. Mindez azért érdekveszítő, mivel a pénztárak igaz hogy non-profit intézmények, viszont ettől függetlenül azért csak úgy tudnak önmaguktól működni, ha ehhez megfelelő mérettel, taglétszámmal rendelkeznek.

A szektor több vezetője szerint a jelenlegi bevételek és kiadások mellett semelyik pénztár sincs könnyű helyzetben, teljesen mindegy jelen formában, hogy egy több tízezres, vagy néhány ezres pénztárról beszélünk. Egyszerűen olyan mértékű volt a visszalépés, illetve olyan mértékben csökkentek a befizetésekből illetve a vagyonból levonható bevételek, hogy az effektíve veszteséges működést tesz csak lehetővé.

Még van egy oldal, ahol elvileg lehetne bevételre szert tenni, ez pedig a vagyonkezelés, ha ezt is beszámítjuk, akkor jön ki a minimum 20-30 ezres létszám a minimális működés fenntartásához, míg ha a vagyonkezelést nem számítjuk, akkor e fölött van a fedezeti pont. Hozzá kell azonban tenni, hogy a pénztárak közül kevesen végzik maguk a vagyonkezelést, azt általában alapkezelőknek adják ki, tehát keretfinanszírozásról nem nagyon lehet szó, annál is inkább, mert a vagyonkezelési oldalon is komoly adminisztratív korlátok vannak.

Sokak szerint mivel a magánnyugdíjpénztári szektor már mindent átadott amit tudott, ezért a jövőben nem lesz politikai célpont, ez pedig akár a szabályok enyhülését is magával hozhatja egy-két év múlva. Ha például a működési költségeket nem a befizetésekre, hanem a vagyonra lehetne vetíteni, akkor a jelenlegi mérték (0,9 százalék) is elegendő lenne. Azonban ha a befizetésekre kellene vetíteni továbbra is a működési díjakat, akkor minimum 3 százalék lenne az elfogadható mérték.

Egyik válaszadónk szerint "szerelemből" nem fogják a nyugdíjpénztárak tulajdonosai a pénztárat fenntartani, a szereplők többségénél nagyon erős háttérmegbeszélések zajlanak, mindenki próbálja összeegyeztetni a maradást, illetve a racionális működést. Pénzügyileg egyszerűen most nem éri meg fenntartani egy pénztárat, a jogszabályi feltételek ismeretében veszteséges működést kell számba venni, a tulajdonosnak (banknak, biztosítónak, munkáltatóknak) pénzt kell minden évben betenniük a pénztárakba, hogy az a kiadásait fedezni tudja.

Drasztikus költségcsökkentéssel lehet oltani a tüzet

Sok pénztár a billegők oldalán áll (például ahol a taglétszám 2000-10 000 között található), viszont a nagyobbak is információink szerint keresik az együttműködési lehetőségeket. Számtalan módja van, hogy a pénztár miként dönthet, felmerült az összeolvadás, bekebelezés, vagy végső esetben a megszűnés is. Lehetett olyan forgatókönyvről hallani, hogy a nagyobbak és a kisebbek összefognának, és egy közös adminisztrációt elvégző szervezetet (pénztárszolgáltatót) hoznának létre.

Érthető, hiszen ha nem tudok hatékonyan, legalább nullszaldósan működni, akkor összefogok több szereplővel, és kiszervezem (vagy a már kiszervezett adminisztrációt odaadom) egy külső, minimális követelményeknek eleget tevő intézménynek a feladatok nagyobb részét. Ezzel meg tudom őrizni a magánnyugdíjpénztári pillért, és a tulajdonosnak sem kell olyan nagy összeget a fenntartásra fordítania.

Esetleg lehetne könyvelési oldalon is átmeneti megoldást találni, ha például egy pénztár a költségmegosztás keretében a magánnyugdíjpénztár terheit a magán és önkéntes pénztár közös büdzséjére terheli rá, hiszen sok alkalmazott van, akik mind a két oldalon végeznek adminisztrációs munkát.

Az egészen biztos, hogy elbocsátásokra, összevonásokra, és a párhuzamosságok eltüntetésére sor fog kerülni, valószínűleg a pénztárak ha tehetik, akkor sokkal kisebb létszámmal fogják ellátni a feladataikat. Persze egy adott létszám szükséges a minimális feladatok ellátására is, azonban tudunk olyan példáról ahol néhány emberrel meg lehetett oldani a legégetőbb feladatokat. Amennyiben egy pénztárnak van önkéntes ága is, akkor azt fogják tenni, hogy összevonják a feladatokat, és a munkatársak mostantól mind a két oldal feladatait el fogják látni (eddig is részben ez volt a tendencia).

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ