Földindulásszerű változások a lakás-takarékpénztáraknál

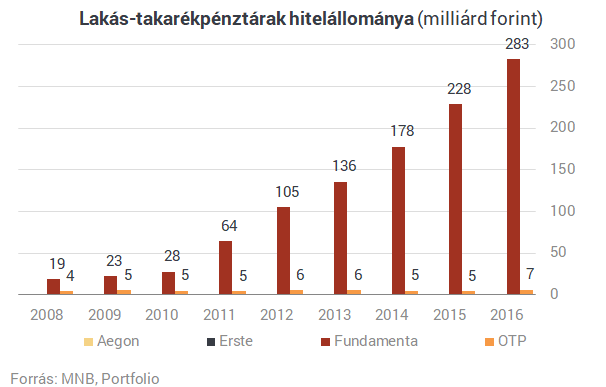

Hosszú évekig két szereplővel (Fundamenta és OTP) működött a hazai lakás-takarékpénztári szektor,

- 2011-ben azonban az Erste,

- 2013-ban pedig az Aegon

- alacsony betéti kamatráfordítások, hiszen az ügyfelek megtakarítása hozamának döntő részét a 30%-os állami támogatás biztosítja,

- magas kamatbevételek az eszközökön, hiszen a korábban (főleg lejáratig) megvásárolt állampapírok magas hozamot biztosítottak,

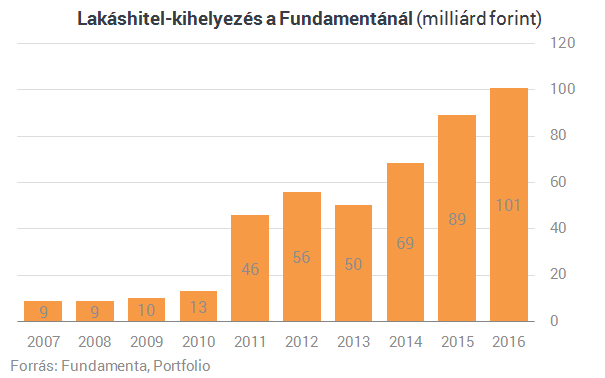

- a Fundamentánál pedig mindez kiegészült a felfutó lakáshitelezésből származó egyre nagyobb kamat- és díjbevételekkel.

- az OTP a tavalyi év közepén lépett piacra áthidaló kölcsönével (ennek felvételével nem kell megvárni a megtakarítási időszak végét), a csoport lakáshitelezési tevékenységét döntően az OTP Jelzálogbank végzi,

- az Ersténél a kiutalásokhoz kapcsolódóan egyelőre kis mértékű a lakáskölcsön-igénylés, az aktív hitelezést az áthidaló kölcsönök nyújtásával 2016 év végén indította el a lakástakarék,

- az Aegonnál 2018-ban kezdődik el a megkötött LTP- szerződésekhez kapcsolt lakáskölcsönök folyósítása, az áthidaló hitelek bevezetését pedig 2018 harmadik negyedévére tervezik

- eddig úgy volt, hogy a lakás-takarékpénztárak szabad eszközei előző hónap utolsó napján meglévő állományának legfeljebb 75%-át használhatják fel áthidaló kölcsön nyújtására, ezt a határt 90%-ra emelte a pénteken kihirdetett jogszabály,

- eddig úgy volt, hogy a lakás-takarékpénztárnak a kiutalási összeg szabad eszközeinek az előző hónap utolsó napján meglévő állományának legalább 25%-át készpénzben, számlapénzben, illetőleg bizonyos országok állampapírjaiban kellett tartania. Ezt most 10%-ra csökkentették.

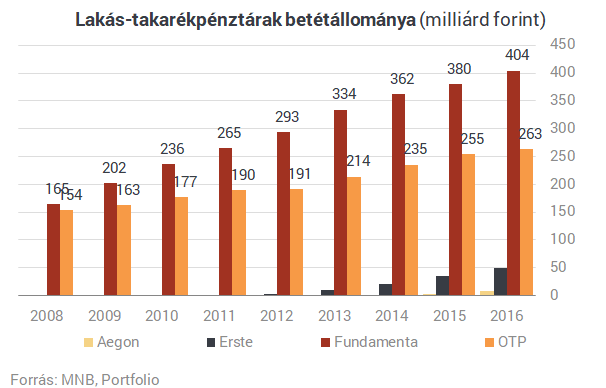

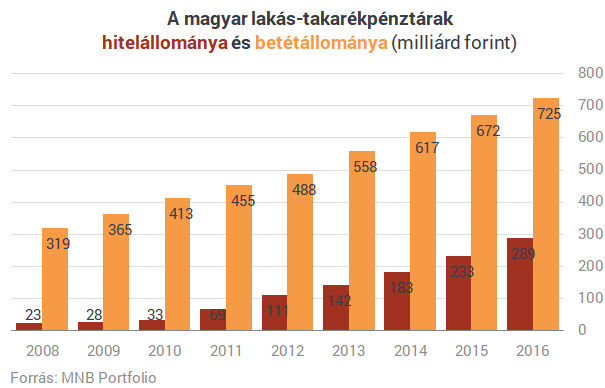

Ebből a szempontból is kinyílt az olló az elmúlt évtizedben a Fundamenta javára: miközben az OTP Lakástakarékpénztár betétállománya 2008 óta 71%-kal nőtt, legnagyobb versenytársánál 146%-ot növekedett. Tavaly az OTP-nél több mint 3%-os, a Fundamentánál viszont több mint 6%-os betéti növekedést regisztráltak.

Az új szerződéskötésekre vonatkozóan az alábbiakat árulták el nekünk a lakáskasszák:

- az OTP-nél az új szerződéskötések és emelések együttes szerződéses összege a 2015-ös 435 milliárd forintról 2016-ban 537 milliárdra emelkedett, míg tavalyelőtt 107 ezer db tavaly 105 ezer db szerződést kötöttek.

- az Erste 2016-ban már közel 150 milliárd forint szerződéses összegben értékesített LTP-s megtakarítási terméket. Mindez az újonnan kötött szerződések darabszámát tekintve 44 százalékos, az értékesített volumenben pedig közel 70 százalékos növekedést jelentett 2015-höz képest.

- az Aegonnál a 2015-ös 42 milliárd forintnyi új szerződéses összeg tavaly 53,5 milliárd forintra emelkedett, darabszámát tekintve pedig 13 626-ról 14 746-ra nőtt.

Centikre volt a megállapodástól a két nagyhatalom, Amerika vámjai azonban közbeszóltak

Régóta húzódik az ügy.

Új fegyvert vetett be Ukrajna, az oroszok kifulladtak a fronton - Háborús híreink szombaton

Cikkünket folyamatosan frissítjük az orosz-ukrán háború legfontosabb híreivel.

Megszólaltak az orosz milbloggerek: óriásit hibázott Oroszország Krivij Rihben

Teljesen feleslegesen vállalta a kockázatot Moszkva.

Figyelmeztet a guru: most kezdődik csak a tőzsdei vérengzés, négy évtizede nem látott összeomlás jöhet hétfőn

Súlyos következményei lesznek Trump vámpolitikájának.

Videó: ott csapott le Ukrajna Oroszországra, ahol legjobban fáj a hadseregnek

Akár nagy bajba is kerülhet a létfontosságú fegyver utánpótlása.

Teljes fordulat az Egyesült Államokban? - Teljesen lebontaná a vámrendszert Elon Musk

Reméli, ilyen irányban hatnak majd a tárgyalások.

Friss felvételek bizonyíthatják: teljesen máshogy történhetett a segélymunkások elleni végzetes izraeli támadás

Jeruzsálem ismét kivizsgálja az esetet.

Balásy Zsolt: Árolcsósítók

Hadd kezdjem egy szovjetkori városi legendával, amit biztos sokan ismernek, de úgy tűnik, sokan el is felejtettek. A... ![]()

"Felszabadulás" helyett Pánik Napja? Így fektess most be!

Trump új vámtarifái megrázták a tőzsdéket, növelve a gazdasági bizonytalanságot. Sokan pánikolnak, de valószínűleg...

Hibás adatszolgáltatás gyors korrekciója: Egy NAV-ellenőrzés tanulsága

Az adóellenőrzések során a NAV gyakran tár fel olyan adminisztratív hibákat, amelyek kijavítása kulcsfontosságú... ![]()

Csendes gyilkosok: a környezetszennyezés kevésbé látványos formái

Ha környezetszennyezésről beszélünk, alighanem elsőre égig érő szeméthalmokra, vagy széntüzelésű erőművek...

Ez egy kemény adás (HOLD After Hours)

E héten eltemetjük és megmentjük a dollárt, valamint életviteli tanácsokat is osztunk Szabó Dáviddal. Jó szórakozást!... ![]()

Hogyan számolták ki az amerikai vámokat?

Tegnap óta mindenki azt találgatja, hogyan számolták ki az amerikai vámokat. A bemutatott ábrán az amerikai termékekre...

Erdőtűz és demencia

Egy nemrég megjelent kutatás szerint az erdőtüzek miatt keletkező finom részecskék jelentős mértékben hozzájárulhatnak...

5%-os THM-mel elérhető lakáshitel: lehetőség vagy csapda?

HitelesAndrás - Keress, kövess, költözz! 5%-os THM-mel elérhető lakáshitel: lehetőség vagy csapda? Áprilistól...

A FIRE legnagyobb átverései

Előrebocsátom, hogy hiszek a FIRE mozgalomban, szerintem nagyon sokan sokat köszönhetünk neki, de még azok is profitálhatnak...

- Megtörténhet az elképzelhetetlen Amerikával Trump miatt – aggódnak a hitelminősítők

- Amiről senki sem beszél: még az állampapírokon is bukhatsz nagyot – mutatjuk, hogyan kerüld el

- Amerika nagy háborúja árnyékában emelkedhet ki egy új globális szuperhatalom

- Trump bontókalapáccsal esett a világrendnek, a legnagyobb árat az USA fizetheti

- Százezreket hagynak veszni a magyarok minden évben: heteken belül igényelned kell, ha nem akarsz lecsúszni az ingyenpénzről

Bod Péter Ákos: az eddig ismert kereskedelmi rendszernek vége

Az egyetemi tanár, ex-jegybankár a Checklistben értékelte Trump legújabb vámjait.

Bőven van még tartalék a magyar agráriumban, a számok viszont nem ezt tükrözik

Hogy tudunk-e még versenyezni a lengyel vagy a nyugat-európai agrártermékekkel, az is kiderül az Alapvetés podcast új műsorából.

Harmadik ciklusára készül Donald Trump? Ez lehetséges?

Beindult a jogi csűrés csavarás.

Eladó új építésű lakások

Válogass több ezer új lakóparki lakás közül Budán, Pesten, az agglomerációban, vagy vidéken.

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Warren Buffett helyett én: Kezdők útmutatója a befektetéshez

Fedezd fel a befektetés világát úgy, ahogy még sosem! Ez a webinárium egyszerűen és érthetően mutatja be az alapelveket, amelyekre még a legnagyobb befektetők, mint Warren Buffett is esküsznek.