A Fővárosi Törvényszék az UCB, Cetelem és a K&H részleges győzelme kivételével eddig csak olyan ítéletet hozott, amelyben a bank maradt alul a devizahitelesek oldalán álló állammal szemben. Ha az Alkotmánybíróság gyorsított eljárása sem támaszt kifogást a júliusi devizahiteles törvény ellen, akkor a törvény szerint visszajáró árfolyamrés mellett lényegében mindent visszakaphatnak az ügyfelek, amit egyoldalú kamatemelés miatti törlesztőrészlet-emelkedés formájában szedtek be tőlük. Sőt, a túlfizetések előtörlesztésként való elszámolása miatt lényegében kamatos kamatostul. A visszatérítésnek több módja lehet, például:

- átutalással vagy készpénzben kifizetik,

- a visszajáró összeggel csökkentik az ügyfél aktuális tőketartozását, ami egyúttal a jövőbeni törlesztőrészletet csökkenti,

- a visszajáró összeggel csökkentik az ügyfél aktuális tőketartozását, ami egyúttal a hátralévő futamidőt csökkenti,

- a visszajáró összeggel a jövőbeni törlesztőrészleteket csökkentik,

- a visszajáró összeg a futamidő végén végtörlesztésként használható fel, ami a hátralévő futamidőt csökkenti.

A júliusban elfogadott devizahiteles törvény alapján az összes devizahitelesnek és forinthitelesnek jár visszatérítés, ha az általános szerződési feltételek tekintetében a bank nem tudta megdönteni a bíróságon a tisztességtelenség vélelmét. Vannak azonban kivételek, amelyekre törvény szerint nem jár visszatérítés, az ügyfél legfeljebb perelhet érte:

- a 2004. május 1-jei EU-csatlakozásunk előtt kötött szerződések,

- a 2009. július 26-a előtt, vagyis a törvény hatályba lépése előtt legalább 5 évvel lezárult hitelszerződések,

- a 2011 szeptembere és 2012 februárja között zajló kedvezményes végtörlesztés során lezárt szerződések,

- a Nemzeti Eszközkezelő segítségének igénybe vétele miatt lezárt hitelszerződések,

- törvényértelmezésünk szerint minden olyan hitel, amelyet devizában törleszt az ügyfél - ugyanakkor megkeresésünkre az Igazságügyi Minisztérium közölte, hogy az új (elszámolási) törvény a devizában felvett és abban is törlesztett hiteleket is rendezni fogja.

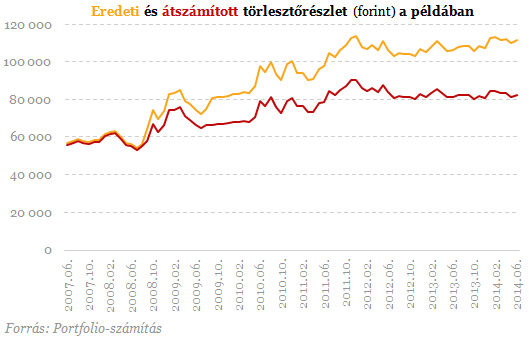

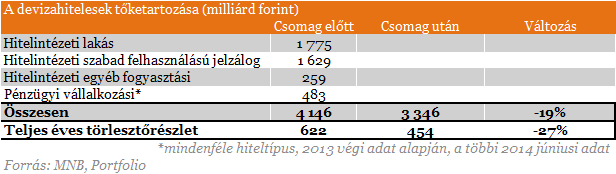

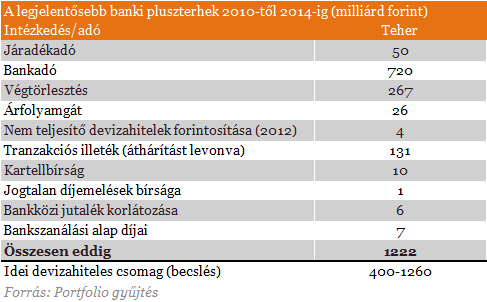

Az MNB becslései szerint csaknem 900 milliárd forintot bukhat a teljes magyar pénzügyi szektor a tisztességtelen szerződési feltételek elszámolása miatt. Becsléseink során azt feltételeztük, hogy ebből 800 milliárd forint jár vissza a fennálló devizahitel-szerződéssel rendelkezőknek. A Rogán Antal által gyakran emlegetett becslésekhez nagyjából hasonlóan arra jutottunk, hogy a júniusi szinthez képest a devizahitelesek átlagos

- aktuális tőketartozása 19%-kal,

- törlesztőrészlete (a júniusi szinthez képest) 27%-kal

A kormány nem tett le arról, hogy "kivezeti" a devizahiteleket a magyar lakossági piacról. A piaci árfolyamon történő forintosítás mellett szól, hogy:

- a Kúria június 16-ai jogegységi határozata alapján főszabály szerint nem tisztességtelen, hogy az árfolyamkockázatot az ügyfelek viselik,

- a törlesztőrészlet és a tőketartozás kedvezményes forintosítási árfolyam alkalmazása nélkül is jelentősen csökkenhet (lásd fent),

- az adósok többségénél enélkül is teljesülhet az a korábbi elv, hogy a devizahitelesek ne járjanak jobban a forinthiteleseknél,

- az alacsony forinthitel-kamatszint lehetővé tehetné, hogy a hitel kamatszintje és törlesztőrészlete ne (feltétlenül) változzon kifejezetten a forintosítás miatt (az ezzel kapcsolatos problémát lásd alább!)

Kormánypárti politikusok nyilatkozatai alapján a forintosításra a tisztességtelen feltételek elszámolását követően, tehát valószínűleg jövő tavasszal kerül sor. Néhány kérdés azonban még nem eldöntött:

- bár korábban Rogán kedvezményes árfolyamú forintosítással ijesztette meg a bankokat, erről mostanában nyilvánosan nem esett szó,

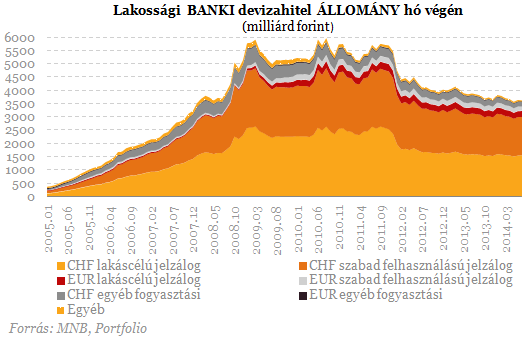

- felmerült az is, hogy a forintosításban csak a jelzáloghitelek (lakáscélúak és szabad felhasználásúak) vagy kizárólag a lakáshitelek vennének részt, erről azonban még nincs döntés. A bankok lakossági devizahiteleinek egyébként közel 93%-a jelzáloghitel, így a bankok szempontjából közvetlenül talán nincs nagy jelentősége, hogy csak a jelzáloghiteleket, vagy a többit is forintosítják. Annak már igen, hogy a jelzáloghiteleket megbontják-e, és csak a lakáshiteleket rendezik, vagy a szabad felhasználásúakat is,

- nincs eldöntve, egyszerre vagy több részletben forintosítanak majd, de most az előbbi tűnik valószínűnek, hiszen erre állítólag az MNB is felkészült (lásd alább).

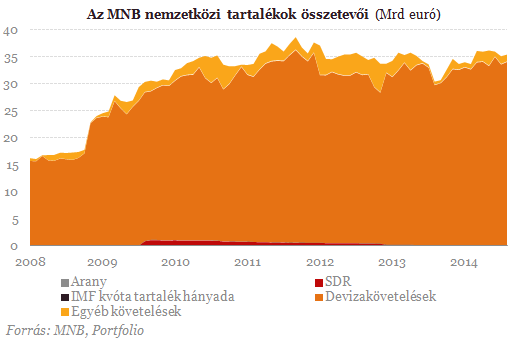

Mivel a bankrendszer nem vállalhat jelentős nyitott devizapozíciót, a több mint 3000 milliárd forintnyi devizahitel egyszeri konverziójához a bankrendszernek le kell zárnia devizaforrásainak és swap állományának hasonló összegű részét. A bankok emiatt tömeges devizakeresletet támasztanának, ami nemkívánatos forintgyengülést okozna a bankközi piacon. Ezt az MNB azzal tudná enyhíteni/megakadályozni, hogy saját devizatartaléka terhére devizalikviditást bocsátana a bankok rendelkezésére. Ez egyrészt a 2011-2012-es végtörlesztés során alkalmazotthoz hasonló egyszerű forint-deviza konverzióval (akkor a végtörlesztett állomány 60 százalékát, 2,6 milliárd eurót fizetett ki így az MNB) és új (fordított) swap vagy forward eszközzel is megoldható. Ez persze most még inkább csak találgatás, Balog Ádám alelnök szombati előadása alapján viszont a következőket tudjuk a jegybanktól: úgy látja az MNB, hogy biztonságosan végbemehet a devizahitelek konverziója akár rövid távon, egyszerre is. Ehhez két feltételnek kell teljesülnie: 1. Megfelelően csökkenjen a bankok rövid távú külföldi forrásainak összege, 2. Nem egyszeri, hanem időben szakaszolt (elnyújtott) devizatartalék-felhasználásról lehet csak szó egyszeri konverzió mellett is. Ehhez rendelkezésre állnak a megfelelő pénzügyi eszközök.

A tisztességtelen szerződési feltételek 900 milliárd forintra becsült elszámolása miatt valószínűleg nem. Ez óriási veszteség: a bankszektor tőkéjének közel egyharmada, amit nagyobb részben anyabanki tőkeemelésből, kisebb részben a tőkemegfelelésük csökkenése árán élhetnek túl a bankok. Korábban szó volt viszont arról, hogy - amennyiben a piaci alatti árfolyamon történne a devizahitelek forintosítása - a forintosításból adódó veszteségek után kompenzációt kapnának a bankadóból a bankok. Hasonló történt a végtörlesztés idején, amikor a végtörlesztési veszteségek 30%-át leírhatták a bankok a különadójukból. Ezzel összesen 100 milliárd forint erejéig vállalt részt az állam a végtörlesztésből. Idén is sok szó esik a bankadó felülvizsgálatáról (annál is inkább indokolt lenne ez, mert alapja még mindig a 2009-es korrigált mérlegfőösszeg), konkrétumok azonban sem erről, sem a forintosítás miatti esetleg kompenzációról nem ismeretesek.

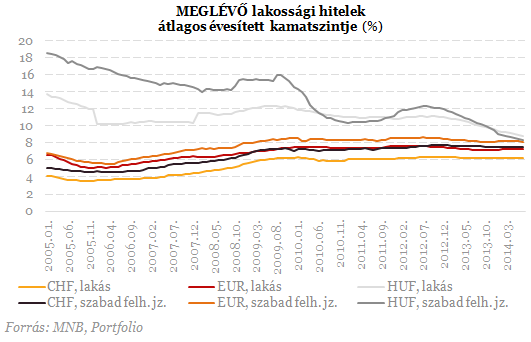

Ez egy kardinális kérdés, hiszen a bankok még ma is nagyobb kamatot számítanak fel a forint-, mint a devizahitelekre. Jelenleg az újonnan kihelyezett forinthiteleken a BUBOR felett nagyjából 4%-ot keresnek a bankok, azonban a devizahitelek esetében a forintosítást követően alig több mint 2% lenne ez a felár a BUBOR-hoz képest, ha figyelembe vesszük, hogy visszaáll a devizahitelek eredeti kamatszintje, ami alig több mint 4%. Ez a kamatfelár rendkívül alacsony: valószínűleg nem elégséges a költségek és a hitelkockázati felár kitermelésére sem, nemhogy némi profit elérésére. Fogós kérdés ezért, hogy a hitel a forintosítást követően milyen kamatozással fusson tovább. Amennyiben a bírósági ítéletekből indulunk ki, csakis az eredeti kamatszint elfogadható - legalábbis kezdetben, mielőtt nem határozza meg valaki, milyen mértékű és jellegű kamatemelés tisztességes. Mivel azonban a forintosítás egyúttal szerződésmódosítást is jelent, a jogalkotó valószínűleg belenyúlhat a hitelek kamatszintjébe oly módon, hogy az már "tisztességes" legyen. Az eddigi bírósági ítéletek alapján a jövőbeni kamatszint csak átláthatóan változtatható. Az inflációval együtt mozgó kamat például ilyen lehet, csakhogy ez esetben - hiába esik kezdetben a tisztességtelenségek elszámolása révén a havi teher - az infláció emelkedésével a törlesztőrészlet is elszállhat.

Legalább kétféle ügyfélről beszélhetünk ebből a szempontból:

- A tisztességtelenségek elszámolását követően lesznek olyan ügyfelek, amelyeknek akár 30%-kal is csökken a törlesztőrészletük. Nekik az árfolyamgát nélkül is oda csökkenhet a havi terhük, ahol most az árfolyamgáttal együtt tartózkodik. Számukra szükségtelenné válhat az árfolyamgát akár forintosítás nélkül is.

- Lesznek viszont olyanok is, akik alig fogják megérezni a törlesztőrészletben az elszámolás hatását. Számukra fontos lehet egy olyan rendszer fenntartása, amely az árfolyamgáthoz hasonló teherkönnyítést jelent a forintosítást követően is.

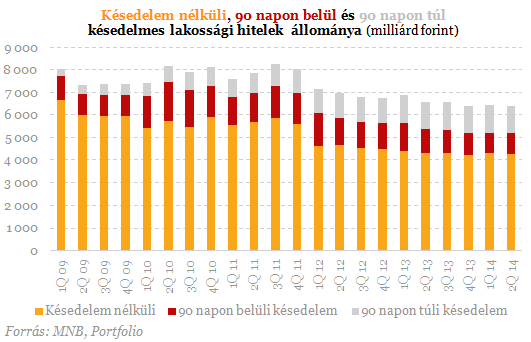

A nem fizetők fizetési problémáinak nagy részét valószínűleg nem oldja meg az árfolyamkockázattól való megszabadításuk (forintosítás), de még egy 20-30%-os törlesztőrészlet-csökkentés sem. A lakossági portfólió-tiszítás ezektől nem indul meg - ebben talán inkább az alábbi intézkedések segíthetnének:

- A Nemzeti Eszközkezelő mandátumának meghosszabbítása (idén év végén lejárnak a lakásvásárlások), a jogosultak körének kibővítése.

- A szintén idén év végéig szóló kényszerértékesítési kvóta felülvizsgálata, a kilakoltatási moratórium eltörlése.

- Egy (erkölcsi kockázatot kiküszöbölő) magáncsőd intézmény bevezetése.