Rég nem látott mozgások az olajpiacon

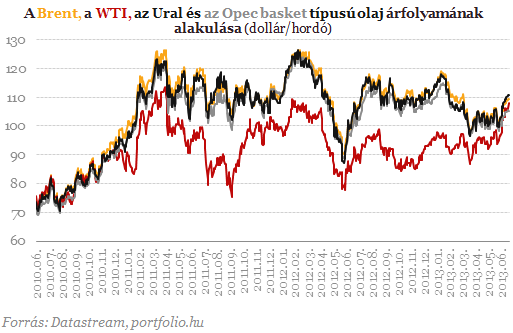

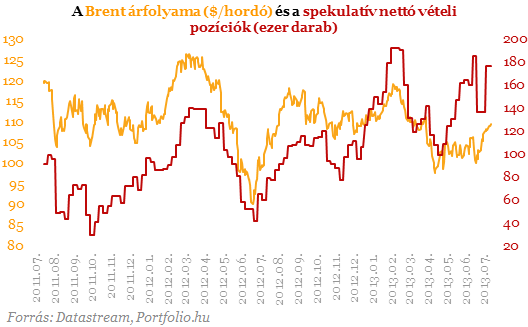

Az egyiptomi feszültségek kirobbanása óta jelentős emelkedés volt megfigyelhető az olaj piacán, az európai irányadó olajfajta, a Brent a 100 dollár körüli lokális mélypontjáról mostanra 108 dollárig kúszott fel, ami alig néhány hét leforgása alatt szép teljesítménynek számít.

Az alábbiakban azokat a főbb tényezőket emeltük ki, melyek az elmúlt hónapokban látott folyamatok hátterében állhatnak.

Szállítási nehézségek

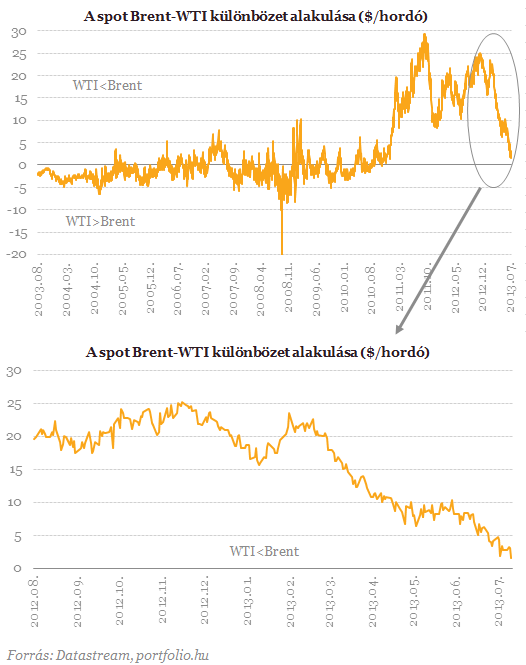

A két olajfajta közti különbözet hónapok óta tartó csökkenése mögött az egyik fő tényező az lehet, hogy a várakozások szerint tovább enyhülhetnek a logisztikai korlátok, melyek korábban a WTI árfolyamának teljesítményét visszafogták. A Brent 2011 óta jelentősebb prémiummal forgott a WTI-hez képest, főként amiatt, hogy az oklahomai Cushing-ból meglehetősen nehéz volt észak-amerikai olajat megfelelő mennyiségben a mexikói-öbölbe szállítani, ahonnan aztán az elérhető lett volna az amerikai finomítók számára, vagy máshová került volna elszállításra a drágább Brent pótlására. Ezek a szállítási korlátok mostanra lényegesen enyhültek.

Ez utóbbit az EIA által közölt adatok egyértelműen megerősítik: a szervezet idei évre adott becslései szerint az új beruházások révén napi 1,15 millió hordónyi vezetékes többletkapacitás épülhet ki az USA-ban, mely az olaj elszállítását biztosítja Cushingból a mexikói-öbölbe. Emellett a tervek szerint további, napi 830 000 hordós szállítói kapacitás épülne ki, ami közvetlenül a texasi Permian-medencéből szállítaná az olajat a finomítókhoz.

Mindez pedig csökkentheti a Cushingban lévő többlet tartalékokat, és olcsóbbá teheti a WTI szállítását azokra a helyekre, ahol a leginkább kereslet van rá. Mindez pedig a két olajfajta árának konvergenciáját segítheti elő, csökkentve az árkülönbséget.

Iráni helyzet

A Brent-WTI spread elmúlt hónapokban látott meredek csökkenésében kétségkívül szerepet játszottak a fenti hatások, az azonban igen valószínűtlen, hogy a szállítási nehézségek enyhülése az elmúlt hetekben kezdett volna el igazán beépülni az árakba. A szállítást segítő infrastrukturális beruházások és fejlesztések jó ideje zajlanak már Amerikában. Abban, hogy a spread hirtelen eltűnt, szakértők szerint közrejátszhatott az iráni politikai helyzet alakulása. Az országban júniusban választások történtek, melyek végkimenetele nagyban csökkentette a kockázatát annak, hogy Irán és a nemzetközi piacok között a jövőben komoly konfliktusok alakulnak ki.

Korábban viszont az Iránt övező kockázatok prémiumként épültek be a Brent-WTI spreadbe, egy esetleges katonai összecsapás ugyanis a kínálati oldal szűkülése nyomán érzékenyen érintette volna a Brentet, jóval nagyobb mértékben, mint a WTI-t. Az iráni választások nyomán megnőtt az esélye, hogy az ország elleni nemzetközi szankciók enyhülnek, ez pedig egy fontos kockázati tényező mérséklődését eredményezheti az olajpiacon.

Kilátások

Arról, hogy a Brent-WTI spread az év második felében hogyan alakulhat, az egyes elemzőházak eltérő véleményt fogalmaznak meg. A Capital Economics korábban úgy vélte, a különbözet az év végére 5 dollárig szűkülhet, most azonban már úgy látják, hogy teljes egészében eltűnhet.

A Morgan Stanley nemrégiben kiadott elemzése viszont azt valószínűsíti, hogy az év második felében a spread tágulhat. A szakértők úgy vélik tartósan nem lesz képes 6-7 dollár alá csökkenni a két olajfajta közti különbözet, meglátásuk szerint a szállítási feltételek javulásának várható hatásait a piac túlbecsüli. A Morgan Stanley kiemeli továbbá, hogy az átlagosnál aktívabb hurrikán szezonra számítanak az idei évben, ami nyomást helyezhet a WTI árfolyamára (a mexikói-öbölben működő finomítókban működési problémák léphetnek fel, ami megnövelheti a valószínűségét a készletek felhalmozódásának a térségben).

Spekulatív pozíciók

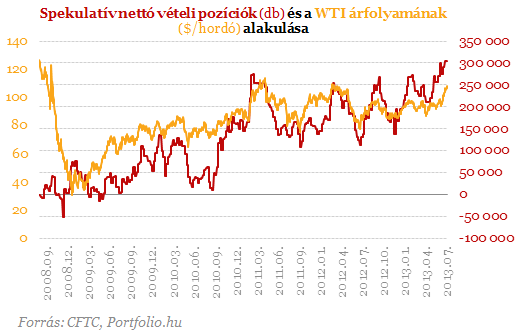

A WTI esetében idén év eleje óta jelentősen nőtt a spekulatív nettó vételi pozíciók értéke, mely mostanra új csúcsra emelkedett.

Ezek a magyar részvények a hétfői zuhanás nagy vesztesei

Az OTP mellett több nagy nevet is megütöttek.

Felbolydult a világ, bajban a gazdaság - Hétfői híreink a vámháborúról

Mi történik Trump vámjainak bejelentését követően?

Trump 20%-os vámja megrengeti a Prosecco-piacot: Drasztikus áremelkedés jöhet

Aggódnak a termesztők.

Tovább ütik a forintot a részvénypiaci vérengzés mellett

Durva további hangulatromlás látszik külföldön.

Brutális szigorítás jön: 2 milliárdos bírság vár a szabályszegőkre

Ez négyezerszeres emelkedést jelent.

Zsiday Viktor: Arcátlan követelések, amikből lehet engedni

Donald Trump tárgyalási stratégiáját könyveiből ismerhetjük: arcátlan és lehetetlen követelésekkel kell föllépni, amiből bőven lehet engedni, hogy utána a másik oldal egy számára kedvez![]()

Változások jönnek az ingatlanpiacon - korlátozások és áremelkedés egyszerre?

HitelesAndrás - Keress, kövess, költözz! Változások jönnek az ingatlanpiacon - korlátozások és áremelkedés egyszerre? Mi történik az ingatlanpiacon 2025 nyarán? További brutális áremelke

A magyar nagyravágyás természetéről

Mi magyarok mindig a pohár üres felét vesszük észre. Ha valamiben nem vagyunk az élen, kudarcként éljük meg. Mi lehet ennek az oka? Hogyan lehet hasznunkra ez az önmarcangoló hozáállás? Krit

Hibás adatszolgáltatás gyors korrekciója: Egy NAV-ellenőrzés tanulsága

Az adóellenőrzések során a NAV gyakran tár fel olyan adminisztratív hibákat, amelyek kijavítása kulcsfontosságú a szankciók elkerülése és a megfelelés biztosítása érdekében. Az alábbia![]()

Balásy Zsolt: Árolcsósítók

Hadd kezdjem egy szovjetkori városi legendával, amit biztos sokan ismernek, de úgy tűnik, sokan el is felejtettek. A már enyhülő kommunista párt bizottságot küldött Londonba,...

The post Balásy![]()

"Felszabadulás" helyett Pánik Napja? Így fektess most be!

Trump új vámtarifái megrázták a tőzsdéket, növelve a gazdasági bizonytalanságot. Sokan pánikolnak, de valószínűleg erre neked semmi okod nincsen. Elemezzük a kockázatokat és megmutatjuk, m

Csendes gyilkosok: a környezetszennyezés kevésbé látványos formái

Ha környezetszennyezésről beszélünk, alighanem elsőre égig érő szeméthalmokra, vagy széntüzelésű erőművek kéményeiből gomolygó füstre gondolunk. Pedig a környe

Ez egy kemény adás (HOLD After Hours)

E héten eltemetjük és megmentjük a dollárt, valamint életviteli tanácsokat is osztunk Szabó Dáviddal. Jó szórakozást! Milyen platformokon találjátok még meg? A HOLD After Hours...

The post E![]()

- Megtörténhet az elképzelhetetlen Amerikával Trump miatt – aggódnak a hitelminősítők

- Amiről senki sem beszél: még az állampapírokon is bukhatsz nagyot – mutatjuk, hogyan kerüld el

- Amerika nagy háborúja árnyékában emelkedhet ki egy új globális szuperhatalom

- Trump bontókalapáccsal esett a világrendnek, a legnagyobb árat az USA fizetheti

- Százezreket hagynak veszni a magyarok minden évben: heteken belül igényelned kell, ha nem akarsz lecsúszni az ingyenpénzről

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Warren Buffett helyett én: Kezdők útmutatója a befektetéshez

Fedezd fel a befektetés világát úgy, ahogy még sosem! Ez a webinárium egyszerűen és érthetően mutatja be az alapelveket, amelyekre még a legnagyobb befektetők, mint Warren Buffett is esküsznek.

Bod Péter Ákos: az eddig ismert kereskedelmi rendszernek vége

Az egyetemi tanár, ex-jegybankár a Checklistben értékelte Trump legújabb vámjait.

Bőven van még tartalék a magyar agráriumban, a számok viszont nem ezt tükrözik

Hogy tudunk-e még versenyezni a lengyel vagy a nyugat-európai agrártermékekkel, az is kiderül az Alapvetés podcast új műsorából.

Harmadik ciklusára készül Donald Trump? Ez lehetséges?

Beindult a jogi csűrés csavarás.

Kiadó modern irodaházak

Az iroda ma már több, mint egy munkahely. Találják meg most cégük új otthonát.