A hazai alapkezelési piacon az utóbbi évek egyik legnagyobb slágertermékei az abszolút hozamú alapok voltak, a piaci környezet megváltozásával összhangban azonban ezek az alapok sem kerülhették el a visszatekintő hozamaik jelentős csökkenését. A hazai jegybanki alapkamat 3,6%-ra való csökkenése és a hazai kötvénypiaci lehetőségek beszűkülése mellett ma már nagyon nehéz ezeken az eszközökön vonzó hozamokat elérni. Sok esetben ehhez olyan kockázatvállalásra van szükség, amely a befektetési alapok árfolyamába nagyobb árfolyam-ingadozást visz, amit azonban az ügyfelek a legkevésbé szeretnének.

Az Aberdeen Asset Management Hungary a korábban érzékelt ügyféligény kielégítése végett egy már létező alapját 2012 végén Aberdeen Diversified Growth Alapok Alapja néven átalakította, így egy olyan alapot indított el, amely úgy tud vonzó hozamot nyújtani a befektetőknek, hogy a kellően diverzifikált portfóliójának köszönhetően képes a kockázatokat, és ezzel együtt a befektetési alap árfolyamának ingadozását mérsékelt szinten tartani. Az Aberdeen alapvetően egy alapok alapját hozott létre, amely a magyarországi befektetők számára forintban teszi elérhetővé az Egyesült Királyságban bejegyzett Aberdeen Diversified Growth Fundot (DGF).

Az egyesült királyságbéli alap egy az angol piacon nagyon elterjedt befektetési stratégiával dolgozik. Egy dinamikus vegyes alapról van szó, amely abszolút hozamra törekszik és az eszközosztályok széles körébe fektethet be, ezáltal jobb kockázattal korrigált hozamot tud nyújtani a befektetőknek. További előnye, hogy a befektetők válláról lekerül az eszközallokációs döntés terhe, egy alapon keresztül egy komplett portfóliót kap az ügyfél, amely az aktuális viszonyok szerint megpróbál a legjobb eredményre törekedni. Az alapnak az abszolút hozamú alapokhoz hasonlóan nincs referenciaindexe, viszont a vonzó hozamot nem tőkeáttételes pozíciókkal, hanem diverzifikációval kívánja elérni.

Mik a célok?

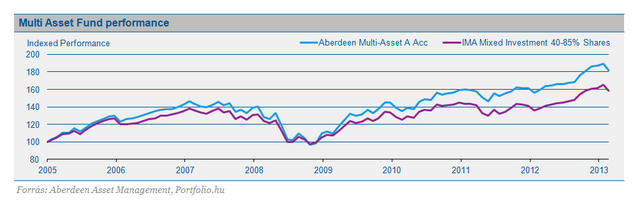

Az Aberdeen DGF alapját egy tizenhét tagú multi-asset csapat kezeli, a vagyonkezelőnél dolgozó szakemberek már többször bizonyítottak, amit az Aberdeen Multi-Asset Fund teljesítménye is jól példáz. Az alap 2005-től számítva felülteljesítésre volt képes: miközben a szektorátlag hozama 5 éves időtávon éves szinten 5,08% volt 2013 első félévének végén, addig az alap 7,26%-os hozamot hozott. A hozamok tekintetében az alap a szektortársakhoz képest jellemzően felülteljesítő volt, hosszabb távon mindig az élbolyban (az első vagy a második kvartilisben) foglalt helyet az alap. A DGF alap erre a szakértői gárdára támaszkodik és a Multi Asset alaphoz képest az aktív stratégiának köszönhetően az eszközallokáció pozitív hatása még magasabb lehet.

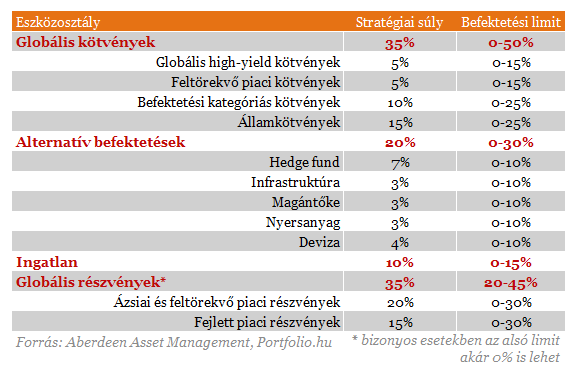

Az alap a hosszú távú teljesítményt a részvénypiacinál lényegesen alacsonyabb volatilitás mellett akarja elérni. Ennek érdekében a széles diverzifikáció azt jelenti, hogy az alap számos, jellemzően egymástól függetlenül teljesítő eszközosztályba fektet. A portfólió-kezelők kiemelt figyelmet fordítanak a feltörekvő piacokra, a portfólióban ennek megfelelően jelentős részarányt tesznek ki a régióból származó eszközök. Ezen felül a globális trendekkel összhangban a portfólióban nagy szerep jut az alternatív eszközosztályoknak, így például az infrastruktúra befektetéseknek, hedge fundoknak és például a nyersanyagoknak. Nagy előnye az alapnak, hogy a portfólió rugalmasan alakítható, és a stratégiai eszközallokációs pozíciókon kívül, rövid távú taktikai pozíciókat is fel mernek vállalni a magasabb hozam reményében.