Orbán Gábor - makroelemző és kötvény-üzletágvezető

A befektetési folyamat fontos eleme, hogy eldöntjük, olcsó vagy drága, amit adunk-veszünk. Az "értékeltségi szintek"

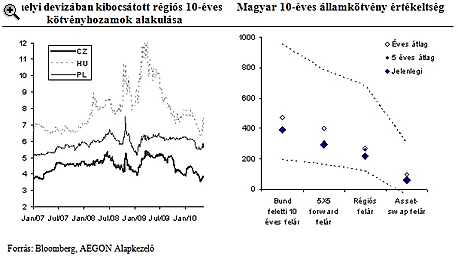

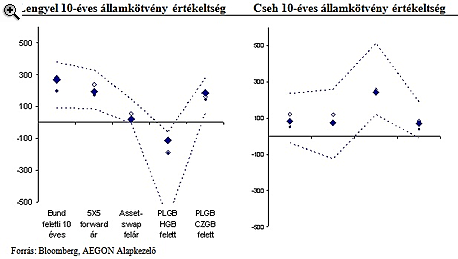

Az általunk legtöbbet figyelt tízéves kötvények, illetve felárak az alábbiak szerint alakultak május közepén három közép-kelet európai piacon:

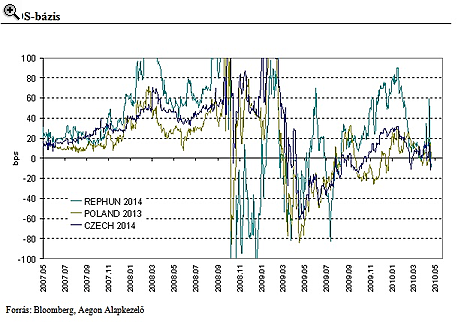

A CDS-bázis a kibocsátó CDS felárát viszonyítja a külföldi devizában kibocsátott kötvény swap felárához. A negatív érték itt azt jelenti, hogy a kötvények magasabb felárral kereskednek a megfelelő lejáratú CDS-jegyzéshez képest, a cash termék piacán tehát likviditási prémiumhoz, többlethozamhoz juthatnak a befektetők. Ez jellemző olyan időszakokban, amikor a likviditás szűkös, hiszen a kötvénypiacon a kereskedéshez jóval több befektetni való tőke (likviditás) szükséges, mint a derivatív piacon a CDS-kereskedés során. Olyankor, amikor a rendszerben sok a likviditás, a cash termékek piacán is több lesz a vevő, a CDS-bázis pedig tágul, akár a pozitív értékeket is felvéve. A válságot kísérő turbulencia után 2009-et követően a likviditás eltűnését (is) jelző negatív CDS-bázis folyamatosan emelkedett, és ismét pozitív tartományban van, a cash prémium tehát ismét eltűnt a rendszerből, sőt a cseh és a magyar esetben 15 bázisponttal alacsonyabb hozam érhető el rajta, mint a hasonló kockázatot megtestesítő CDS-en. A lengyel piacon nincs CDS-bázis, valószínűleg az utóbbi időben végrehajtott nagyobb összegű eurókötvény-kibocsátások jelentette kínálati nyomás miatt.

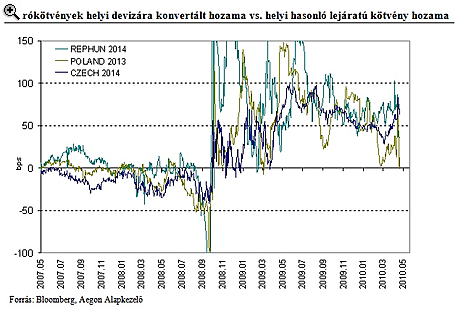

A lenti ábrán azt látjuk, hogy a válság előtt az euróban kibocsátott régiós államkötvények helyi devizára konvertált (swap hozamok feletti) felárai és a helyi devizában kibocsátott kötvények felárai között minimális eltérés, 20-30 bázispont volt csupán, inkább a hazai kibocsátások javára, ennyi volt tehát a likviditási prémiumok különbözete. A válság ezeken a piacokon is jelentős mozgásokat okozott és a felárak közti különbség hatalmasra tágult, aminek az oka az volt, hogy az eurókötvény piacokon a swap spread tágulása nagyobb volt, mint a helyi piacon: a nagy globális befektetők aránya az eurókötvények piacán magasabb, így a globális eredetű (a globális likviditás kiszáradását követő) eladási hullámnak ott voltak jelentősebb hatásai. Látszik, hogy a legnagyobb különbségek a magyar piacon alakultak ki: még akkor is magas (70 bázispont) maradt a hozamkülönbség az eurós papírok javára, amikor a helyi kötvénypiac is teljesen szétesett. Nem csoda, hogy a gyógyulás is nálunk történt a leglassabban, még az elmúlt hetekben is több mint 50 bázispont "előnye" volt a devizás papírnak a forintos papírral szemben, noha a bázisswap tágulása miatt ez az elmúlt napokban valamelyest csökkent. A lengyel piac már szinte teljesen normalizálódott, nulla körüli a különbség, míg a cseh piacon is magyarhoz hasonló eltérést figyelhetünk meg az eurókötvény javára.

- a befektetők feltörekvő piaci devizában long pozíciót kerestek az elmúlt időszakban a fejlett piacon tapasztalható mennyiségi lazítás politikája következtében;

- a befektetők a régiós jegybankok kamatemelési ciklusát a távoli jövőbe helyezik, így helyi devizás duration-kitettséget is keresnek, amit az eurókötvényekkel nem kapnak meg.

- a helyi bankközi fixingek relatíve magas szintje,

- esetleg a tőkeáttételes szereplők, hedge fundok viszonylag alacsony aktivitása miatt.

Mindent összevetve, a cseh és a magyar piacon az eurókötvény - bár 15 bázisponttal drágább, mint a CDS - 70 bázisponttal így is "olcsóbb", mint a forintos, vagy a koronás papír. Ehhez képest a zlotys papírok drágasága a lengyel eurókötvénykekel szemben már nem feltűnő. Az, hogy melyik eszközár alkalmazkodik majd, nehezen megjósolható: lehetséges kimenet a magyar vs. lengyel bázisswap konvergenciája, vagy a forint és korona swap-görbe süllyedése is, éppúgy, mint a forint államkötvény-hozamok emelkedése vagy az eurókötvények hozamának csökkenése. A devizás papírokkal való összevetés azt azonban mindenképp megerősítette, hogy a cseh és magyar helyi kötvénypiac nem tekinthető már olcsónak.

(x)