Cserháti András - Vezető termékmenedzser

Ismét elérkezett az a bizonyos, minden májust megelőző, a részvénypiac jövőjéről szóló találgatás ideje. Számos befektető fejében ott motoszkál a részben jól ismert angol mondás: "Sell in May and go away, stay away till St. Leger Day". A szakirodalomban "Halloween effektus" néven is felbukkan a jelenség, amely magyarra fordítva annyit tesz,

A fenti leírt szezonalitásról egyre gyakrabban hallhatunk, az idő előrehaladtával növekszik népszerűsége is, hiszen egyfajta önmagát megvalósító várakozás lehet belőle. Ismertségének előretörését igen jól példázza az a tény, hogy az interneten a Google keresőmotorja kerek 141 millió találatot hoz fel a "Sell in May and go away" kifejezésre.

Mindazonáltal, az elmélet tudományos körökben komoly szakmai viták tárgya. Sven Bouman , aki korábban a hágai AEGON Asset Management részvény üzletágvezetője volt, - jelenleg Saemor Capital alapítója és vezérigazgatója - és Ben Jacobsen az új-zélandi Massey Egyetem pénzügy professzora, az American Economic Review-ben 2002-ben publikált elemzése a jelenség létezését erősítette meg. 37 ország részvénypiacainak havi hozamait vizsgálták 1970 januárjától 1998 augusztusáig. 36 országban a Halloween hatás kimutatható volt, míg a leglátványosabban az Egyesült Királyság részvénypiacán volt tetten érhető Európában. Arra a megállapításra jutottak, hogy a májustól októberig tartó periódusban a havi hozamok alacsonyabbak, mint a novembertől áprilisig tartó periódusban, kiegészítve ezt még azzal, hogy az úgynevezett rosszabb periódusban a hozamok alacsonyabbak is lehetnek, mint a rövid távú kamatláb.

A hatékony piac elmélete szerint, mindez lehetetlen. A részvény hozamoknak nem szabadna előre megjósolható módon alacsonyabbnak lenniük, mint a rövid távú kamatláb, vagy ha úgy tetszik, a piacon kockázatmentesen elérhető hozam. Ugyanakkor nem egyértelmű, hogy mi okozza ezt a hatást.

Edwin D. Maberly , az ausztráliai Monash Egyetem matematikus és közgazdász professzora és Raylene M. Pierce, az új-zélandi Lincoln Egyetem oktatója, 2004-ben leporolták a fent említett tanulmányt. Majd az Econ Journal Watch-ban megjelent cikkükben kifejtették azon nézetüket, miszerint a Halloween hatás az Amerikai Egyesült Államokban két kiugró esemény eredménye. Véleményük szerint, amennyiben elimináljuk ezen kiugró események hatását, úgy a Halloween hatás már inszignifikáns, közérthetőbben szólva jelentéktelen. Az egyik esemény véleményük szerint, az 1987. októberi tőzsdekrach volt, melynek során az amerikai és a világ számos részvénypiaca hatalmasat zuhant. A Dow Jones Industrial Average Index 1987. október 19-én mínusz 23 százalékos mélyrepülést hajtott végre. Ez a korrekció a hosszú távú emelkedő trendet ugyan nem befolyásolta érdemben, de a piacnak csaknem két évébe tellett, míg újra az esés előtti szintekre küzdötte vissza magát. A másik, általuk azonosított esemény, a Long-Term Capital Management hegde fund 1998. augusztusi csődje, amelyről Roger Lowenstein kiváló könyvet is írt. A magyarul "Tőzsdeguruk tündöklése és bukása - A világ egyik legnagyobb pénzügyi csődjének története" címre keresztelt írás bemutatja, hogy tapasztalt tőzsdeguruk és Nobel-díjas közgazdászok egy csoportja elhitte, hogy képesek legyőzni a piacot. Úgy gondolták - mint az alkimisták -, hogy a tudás birtokában határtalan vagyonra tehetnek szert. Kezdetben irigyelték őket és minden befektetőt, aki részesedhetett látványos sikereikből. Végül azonban ügyködésük mérlege egy ezermilliárd dolláros tátongó lyuk volt a világ pénzügyi rendszerében.

Évekkel később, Brian M. Lucey, a dublini Trinity College professzora és Shelly Zhao az ohioi Kent Állami Egyetem professzora 2008-ban szintén megvizsgálta Bouman és Jacobsen munkáját. Egy tágabb periódusban, 1926-tól 2002-ig vizsgálták az amerikai részvénypiacot. Úgynevezett sub-period analízist folytatva jutottak arra a következtetésre, hogy a Halloween hatás nem következetesen szignifikáns.

2010. januárjában, az Econ Journal Watch hasábjain H. Douglas Witte , az amerikai Missouri Egyetem pénzügy professzora, ismét górcső alá vette Bouman és Jacobsen tanulmányát. Robosztus regressziós eljárásokat alkalmazva, Lucey és Zhao szerzőpárossal ellentétben, igen hasonló megállapításokra jutott, mint Bouman és Jacobsen, azaz a Halloween hatás véleménye szerint, szignifikánsan jelen van a részvénypiacokon.

A média is gyakran hivatkozik a fent vizsgált piaci bölcsességre májust megelőzően. Számos esetben megerősíti, míg jó párszor cáfolja a hatás jelenlétét. Vessünk hát egy pillantást az S&P500-as részvényindex havi záróáraiból kialakított különböző hosszúságú idősorok elemzésére.

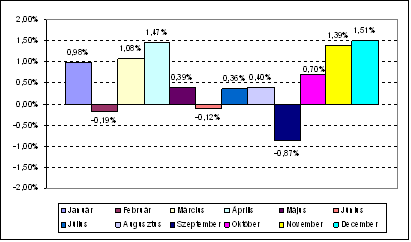

1. Az S&P500 Index havi hozamainak átlagos alakulása 1927 decemberétől napjainkig:

A második, 50 éves idősor esetében a jó periódusra (novembertől áprilisig) eső hozam 6,24%, míg a rossz periódusra (májustól októberig) eső hozam 0,87% volt. A vizsgált időszakban a legjobb májusi hozam 1990-ben 9,20% volt, míg a legrosszabb májusi hozam -8,60% volt 1962-ben.

A harmadik, 10 éves idősor esetében a jó periódusra (novembertől áprilisig) eső hozam 2,70%, míg a rossz periódusra (májustól októberig) eső hozam -1,62% volt. A vizsgált időszakban a legjobb májusi hozam 2009-ben 5,31% volt, míg a legrosszabb májusi hozam -3,09% volt 2006-ban.

Még a fenti, igen egyszerű módszerrel végrehajtott elemzésből is láthatóvá vált a Halloween hatás, ugyanakkor a legjobb és legrosszabb májusi teljesítmények közötti hatalmas eltérések arra is rávilágítanak, hogy vannak olyan évek, amikor a szezonális hatás jóval korlátozottabb mértékben van csak jelen. Bizonyos esetekben nagyot lehet nyerni, máskor komoly veszteségekhez vezethet, így vakon követni a "Sell in May and go away" mondást bizonyára nem megfelelő stratégia. Ugyanakkor, hasznos inputként szolgálhat más, egyéb szempontok mellett, amelyek eredőjeként érdemes kialakítani a befektetési döntésünket.

Melyek ezek a szempontok? Az AEGON Alapkezelő alapvetően négy szempontot követ hónapról hónapra, majd azok alakulását egy többfokozatú skálán pontozza, ahol a skála negatív végpontja a piaccal kapcsolatos igen negatív, míg a pozitív végpontja a piaccal kapcsolatos nagyon pozitív véleménynek felel meg. A nulla pontérték a neutrális álláspontot tükrözi. Az első szempont a makro helyzet, a második a piaci hangulat, tőkeáramlások és pozicionáltság, a harmadik a technikai kép, míg a negyedik az értékeltségi szintek. Természetesen a fentiek mellett egyéb, ad hoc faktorokat is figyelembe veszünk.

Makro oldalról, a PMI pontérték az AEGON Alapkezelő által leginkább nyomon követett főbb piacok esetében (USA, Eurózóna, Japán, Kína, India, Oroszország, Törökország, Lengyelország, Csehország, Szlovákia, Románia, Magyarország), többnyire 50 felett van, azaz a gazdaság növekszik. A legutóbbi áprilisi IFO adatok, amelyek a német üzleti bizalmat tükrözik, nagyon meggyőzően alakultak, amelyek arra engednek következtetni, hogy a rally tovább folytatódhat. Az index értéke 101,6 pontra nőtt a márciusi 98,1 pontról. Mind a várakozások alindexe, mind pedig a jelenlegi helyzet megítélésére vonatkozó mutató emelkedést mutat. Az előbbi 101.9 pontról 104 pontra, az utóbbi 94.4 pontról 99.3 pontra gyarapodott. A Citigroup Economic Surprise Index-ek (CESIAPAC Index: 25,4 - Ázsia, CESILTAM Index: -0,6 - Latin Amerika , CESICMEA Index: 51,50 - CEEMEA, CESIG10 Index: 26,0 - G10 országok) majdnem minden esetben pozitívak, amely szintén igen meggyőző, hiszen a kedvező tényleges adatok meghaladták a várakozásokat. A Global earnings revision ratio legfrissebb adatai szerint, a felminősítések száma meghaladja a leminősítésekét, javulnak a jövedelmezőségi kilátások.

A piaci hangulat még mindig optimista. A VIX index jelenlegi 17,47-es szintje nem mondható túlzottan alacsonynak, noha az Put/Call volume ratio a részvények esetében már igen mélyen a bullish extreme környezetben jár, ami a túlfűtöttség jele lehet. Ugyanakkor, ez a mutató többnyire csak az extrém bear időszakban számított jó kontraindikátornak. A Bank of America Merrill Lynch április havi felmérése, melyet a portfolió managerek megkérdezésével készítettek el, azt mutatja, hogy rekord alacsony, - mindössze 3,5% - a készpénz a portfoliókban. Érdemes ezt a szintet figyelni, mivel a 3,5% alá csökkenő készpénzállomány komoly eladási jel lehet.

A technikai kép igen meggyőző, az MSCI World index emelkedő trendben mozog. A Relative Strength Index - amely a piac túlvettségét vagy túladottságát mutatja - az elmúlt időszakban csökkent, bőven 70 pont alatt van, (70 pont felett túlvett, 30 pont alatt túladott a piac) jelenleg 55,14 ponton áll, azaz a piac nem túlvett.

A globális értékeltségi szintek romlottak, mivel a 4-6% áremelkedés csak igen kicsiny EPS növekedés mellett ment végbe. A megnövekedett P/E mutatók csak kis mértékben haladják meg a historikus P/E szinteket.

Több hónapig tartó vergődés után, Jeórjiosz Papandreu, görög kormányfő 2010. április 23-án hivatalosan is kérte, hogy üzemeljék be az országa számára kilátásba helyezett nemzetközi hitelcsomagot. Noha a bejelentést beharangozó sajtóértesülésekre pozitív piaci reakciók mutatkoztak világszerte, de ezek később mérséklődtek, mivel az aktiválás, illetve a hitelcsomag nyújtása körül még számos bizonytalanság van.

Összegezve a fentieket: Hiszünk a "V" alakú válságból való kilábalásban, érdemes még kis mértékben a részvényeket felülsúlyozni. De ne feledkezzünk meg arról sem, hogy az energia árak emelkedőben vannak, amelyek a jövőben inflációgerjesztő hatással bírnak majd. Az államadósság a legtöbb fejlett országban vészesen megugrott, és növekvő dinamikát mutat. A monetáris szigorítás néhány országban már megkezdődött, de érdemi kamatemelésekre még kevés a példa, sokkal inkább a válság során bevezetett nem szokványos jegybanki intézkedéseket vonják vissza első körben. A napokban tapasztalt izlandi vulkánkitörés okozta leállás a légi forgalomban, pedig jól példázza, hogy a rendszerben mindig lehet egy előre nem látható faktor, ami bármikor kényesen érintheti a válságból éppen kikászálódó gazdaságokat.

(x)