Sorba véve a növekedési kihívásainkat kezdjük először a válság során felgyűlt tapasztalatokkal! A Lehman-válság előtt az utolsó mentségünk a "nem-növekedésre" a makrostabilitás megbomlása volt. Azóta a makrogazdasági egyensúly irányába való elmozdulásunk sok mutató szerint látványos volt, ugyanakkor ellentmondásos is. A nemzetgazdaság külső adóssága csökken, a folyó fizetési mérleg többletes, az államháztartás hiánya tavaly alacsony szintre süllyedt.

Igen ám, de az államadósságunk gyakorlatilag nem csökkent, sőt, a magánnyugdíjpénztárak államosítása nélkül érdemben emelkedett volna. Ezzel a lépéssel ráadásul további implicit államadósságot vett a nyakába az állam, amikor az egykori pénztártagokat teljes egészében az állami nyugdíjrendszerbe terelte vissza. Miközben a lakosság nettó megtakarításai lassan emelkednek (és így hozzájárulnak az ország finanszírozási képességének javulásához), azok egyre inkább az állam hiányának finanszírozására fordítódnak, sajátos kiszorítási hatást okozva ezzel.

Rókafogta csuka helyzet az is, hogy a költségvetési egyensúlyt - elsősorban a politikai korlátok miatt - csak növekedés mellett lehet megtartani. Ezt mutatja, hogy a jövő évi költségvetés esetében újra veszélyben van a 3%-os limit (miközben az eredeti tervek szerint már 2% körül kellene lennie), vagy hogy figyelni kell az év végi adósságkezelésnél, hogy a kormány ne sértse meg a saját alkotmányos adósságszabályát. Tovább nehezíti a helyzetet, hogy az alkamazkodási folyamat (különösen a banki forráskivonás területén) a növekedés szempontjából túlságosan gyorsan zajlik, nem utolsósorban a gazdaságpolitika döntéseinek eredményeképpen.

Elmaradt a szerkezeti fordulat

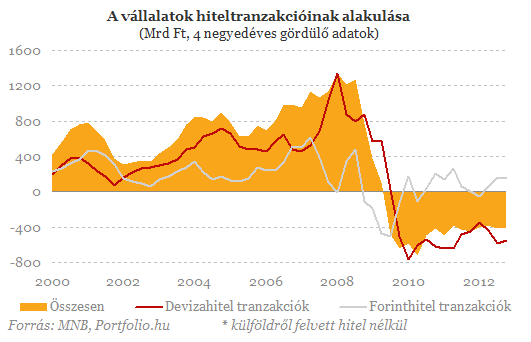

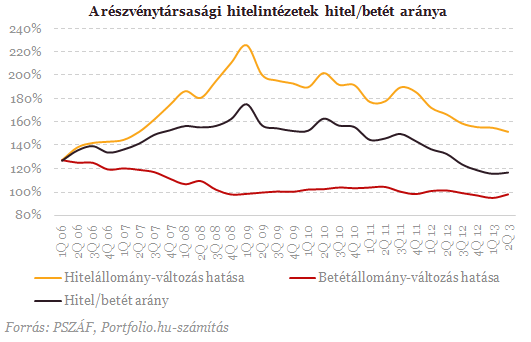

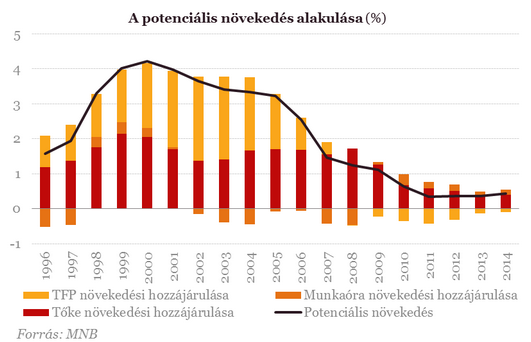

Ezzel együtt a válság valószínűleg nem a makrostabilitási csatornán keresztül gyakorolja a legnagyobb hatást a hosszú távú növekedési kilátásokra. Ennél jóval nagyobb változást jelenthet a tőkeellátottság meghatározó tényezőinek változása. Például a bankok globális mérlegzsugorodása vagy a Bázel III. szabályozás azt sejteti, hogy a külső forrásbevonás lehetőségei beszűkülnek.

A folyamat ellensúlyozásához a belső források aktivizálására lenne szükség. Ehhez az kellene, hogy a bankrendszer betéti forrásai folyamatosan bővüljenek, és ezt a pénzintézetek ne a külső (főleg anyabanki) források minél gyorsabb kivonására használják fel. Nálunk egyik sem valósult meg.

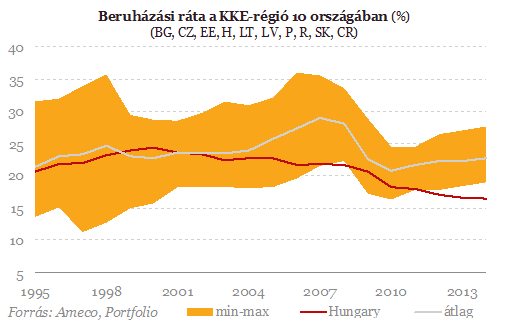

A modellváltás sikertelenségére utal az is, hogy a beruházási ráta évek óta megfigyelhető csökkenése a válság végével sem múlt el - szintén ellentmondva a régiós trendnek. Néhány szektorban már az amrtizációs szint közelében van a mutató, és aligha kell magyarázni, hogy a piaci forrásbevonásnak csak igen korlátozottan (valamint nagy költséggel és kockázatokkal) lehet alternatívája a Növekedési Hitel Program.