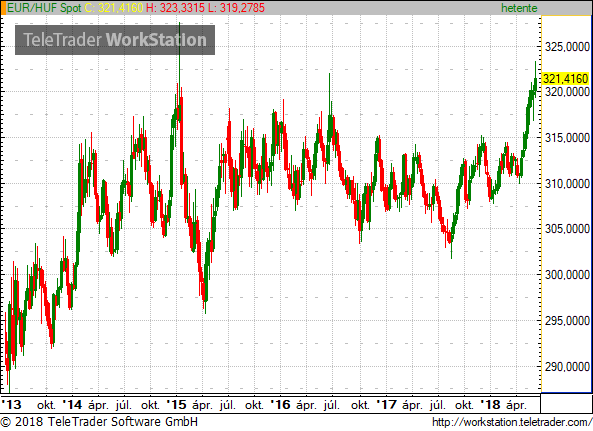

Miért büntetik a forintot? A 320 az új 310?

Mi történik a forinttal?

A májusi feltörekvő piaci pánik (amikor a befektetők Törökország és Argentína miatt aggódtak) és az euróövezet periférikus országainak fellángoló problémái (spanyol és olasz politikai kockázatok) a forintra is hatással voltak, ennek eredményeképp jutottunk el a 310-es euróárfolyamtól a 320-as szintre.Június elejére a piacok valamelyest megnyugodtak, miután Törökország jelentősen szigorított a monetáris kondíciókon - megfékezve a líra mélyrepülését -, Argentína szintén kamatot emelt és az IMF-hez fordult, miközben az olasz és spanyol politikai kockázatok is mérséklődtek. Ennek hatására a forint árfolyama is stabilizálódott, többször újra "benézett" 320-as szint alá, és úgy tűnt, hogy jó esély lehet egy lassú visszaerősödésre, ha a piacok megnyugszanak.

Felejtsük el az erősödést?

Vagyis összességében azt mondhatjuk, hogy elsősorban külső tényezők hatására kezdett el gyengülni a forint, összhangban a legtöbb feltörekvő piaci deviza árfolyamának alakulásával. Az átmeneti stabilizálódás után azonban újabb gyengülési hullám következett, amelyben egyre hangsúlyosabbak a hazai folyamatok. Pontosabban az, hogy a változó külső környezetben mennyire különleges a magyar helyzet.Ahogy írtuk, amit jelenleg látunk a világban, az egy úgynevezett kockázati prémium sokk. A normalizálódásnak induló fejlett piaci hozamok mellett a befektetők a feltörekvő piacoktól is elvárják a magasabb kamatokat. Annál is inkább, mert a normalizálódás része a lassan (tényleg nagyon lassan) felfelé kúszó infláció, ami mellett a spekulánsok is szívesen nézegetik, hogy a jegybankok monetáris politikája összhangban van-e a fundamentumokkal. A lezajlott kisebb olajársokk, illetve az ebből fakadó árindex-ugrás tovább erősítette ezt a hangulatot.

Márpedig a leglazább jegybank a régióban az MNB, nem csak pillanatnyi kondíciókat, hanem a hosszú távú elköteleződést tekintve is.

Ma már 323 feletti euró/forint árfolyamot is láthattunk, ami három és fél éves mélypontot jelentett. Noha a gyengülés mértéke és intenzitása továbbra sem mondható ijesztőnek, a piac "árazza" az MNB irányvonalát. Ami relatíve egyre lazábbnak tűnik azok után, hogy tegnap a Fed a gyorsabb szigorítás forgatókönyve mellett "döntött": az év második felére még két kamatemelést prognosztizálnak a Nyíltpiaci Bizottság döntéshozói, szemben a korábbi eggyel.A Fed és az EKB döntése közé időzítette megszólalását Pleschinger Gyula, a Monetáris Tanács tagja, aki arról beszélt csütörtök délelőtt, hogy "nincs okuk visszavenni" a lazaságból.

Alapvetően ez a nyilatkozat küldte új mélypontra a forint árfolyamát. A döntéshozó ugyanis egy feszült piaci helyzetben szólalt meg, amikor amúgy sem világos, hogy a piac néhány óra múlva mennyire tartja a fejlett piacokhoz képest lazának az MNB-t.

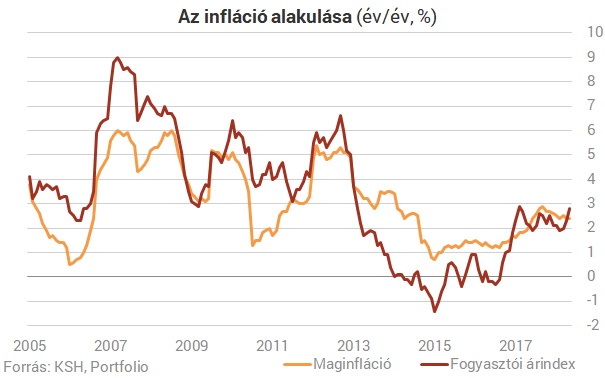

Fontos üzenet volt, hogy a jegybankár az inflációs pálya lefutásánál is a korábbitól eltérő szófordulatot használt, amikor úgy fogalmazott, hogy az infláció a "toleranciasávon belül" maradhat. Az MNB toleranciasávja 2-4%, vagyis a piac arra következtethet, hogy közel lehet a tartósan 3% feletti áremelkedési ütem. Ez nem feltétlenül kell, hogy gondot jelentsen a jegybanknak, de az eddigi üzenethez képest, ami szerint "az infláció 2019 közepén éri el a 3%-ot", mindenképpen magasabb inflációs pályát jelent, amihez elvben akár szigorúbb monetáris politika dukálhatna.

Várhatóan a magasabb inflációs pályát fogja legitimálni a jövő héten megjelenő inflációs jelentés. Ám így a megszólalás erejét éppen az erősítette, hogy ez előtt egy hétig megszólalási moratóriumot szoktak tartani a jegybankárok. Most a jegybank ezt megszegte, látszólag minden különösebb ok nélkül, hiszen nem voltak megszólalási kényszerben.

A piac tehát összességében arra számít, hogy az MNB tartósan laza monetáris politikát folytathat, miközben a világ nagy jegybankjai és a régió legtöbb jegybankja már emeli a kamatot.

A helyzetet fokozza, hogy változóban vannak az inflációs kilátások (főképp az olajár-sokk) miatt. Az infláció tartós emelkedése még egyelőre nem számít alapforgatókönyvnek, de a másodkörös hatások már érzékelhető kockázatot jelentenek, amelynek élesedése már mindenképpen monetáris politikai lépést kíván egy hitelességre törekvő jegybanktól.Mi támogatja a forintot?

Akik mégis a forint erősödését várják, azok arra alapoznak, hogy- a magyar gazdaság fundamentumai erősek,

- a költségvetési hiány alacsony, az államadósság és a külső adóság csökken,és

- továbbra is többletes a folyó fizetési mérleg.

Ezek a tényezők évekig valóban sokat segítettek a forintnak, ugyanakkor fontos megjegyezni, hogy a támogató fundamentumok is kezdenek megkopni, ugyanis a fizetési mérleg jelentős többlete ha lassan is, de csökken. (Igaz, aközben az állományi mutatók lassan tovább javulnak.)

A forint árfolyama még ezzel együtt is könnyedén erősödhetne, mindez azonban az MNB-től függ. Ehhez az kellene, hogy a jegybank évek óta hangoztatott álláspontja (tartósan laza monetáris kondíciók fenntartása) megváltozzon, kérdés, mikor érzi ennek a szükségét, és helyesen időzít-e. Ennek jeleit egyelőre nem látjuk - sőt, a friss nyilatkozatok alapján a magyar jegybankot hidegen hagyják a piaci fejlemények -, így ha az MNB kitart amellett, hogy fenntartja a laza kondíciókat, akkor a forintnak nehéz lesz az erősödés irányába mozdulnia. Ezzel pedig könnyen lehet, hogy a 320-as euró/forint lesz az új 310.

A jegybanknak mindaddig igaza lesz, amíg (összhangban a mandátumával), a jelenlegi monetáris kondíciókkal elérhető a 3%-os cél. Ugyanakkor az inflációs kockázatok megjelenése, a kockázati prémium sokk és a forint intenzívebb esése végül könnyedén emelésre késztetheti az MNB-t.

Láttunk már olyat a történelemben, hogy a halogatott szigorítás miatt végül nem egy kismértékű, a piacon előkészített, jól kommunikált emelési sorozat következik be. Reméljük, hogy nem ezen az úton haladunk a következő hónapokban.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Lefelé vették a tőzsdék az irányt Amerikában

Csendes, de mínuszos kereskedést hozott a csütörtök.

Magyarázatot követel a magyar kormánytól a Nemzetközi Büntetőbíróság

Május 23-ig várnak választ.

Vészhelyzet az élelmiszerbiztonságban: Leállították a kulcsfontosságú tesztprogramot

A lépés hátterében a létszámcsökkentések állnak.

A világjárványnál is jobban átírta a terveket Trump vámháborúja

Begyorsultak a célárvágások..

Lépett a kormány: 400 település korlátozhatja a beköltözést Magyarországon

Itt vannak a részletek.

Nagy a baj: alig néhány napja maradt túlélésre a vasműnek

A gyár jövője a termelőeszközök értékesítésétől függ.

Követett részvények - 2025. április

Havonta ránézek egyszer azokra a papírokra, amikből előbb vagy utóbb venni szeretnék. Általában a hetes chartokat nézem, 4-5 gyertya születik egy hónap alatt, ennyit már érdemes újra kiért

Hőre hangolva - milliárdos lehetőség a távfűtési rendszerek megújítására

Új lendületet kaphat a hazai távfűtés: 45 milliárd forintos kerettel jelent meg társadalmi egyeztetésen az a pályázati felhívás, amely a távhőszolgáltatók előtt nyit kaput az energiahaték

A környezeti zaj hatása a gyermekek olvasási képességére és viselkedésére Európában

Az Európai Környezetvédelmi Ügynökség elemzése szerint a közlekedési zaj rontja a gyerekek olvasási képességét és viselkedését.

Valóban kockázatmentesek az állampapírok? - Tévhit vagy igazság?

HitelesAndrás - Keress, kövess, költözz! Valóban kockázatmentesek az állampapírok? - Tévhit vagy igazság? Miért népszerűek az állampapírok válság idején? A tőzsdei ingadozások és a ma

TAO és HIPA bevallás 2025: mire figyeljenek a cégek?

Közeleg a 2024-es adóévre vonatkozó (TAO) társasági adó- és (HIPA) helyi iparűzési adóbevallási és adófizetési határidő. Az éves adót bevalló társaságoknak az idei évben 2025. júniu![]()

Tanuljunk a múltból, tervezzünk a jövőre - így lehet biztonságosan hitelt felvenni

HitelesAndrás - Keress, kövess, költözz! Tanuljunk a múltból, tervezzünk a jövőre - így lehet biztonságosan hitelt felvenni A devizahitelek generációs traumája A devizahitelek miatt egy egé

A francia Klímatanács 2024. évi jelentése

A francia Klímatanács szerint az ország eddigi intézkedései nem lesznek elegendőek a 2050-re célul kitűzött karbonsemlegesség megvalósításához.

Jövedelmező a vállalkozásod?

A mai tanácsadáson szintén szóba került, hogy sok vállalkozó elfelejti beárazni a saját tulajdonában lévő eszközök úgynevezett alternatíva költségét (kiadhatnám másnak is a saját üzl

Idén is motivált női vállalkozókat keres a Visa She’s Next program (x)

Anyagi támogatás és egyéves mentorálás várja a program nyerteseit

- Itt a váratlan bejelentés: jön az új állampapír!

- Tökéletes vihar készül a tőzsdéken: akár 2008 óta nem látott zuhanás is jöhet

- Évszázados, régóta elfeledett fegyverhez nyúl Donald Trump: egy egész féltekéről söpörnék ki Kínát

- Szép csendben egy másik ország lehet EU-tag hamarosan, amíg a világ Ukrajnáról beszél

- Példátlan esélyt kapott Putyin Donald Trumptól - Hamarosan végleg eldőlhet Ukrajna sorsa?

Sokakat megrémisztett a Fed-elnök beszéde – Hova mehet most a pénz?

Estek a piacok a beszéd hatására.

Budakeszitől az USA-ig: a Mayer Szörp hihetetlen sztorija

Nagymamáink receptjével ér el nemzetközi sikereket a magyar márka.

Tízmilliárdokba kerülhet a száj- és körömfájás, napról napra nő a veszteség

Egyre nő a közvetett veszteség, a tejiparban és a sertéságazatban is jelentősek a fennakadások.

Kiadó raktárak és logisztikai központok

A legmodernebb ipari és logisztikai központok kínálata egy helyen

Limit, Stop, vagy Piaci? Megbízások, amikkel nem lősz mellé!

Ismerd meg a tőzsdei megbízások világát, és tanulj meg profin navigálni a piacokon!

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.