Ahogy korábban is írtunk arról a MÁP+ kapcsán, a forgalmazók között az államkincstár mellett bankokat, befektetési szolgáltatókat és egy lakástakarék-pénztárat is találunk. Megkérdeztük a forgalmazókat, ők milyen árfolyamon veszik vissza ügyfeleiktől lejárat előtt a lakossági papírokat, ezen belül is milyen árfolyamot alkalmaznak majd az új szuperállampapír kapcsán, ami a kincstárnál 99,75%-os visszaváltási árfolyammal forog majd. A visszavásárlási árfolyamok nettó árfolyamok, ehhez jön még hozzá az időközben felhalmozott kamat, így az ügyféltől a nettó árfolyam+ felhalmozott kamat értéken veszik vissza a papírokat minden esetben.

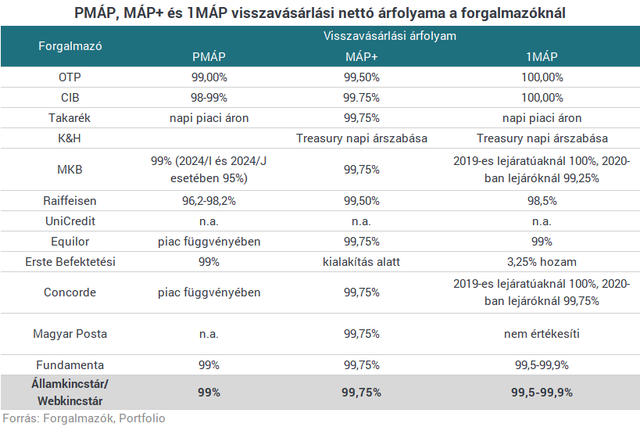

Válaszaik alapján az alábbi visszavásárlási árfolyamokkal dolgoznak:

(Fontos megjegyezni, hogy kamatfizetést követő 5 munkanapos időintervallumban a forgalmazók nettó 100%-os árfolyamon (ami a névérték) plusz a visszavásárlás értéknapja szerinti felhalmozott kamaton jegyeznek vételi árat a MÁP+ sorozatra és vásárolják vissza a befektetőktől.)

- Egy-két szolgáltató hiányos adatközlésétől eltekintve a többség az államkincstár által alkalmazott visszavásárlási árfolyammal dolgozik majd a MÁP+ esetében, tehát 99,75%-kal (erre jön még rá az időközben felhalmozott kamat). A válaszok alapján két szolgáltató, az OTP és a Raiffeisen veszi majd vissza 99,5%-on papírt, tehát 25 bázisponttal rosszabb feltétellel, mint amit sok más forgalmazó és a kincstár ajánl.

- Az inflációkövető prémium állampapír esetében a kincstár által biztosított 99%-os árfolyamtól lényegében a CIB és a Raiffeisen és a Gránit Bank tér el, itt a különféle lejáratú konstrukciók esetén 96,2-99% közötti visszavásárlási árfolyammal, de 100%-ossal is találkozhatnak az ügyfelek.

- A forgalmazók közül a Fundamenta a kincstár árszabását alkalmazza.

A fentiekből tehát látszik, hogy a forgalmazók többsége igyekszik a kincstári árszabáshoz hasonló árfolyamon intézni a visszavásárlásokat, így lényegesen több pénzt nem lehet bukni azon, ha valaki nem a kincstárnál vezet számlát, hanem az egyik forgalmazónál és neki adja vissza lakossági papírját. A nagyobb különbséget nem az árfolyamok, hanem olyan tételek jelenthetik a költségekben, mint a számlanyitás/zárás vagy a számlavezetés díja (erről részletesebben lentebb írunk).

Melyik szolgáltatónál bukunk kevesebbet a visszaváltással?

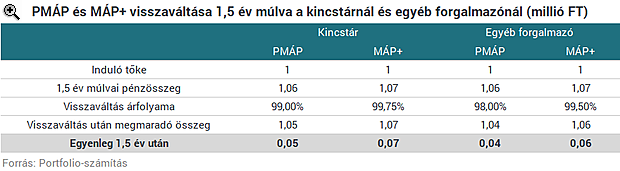

Példaként megnéztük azt, hogy ha valaki 1,5 év után visszaadja a prémium állampapírját és a MÁP+-t is, akkor mennyi pénzt tehet zsebre, ha a számláját a kincstárnál vagy egyéb forgalmazónál vezeti.(A lenti táblázatban kamatos kamattal számolunk és feltételezzük, hogy egyéb költségek nem merülnek fel. A PMÁP esetében az 5 éves konstrukció kamatával kalkulálunk. Továbbá feltételezzük azt, hogy a MÁP+ esetén a visszaváltás nem arra az időszakra esik, amikor 100%-os árfolyamon lehet visszaadni a papírt.)

- A kincstárnál az ott alkalmazott visszavásárlási árfolyamok esetén egymillió forintnyi befektetett összegből másfél év múlva a prémium állampapír esetén 1,05, a Magyar Állampapír Plusz esetén pedig 1,07 millió forintunk marad.

- Ugyanezek az összegek egy fiktív, a kincstárénál valamivel rosszabb visszaváltási árfolyamot alkalmazó forgalmazó esetében 1,04 és 1,06 millió forint.

- Az is látszik, hogy ugyanannyi pénzbefektetésből 1,5 év múlva a MÁP+ esetében több pénz marad a zsebünkben, mint prémium papír esetében, ez igaz a kincstárnál és egyéb forgalmazónál vezetett számla esetében is (a kedvezőbb visszaváltási árfolyam miatt).

- A példa alapján tehát prémium állampapír esetében 10 ezer forinttal, a MÁP+ esetében pedig 2500 forinttal marad több pénz a zsebünkben. Az, hogy a MÁP+ esetében csak csekély a pénzbeli különbség, annak tudható be, hogy a forgalmazó kisebb marzzsal dolgozik a kincstári árfolyamhoz viszonyítva, mint a prémium papír esetén.

Lényegi különbség tehát abban, hogy mennyi pénzt kapunk készhez a MÁP+ esetében akkor, ha a kincstárnál vagy egyéb forgalmazónál vesszük és váltjuk vissza a papírt, nincs. Ez annak köszönhető, hogy a forgalmazók többsége vagy a kincstári árszabást használja a visszaváltásnál, vagy ahhoz közel állót. Más a helyzet a prémium állampapír esetén, ott az egyes konstrukcióktól függően lényegesen nagyobb különbség lehet abban, milyen árfolyamon tudjuk visszaváltani a papírt.

Ahogy a fentiekben már utaltunk rá, a visszavásárlási árfolyamok helyett fontosabb döntési szempont lehet a számlavezető kiválasztásánál az, hogy milyen egyéb költségek kötődnek a számlanyitáshoz, számlazáráshoz, számlavezetéshez vagy éppen a megbízáshoz.Mi a helyzet a tranzakciós illetékkel?

Ha valaki a kincstárnál vezet számlát, további kérdésként merülhet fel, hogy a bankból a kincstári számlára, vagy onnan vissza a banki számlára történő utalás pénzbe kerül-e. Bár korábban ezekre az utalásokra is vonatkozott a tranzakciós illeték megfizetési kötelezettség, de ezt január 1-től eltörölték, tehát az ügyfél banki és kincstári számlája közötti utalások oda-vissza viszonylatban tranzakciós illetéktől mentesek.Úgy tűnik, ennek a tisztázására szükség volt, mert egy friss törvénymódosítási javaslat kimondja:

Nem keletkeztet pénzügyi tranzakciós illetékfizetési kötelezettséget (...) a természetes személyek fizetési számlája és a kincstár által állampapír-forgalmazás érdekében vezetett számla között lebonyolított fizetési művelet.

Egy, a napokban benyújtott törvényjavaslat mindezt a mentességet a postai befizetésekre is kiterjesztené, tehát a Postán a kincstári számlára befizetett összegek is mentesülnek a tranzakciós illetékfizetés alól.Mi a helyzet a TBSZ-szel?

Nem éri meg TBSZ-re venni az újonnan kibocsátott lakossági állampapírokat, mivel kamatadómentesek, és így a TBSZ-konstrukció semmilyen pluszt nem nyújt. Aki viszont mégis vesz TBSZ-re az új papírokból, rosszul járhat, mert kamatadót is fizethet, ha idő előtt töri fel a TBSZ-t. Erről bővebben itt írtunk:Milyen egyéb költségek merülnek fel értékpapírszámla kapcsán?

A forgalmazók Portfolio-nak küldött válaszai szerint az alábbi költségek merülnek még fel értékpapír-számla esetén:- OTP: az ügyfelek díjmentesen nyithatnak összevont értékpapírszámlát a fiókhálózatban. Ennek előfeltétele az OTP Banknál vezetett folyószámla. Az értékpapírszámla zárásakor állomány- és időarányos díj kerül levonásra. Ezen felül az értékpapírszámla-vezetés éves díja 0,04%-0,22%-ig is terjedhet, a díj számos tényezőtől függ. A jegyzési megbízás és tranzakciós költség ugyanakkor díjmentes.

- CIB: Az értékpapírszámla nyitása és megszüntetése, valamint a jegyzés díjmentes. A számlavezetés díja befektetési számla esetén havi 330 Ft, a folyószámla havi számlavezetési díja kondíciós listában van feltüntetve. Az állományi díj forintban denominált magyar állampapírok és egyéb forintban denominált hitelviszonyt megtestesítő értékpapírok esetén 0,15 %/ év (itt vannak eltérések a szerint, hogy pl. TBSZ-e van-e az ügyfélnek).

- Takarék: Az értékpapírszámla nyitása díjmentes, egyes számlák esetén van számla megszűntetési díj (pl. TBSZ). Számlavezetési díjnál különböző díjjegyzékek vannak (Belépő, Alap, Közép, Emelt, Prémium, Privát díjjegyzék) ügyfél vagyonához, üzletkötési szokásaihoz igazodik. Az ÁKK-val kötött Forgalmazói szerződés alapján a jegyzés és visszaváltás díjmentes.

- K&H: Értékpapír, értékpapír-letéti számlanyitás díjmentes, ahogyan a zárás is, kivéve, ha az a nyitást követő fél éven belül történik, ekkor 6.092 forint, ami számlamegszüntetéskor esedékes. Értékpapír, értékpapír-letéti számlavezetés - a K&H alapokon kívüli egyéb értékpapírok esetén (negyedéves átlagállomány névértékére vetítve): 500 millió HUF állomány alatt: 0,025% min. 500 Ft max. 10.000 Ft, 500 millió HUF állomány fölött: 0,025 %. Jegyzési/megbízási, illetve tranzakciós költség nincs.

- MKB: A számlamegnyitásnak és zárásnak nincs költsége, mint ahogy a jegyzési megbízásnak sem. Magyar állampapírok esetében az állományi (számlavezetési díj) mértéke átlagállományra vetítve éves 0,20%, de minimum havi 330 Ft/számla. (Az MKB Bank új akciója, hogy az újonnan értékpapírszámlát nyitó ügyfeleink számára, amennyiben ezen az értékpapírszámlán csak lakossági állampapírt helyeznek el, az állományi díj (számlavezetési díj) elengedésre kerül 2019.12.31-ig)

- Raiffeisen: A számlamegnyitásnak és zárásnak nincs költsége, mint ahogy a jegyzési megbízásnak sem. Az állomány 6 millió Ft-ig terjedő részére: évi 0,24% 6 millió Ft feletti, 30 millió Ft-ig terjedő részére: évi 0,285% 30 millió Ft feletti, 60,7 millió Ft-ig terjedő részére: évi 0,11% 60,7 millió Ft feletti részére: díjmentes (Premium select csomagban 30 millió felett díjmentes).

- UniCredit: Az UniCredit Banknál a pénzforgalmi és értékpapírszámla nyitása díjmentes. A megszüntetésnek nincs külön költsége, a számlák időarányos díját kell megfizetniük az ügyfeleknek. Az értékpapírszámla-vezetés díjának alapja az éves átlagos értékpapír-állomány: 100.000 euróig 0,25%/év, de minimum 600 Ft/negyedév; a 100.000 euró feletti részre 0,10%/év; a Kiemelt Prémium Banking ügyfelek negyedévente max. 25.000 Ft letéti díjat fizetnek. A magyar állampapírokat díjmentesen lehet jegyezni a bankban.

- Gránit Bank: 2019. június 11-től az értékpapír számlavezetés havi díja: 0,- Ft, letéti őrzési díj: 0,-Ft (lakossági állampapír vásárlás esetén).

- Equilor: A számlamegnyitásnak és zárásnak nincs költsége, mint ahogy a jegyzési megbízásnak sem. Az értékpapírszámla-vezetés díja havonta 1.000 forint.

- Erste Befektetési: A számlamegnyitásnak és zárásnak nincs költsége, mint ahogy a jegyzési megbízásnak sem. Az Ersténél az értékpapírszámla vezetésének díja az alábbi két tételből tevődik össze: Értékpapírszámla alapdíja 350 Ft / hó, erre jön az állományi díj, ami a havi átlagos értékpapír állomány 0.01%-a / hó. 50 millió forint feletti állományrészre az állományi díj nem kerül felszámításra. Az online felületek elérése és használata díjmentes.

- Concorde: A számlamegnyitásnak és zárásnak nincs költsége, mint ahogy a jegyzési megbízásnak sem. Értékpapírszámla-vezetés díja 799 Ft/hó/alszámla, erre jönnek még egyéb díjak, úgy mint letétkezelési díj (0 - 30 millió forint között 0,09%/év, 30-100 millió forint között 0,06%/év, 100 millió fölött 0,03%/év) és Beva-díj (30 millió forintig 0,11%/év, 30 millió forint felett nincs).

- Magyar Posta: a posta a MÁP+ közvetítésében vesz részt, gyakorlatilag a kincstár meghosszabbított keze, így a díjszabások is ugyanazok, mint a kincstár esetében (tehát díjmentesek a szolgáltatások).

- Fundamenta: a lakáskassza a MÁP+ közvetítésében vesz részt, gyakorlatilag a kincstár meghosszabbított keze, így a díjszabások is ugyanazok, mint a kincstár esetében (tehát díjmentesek a szolgáltatások).

- Államkincstár: A kincstárnál, a számlanyitás/megszüntetés és a számlavezetés is díjmentes, tovább a megbízásokért sem számolnak fel külön költséget.

Címlapkép: MTI/Balaton József

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ