Slágertermékbe tetted a pénzed? - Nagyot is bukhattál rajta

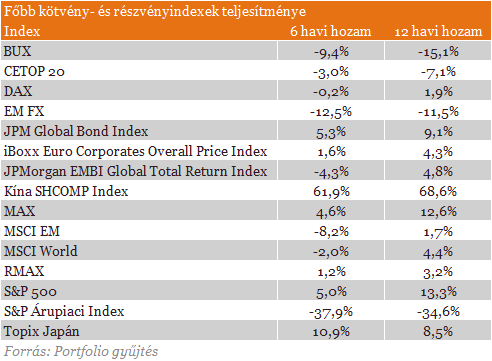

Ezzel szemben a részvénypiacokon látványosan megnőtt a volatilitás. A geopolitikai feszültségek többször közbeszóltak, az év második félévében gyakran hullámvasútszerű kereskedés volt megfigyelhető a fejlett piaci részvényindexek esetében is. Az év végéhez közeledve rövid idő lefutása alatt többször is nagyon komoly veszteséget szenvedtek el a nagy részvényindexek, ezt követően azonban már szinte menetrendszerűen jött a talpra állás.

A feltörekvő részvénypiacokon nem volt ennyire derűs a helyzet, és ez alól nem tudott kivétel lenni a régiós és a hazai részvénypiac sem. A BUX története egyik legrosszabb évét tudhatja maga mögött. Összeomlásokból sem volt hiány: elég, ha az orosz értékpapírokra, vagy az árupiacokra gondolunk, melyeknek komoly kihatásuk lehet az idei évre is. Ugyanakkor kiemelkedő sztori volt például a kínai és japán részvényindexek menetelése, melyekkel szép hozamokat lehetett megfogni a tavalyi évben.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Összeomlás szélén a Hamász: nincs pénz a terroristák fizetésére

Vannak, akik már egy vasat sem kapnak.

Hivatalos: újabb helyen jelent meg a ragadós száj- és körömfájás járvány

Ezúttal Rábapordányban.

Kiadták az engedélyt: chipet ültethet az emberek agyába egy amerikai cég

Megkapták az FDA jóváhagyását.

Elismerte Moszkva: igencsak döcögősen haladnak a tárgyalások Amerikával

Nehéz egyezségre jutni.

Megszólalnak a fegyverek Oroszország határán: Moszkva teljesen ki van borulva

Minden eszközzel tiltakoznak.

Kormányinfó: emelkednek a kormány hiánycéljai, maradnak az extraprofitadók

Közölte a jövő évi büdzsé főszámait Nagy Márton.

Rossz a hangulat a tőzsdéken, de a magyar piac felülteljesített

Kis mínuszokat mutatnak a vezető indexek.

Hőre hangolva - milliárdos lehetőség a távfűtési rendszerek megújítására

Új lendületet kaphat a hazai távfűtés: 45 milliárd forintos kerettel jelent meg társadalmi egyeztetésen az a pályázati felhívás, amely a távhőszolgáltatók előtt nyit kaput az energiahaték

A környezeti zaj hatása a gyermekek olvasási képességére és viselkedésére Európában

Az Európai Környezetvédelmi Ügynökség elemzése szerint a közlekedési zaj rontja a gyerekek olvasási képességét és viselkedését.

Valóban kockázatmentesek az állampapírok? - Tévhit vagy igazság?

HitelesAndrás - Keress, kövess, költözz! Valóban kockázatmentesek az állampapírok? - Tévhit vagy igazság? Miért népszerűek az állampapírok válság idején? A tőzsdei ingadozások és a ma

Megint a HOLD lett az Év Alapkezelője

Kilencedik alkalommal, zsinórban harmadjára lett a HOLD az Év Alapkezelője a hazai befektetési alapok Oscar-gáláján, a Klasszis 2025 díjátadón. A Deep Value Részvény Alap és...

The post Megin![]()

Tanuljunk a múltból, tervezzünk a jövőre - így lehet biztonságosan hitelt felvenni

HitelesAndrás - Keress, kövess, költözz! Tanuljunk a múltból, tervezzünk a jövőre - így lehet biztonságosan hitelt felvenni A devizahitelek generációs traumája A devizahitelek miatt egy egé

A francia Klímatanács 2024. évi jelentése

A francia Klímatanács szerint az ország eddigi intézkedései nem lesznek elegendőek a 2050-re célul kitűzött karbonsemlegesség megvalósításához.

TAO és HIPA bevallás 2025: mire figyeljenek a cégek?

Közeleg a 2024-es adóévre vonatkozó (TAO) társasági adó- és (HIPA) helyi iparűzési adóbevallási és adófizetési határidő. Az éves adót bevalló társaságoknak az idei évben 2025. júniu![]()

Nemzetgarázdasági stratégia - Trump a problémát sem érti

Ellentmondásokkal van tele Trump programja, a döntéshozóknak nemcsak koherens elképzelés nincsenek, de valószínűleg a problémát sem értik. Az eredmény a politikai bizonytalanság fenntartása,![]()

Idén is motivált női vállalkozókat keres a Visa She’s Next program (x)

Anyagi támogatás és egyéves mentorálás várja a program nyerteseit

- Itt a váratlan bejelentés: jön az új állampapír!

- Tökéletes vihar készül a tőzsdéken: akár 2008 óta nem látott zuhanás is jöhet

- Évszázados, régóta elfeledett fegyverhez nyúl Donald Trump: egy egész féltekéről söpörnék ki Kínát

- Olyan történt a dollárral, ami a forint sorsára is hatással van

- Szép csendben egy másik ország lehet EU-tag hamarosan, amíg a világ Ukrajnáról beszél

Sokakat megrémisztett a Fed-elnök beszéde – Hova mehet most a pénz?

Estek a piacok a beszéd hatására.

Budakeszitől az USA-ig: a Mayer Szörp hihetetlen sztorija

Nagymamáink receptjével ér el nemzetközi sikereket a magyar márka.

Tízmilliárdokba kerülhet a száj- és körömfájás, napról napra nő a veszteség

Egyre nő a közvetett veszteség, a tejiparban és a sertéságazatban is jelentősek a fennakadások.

Kiadó raktárak és logisztikai központok

A legmodernebb ipari és logisztikai központok kínálata egy helyen

Limit, Stop, vagy Piaci? Megbízások, amikkel nem lősz mellé!

Ismerd meg a tőzsdei megbízások világát, és tanulj meg profin navigálni a piacokon!

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.