"Devizahiteles" katasztrófa fenyegeti már megint a magyarokat?

Veszély a törlesztőrészleteknél

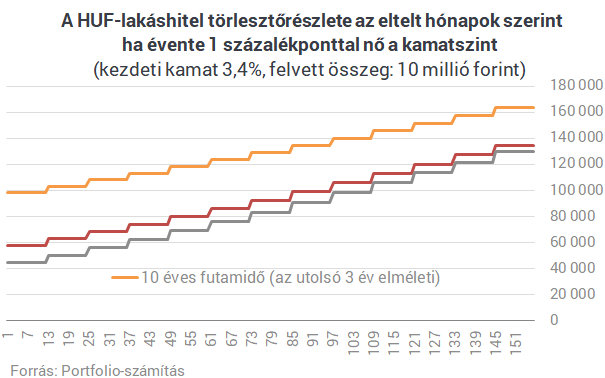

Ha változó kamatozás mellett veszünk fel hitelt, akkor legkésőbb egy év múlva számíthatunk a törlesztőrészletünk megváltozására, rossz esetben emelkedésére. Az alábbi ábrán egy ma átlagosnak mondható, 3,4%-os változó kamatozású, 10 millió forintos lakáshitel jövőbeni havi törlesztőrészlete látható évente 1-1 százalékponttal növekvő kamatszint mellett. Biztosan nem ilyen a várható kamatpálya, de az ábra jól mutatja a kamatkockázatot, amely a törlesztőrészletre leselkedik. Azt is mutatja az ábra jobb széle, mi történne, ha oda emelkednének a bankközi kamatok, ahol a 2008-as csúcsponton voltak (a 3 havi Bubor 0% közeléből 12% közelébe nőne). Ez esetben például egy most még csak 57 ezer forintos törlesztőrészlet 2,3-szorosára, 135 ezer forintra emelkedne 20 éves futamidő mellett. Nagyon szélsőséges forgatókönyv ez, és az MNB mostani politikája fényében szinte elképzelhetetlen, mindenesetre az elmúlt évtizedben találkoztunk már ilyen kamatokkal, és egy 10-30 éves futamidejű lakáshitel élettartama során nem lehet kizárni a visszatértüket. Minél hosszabb a futamidő, annál nagyobb százalékos mértékben emeli meg egységnyi kamatemelés a törlesztőrészletet.

Menekülőút a tőketartozásnál

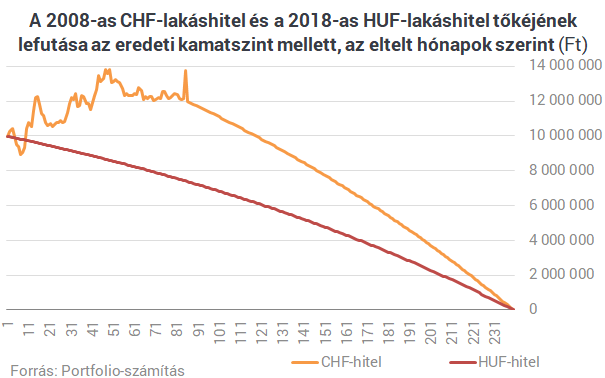

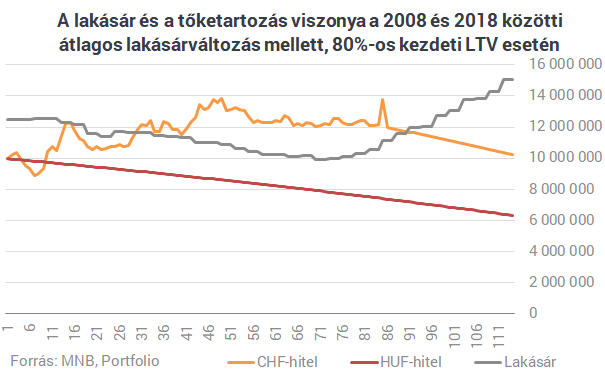

Eddig tartott cikkünk "egyrészt" része, áttérhetünk a "másrésztre", a törlesztőrészlet ugyanis nem minden. Ha beüt a válság, normális dolog egy hitel végtörlesztésével rendezni a problémát, amihez persze sok esetben a hitelből vásárolt vagy épített otthon eladására is szükség lehet. Csakhogy a devizahiteles válság idején ennek komoly akadálya volt, hogy a hitel végtörlesztése sok esetben nagyobb tartozás visszafizetését igényelte volna, mint amekkora az eredeti tartozás, illetve a lakás aktuális forgalmi értéke volt. Az árfolyamkockázat ugyanis nemcsak a törlesztőrészletre, de a forintban kifejezett tőketartozásra is kihatott. A lakásértéknél magasabb hiteltartozás veszélye csak legalább 20%-os ingatlanáresés mellett fenyegeti a mostani forinthiteleseket, ugyanis most 80% a hitelösszeg /lakás forgalmi értékre vonatkozó jogszabályi maximum (LTV-korlát), ami a devizahitelezés válság előtti időszakában még nem létezett. Ha tehát a hitelfelvételkori forgalmi áron sikerülne eladni lakásunkat, a hitel végtörlesztése után is még legalább a lakásár ötöde megmaradna.

Kisebbek az összgazdasági kockázatok

Fenti fejtegetésünk egyéni hitelfelvevői szemszögből mutatta be a devizahitelek és a forinthitelek közötti legfontosabb hasonlóságot és különbséget. Érdemes kissé távolabb is tekinteni: minél messzebb a legutóbbi válság, minél jobban pörög a gazdaság és minél több az új lakás, annál nagyobb a csábítás az átlagos hitelfelvevők és a bankok számára is a túlzott kockázatvállalásra. Ennek olyan formái lehetnek, mint:- a nagyon hosszú futamidejű, akár 30 éves lakáshitelezés annak érdekében, hogy a törlesztőrészlet még éppen beleférjen az adós jövedelmének erre áldozható keretösszegébe,

- a szabályozói maximumhoz nagyon közeli, 80%-ot közelítő hitelfedezeti arány (az említett LTV-mutató) vállalása annak érdekében, hogy minél kisebb önerő mellett is lakáshoz jusson a hitelfelvevő,

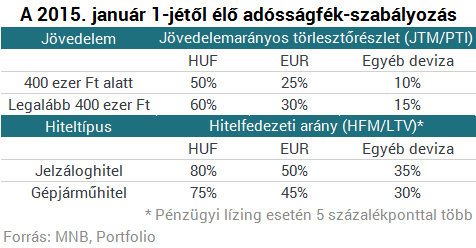

- a szabályozói maximumhoz nagyon közeli, 50%-ot (nettó 400 ezer forint jövedelem felett 60%-ot) közelítő törlesztőrészlet/jövedelem arány (ez az adósságfék szabályban rögzített PTI-mutató).

A bankok és a hitelközvetítők, banki értékesítők rövid távon kifejezetten érdekeltek a fenti kockázatvállalásban, hiszen minél nagyobb a hitelösszeg, annál nagyobb az adóstól beszedhető kezdeti díj és a közvetítői jutalék abszolút összege. Szerencsére az MNB adatai egyelőre azt mutatják, társadalmi szinten ez a kockázatvállalás még elfogadható szinten van.

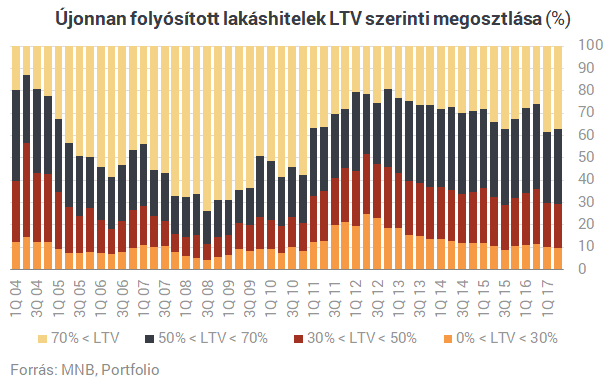

Az új kibocsátású lakáshitelek átlagos fedezettsége nem változott a félév során, továbbra is 55 százalékos az átlagos hitelfedezeti mutató (LTV) értéke. Az átlagos futamidő kissé csökkent, a félév során kibocsátott lakáshitelek átlagosan 16,2 éves lejárattal kerültek kibocsátásra. A jövedelemarányos törlesztőrészlet mutató átlaga kis mértékben emelkedett, és ez döntően annak köszönhető, hogy növekedett azok aránya az előző évhez képest, akik jellemzően 20-40 százalékos mutatóérték mellett vettek fel hitelt. Összességében azonban a felső limitek közelében továbbra sem tapasztalható nagyarányú növekedés a hitelfelvevő lakossági ügyfelek körében.

Összefoglalva: sokkal jobb a helyzet, mint 10 éve

Az egykori devizahiteleket és a mostani forinthiteleket összehasonlítva inkább 2018-nak, mint 2008-nak hízeleg az összkép:- az adósokat most nem terheli árfolyamkockázat,

- míg a frankárfolyamot külső tényezők és döntően a nyers piaci tényezők befolyásolták, a hitelkamatokat befolyásoló eszközök a pénzügyi stabilitási szempontokat kiemelten figyelő MNB kezében vannak,

- míg 2006-2007-ben 70% körüli hitelfedezeti (hitelösszeg/lakásérték, LTV) arány volt jellemző, ma ez 55%-60% környékén alakul, vagyis jóval óvatosabb a lakosság,

- kevésbé kifeszítettek a mostani lakáshitelek a futamidő és a törlesztőrészlet szempontjából: a válság előtti 18-20 évről 14-16 évre csökkent az átlagos futamidő,

- a pozitív adóslista megléte 2012 óta valamelyest körültekintőbb hitelezésre ad lehetőséget a bankoknak,

- az adósságfék-szabályok 2015-ös bevezetése (lásd az alábbi táblázatot) mesterséges korlátott szabott a bankok kockázatvállalásának, és szükség esetén az MNB minden további nélkül szigoríthat a vállalható törlesztőrészletre és a felvehető hitelösszegre vonatkozó szabályozáson.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Hirtelen irányt váltott a forint

Kemény nap vár a forintra, az EKB kamatdöntése már csak jutalomjáték lesz.

Megszületett a mesterterv: így szerezné vissza Európa legnagyobb atomerőművét az oroszoktól Kijev

Ellenkező esetben teljes katasztrófától tartanak.

Nem hátrál Donald Trump kormánya: sosem fog visszatérni a tévesen kitoloncolt férfi

Egy demokrata közben Salvadorba utazott.

Több mint 700 milliárd forintot osztanak szét a magyar cégek - Mutatjuk, meddig lehet hozzájutni

Itt vannak a legfontosabb tudnivalók.

Duplájára drágul a belépés Velencébe, ha túl későn jelzed az érkezésedet

Érdemes időben észbe kapni.

A környezeti zaj hatása a gyermekek olvasási képességére és viselkedésére Európában

Az Európai Környezetvédelmi Ügynökség elemzése szerint a közlekedési zaj rontja a gyerekek olvasási képességét és viselkedését.

TAO és HIPA bevallás 2025: mire figyeljenek a cégek?

Közeleg a 2024-es adóévre vonatkozó (TAO) társasági adó- és (HIPA) helyi iparűzési adóbevallási és adófizetési határidő. Az éves adót bevalló társaságoknak az idei évben 2025. júniu![]()

Megint a HOLD lett az Év Alapkezelője

Kilencedik alkalommal, zsinórban harmadjára lett a HOLD az Év Alapkezelője a hazai befektetési alapok Oscar-gáláján, a Klasszis 2025 díjátadón. A Deep Value Részvény Alap és...

The post Megin![]()

Tanuljunk a múltból, tervezzünk a jövőre - így lehet biztonságosan hitelt felvenni

HitelesAndrás - Keress, kövess, költözz! Tanuljunk a múltból, tervezzünk a jövőre - így lehet biztonságosan hitelt felvenni A devizahitelek generációs traumája A devizahitelek miatt egy egé

A francia Klímatanács 2024. évi jelentése

A francia Klímatanács szerint az ország eddigi intézkedései nem lesznek elegendőek a 2050-re célul kitűzött karbonsemlegesség megvalósításához.

Jövedelmező a vállalkozásod?

A mai tanácsadáson szintén szóba került, hogy sok vállalkozó elfelejti beárazni a saját tulajdonában lévő eszközök úgynevezett alternatíva költségét (kiadhatnám másnak is a saját üzl

Nemzetgarázdasági stratégia - Trump a problémát sem érti

Ellentmondásokkal van tele Trump programja, a döntéshozóknak nemcsak koherens elképzelés nincsenek, de valószínűleg a problémát sem értik. Az eredmény a politikai bizonytalanság fenntartása,![]()

Új lehetőség nagy léptékű zöldenergiás fejlesztésekhez

A társadalmi egyeztetésre meghirdetett biogázos és biometános pályázat nem a megszokott \"pályázzunk egy eszközre\" típusú támogatás.

- Itt a váratlan bejelentés: jön az új állampapír!

- Tökéletes vihar készül a tőzsdéken: akár 2008 óta nem látott zuhanás is jöhet

- Olyan történt a dollárral, ami a forint sorsára is hatással van

- Szép csendben egy másik ország lehet EU-tag hamarosan, amíg a világ Ukrajnáról beszél

- Formálódik Donald Trump nagy terve – Ravasz húzással kényszerítené térdre Oroszországot

Limit, Stop, vagy Piaci? Megbízások, amikkel nem lősz mellé!

Ismerd meg a tőzsdei megbízások világát, és tanulj meg profin navigálni a piacokon!

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.

Súlyos csapást mért Donald Trump a dollárra – Mi jöhet most?

Geopolitikai fegyver kerülhet az EU kezébe.

Izgalmas változások előtt az energetikai piac – Mit várhatunk?

Az ALTEO szakértőivel beszélgettünk.

Fontos európai szektor lehet a Trump-vámok nyertese – Van nagy magyar érintett is

Erről és a magyar nyugdíjasokról volt szó a keddi Checklistben.

Kiadó raktárak és logisztikai központok

A legmodernebb ipari és logisztikai központok kínálata egy helyen