Szenzáció: tech-óriás veszi meg a magyar sikersztorit

Hétfőn a magyar hátterű és alapítású IND Group bejelentette, hogy a cég értékesítése révén a core-banki rendszereket gyártó globális vállalat, a Misys "Digital Channels" divíziójává válik. Az IND egyik alapítója és ügyvezető igazgatója, az E&Y által 2013-ban az év üzletemberének választott Vinnai Balázs (címlapképünkön) fogja vezetni az újonnan létrehozott divíziót, az IND Group a menedzsmentjével és csapatával együtt kerül át a tech-óriáshoz.

A magyar hátterű, mára holding formában működő IND Group kis garázscégként indult még 1997-ben, betéti társaságként alapították meg, a céginfo.hu adatai szerint mindössze 15 ezer forintos jegyzett tőkével. A kis cég kezdetben webdizájnnal, weblapok fejlesztésével foglalkozott. Első sikeres banki termékeiket, banki szerver szoftvereket egy német IT-cég, a Brokat beszállítójaként értékesítették. A német kapcsolatot Pecsenye Roland, a cég társalapítója szerezte, amelyen keresztül az IND egyre inkább ismertté vált a pénzintézetek körében.

Hova jutottak?

2003-ban aztán az IND felvásárolta az internetlufi kipukkanása következtében bajba került Brokatot, illetve annak elektronikus banki részlegét. A Brokat megvétele után a menedzsment új irányvonalat jelölt ki a cég számára: saját termékek fejlesztésébe kezdtek. Ezt megelőzően ugyanis más cégek tulajdonában lévő szoftverek fejlesztésével, testreszabásával és integrálásával foglalkoztak.

Az új, ügyfeleket a középpontba helyező termékfejlesztési modell bevált a cégnek. Például a világon elsőként fejlesztettek Facebook-os banki átutalási rendszert egy lengyel banknak, és olyan mobilalkalmazást is készítettek, amellyel egy telefonszámot megadva is lehet utalni. Az IND tavaly novemberben, a Finovate ázsiai konferenciáján mutatta be legújabb termékét, az Essence névre keresztelt mobilbanki platformot, amellyel több szakmai elismerést is szerzett. A termék mögött álló koncepció lényege, hogy nem csak egy szép, tranzakciók végzésére alkalmas felületet hoztak létre, hanem a program például grafikonokká, vizuális információkká képes alakítani az adatokat, így könnyebben követhetik pénzügyeiket az ügyfelek. Emellett a bankok az ügyfeleiknek képesek automatikusan testre szabott ajánlatokat küldeni, vagyis az Essence egyben egy értékesítési csatorna funkcióját is betölti.

A jelenleg több mint 250 alkalmazottat foglalkoztató cég mára világszerte 8 irodával rendelkezik, a régióból pedig elsőként került fel a pénzügyi szektor technológiai beszállítóit rangsoroló, az Americanbanker és az IDC kutatócég által összeállított nemzetközi FinTech100-as listára, termékeivel és menedzsmentje révén pedig összesen 52 különböző díjat nyert el. Több magyar bank mellett olyan cégeket is ügyfelei között tudhat az IND, mint a svájci UBS, a francia BNP Paribas, az osztrák Erste Group, a Raiffesien csoport Zuno bankja, a belga Belfius, vagy a lengyel Alior.

Mennyit érhet a cég?

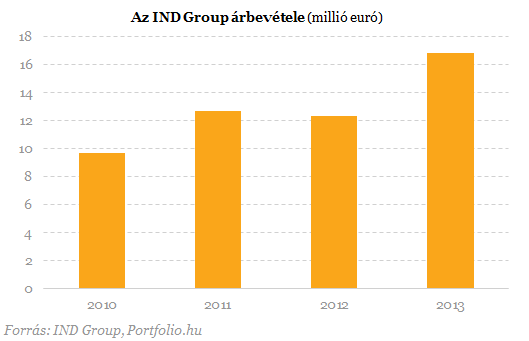

A cég brutális növekedési ütemét jól jellemzi, hogy 2000 és 2003 között 23-szorosára nőtt az árbevétele, de az utóbbi évek növekedési tendenciája is meggyőző. A cégben rejlő lehetőségeket felismerve korábban két körben egy kockázati tőke befektető, az Euroventures is beszállt az IND-be: 2007-ben majd néhány évvel később összesen 4,4 millió euróért 28 százalékos tulajdonosi részesedést vásároltak. Az alapítók tehát ezt követően is több mint 70 százalékos tulajdonosok maradtak. 2010 óta közel 75 százalékkal nőtt az IND árbevétele, a menedzsment pedig 4-5 éven belül 30 milliárd forint feletti árbevételt jósolt, amelynek durván 80 százaléka már ma is külföldről származik.

Ha azt feltételezzük, hogy a kockázati tőke befektetéseknél egyáltalán nem túlzó, a befektetett összegre vetített éves elvárt megtérülés 30 százalék körül alakult, akkor csak az Euroventures részesedéséért körülbelül 16,3 millió eurót (5 milliárd forintot) kérhetnek. A teljes vételár ebből számolva akár 58,3 millió euró (kerekítve közel 18 milliárd forint) is lehet. Ez egy erősen elnagyolt árazás, valószínűleg sok minden függ az IND jövőbeli teljesítményétől és az integráció, a cégek közötti szinergiák kihasználásának sikerességétől (a szinergiákról bővebben alább).

Egy ehhez hasonló céget, a Digital Insight-ot tavaly decemberben az NCR egyes számítások szerint 16-szoros EBITDA szorzóval vásárolta fel. Az IND 2013-as árbevételével, és 30 százalékos feltételezett EBITDA marzzsal számolva tavaly a cég 4,8 millió eurós EBITDÁ-t érhetett el. Ez alapján egy 16-szoros szorzó mellett a Misys akár 76,8 millió eurós (23,6 milliárd forintos) ajánlatot is adhatott az IND-re.

A felvásárlás mozgatórugója

A Misys-t 2012 közepén vezették ki a londoni tőzsdéről, amikor a Vista Equity Partners felvásárolta. A közel 1 milliárd dolláros éves árbevételű, 120 országban jelenlévő, 2000 ügyféllel és 4500 alkalmazottal rendelkező Misys 2013 tavaszától állt partneri kapcsolatban az IND-vel, a magyar cég digitális banki termékeit értékesítette. A Misys azonban úgy döntött, hogy a felvásárlás útján az IND frontend technológiáival egészíti ki portfólióját, így ugyanis teljes körű (end-to-end) megoldást kínálhatnak ügyfeleiknek.

Ez azt jelenti, hogy ha meglévő ügyfeleik például hatékonyabb, modernebb rendszerre cserélnék elavultnak ítélt alaprendszerüket, akkor egyúttal az új infrastruktúrához optimalizált frontend felületet is kaphatnak. Az új bankok (például direktbankok) indulását is teljes körűen képesek lesznek kiszolgálni. Az IND szempontjából a két cég összeolvadása azért is lehet gyümölcsöző, mert ezentúl a Misys közel 900 ügyfelének alaprendszereire kínálhatnak szabható, könnyen integrálható frontendeket.

"A digitális bankolás piaca napjainkban fénykorát éli. Több mint fél milliárd ember már jelenleg is használ mobil eszközöket pénzügyei intézésére, és ez a szám a következő négy évben meg fog duplázódni" - indokolta a felvásárlást Nadeem Syed, a Misys ügyvezető igazgatója.

Az elmúlt két hónapban már két nagy dealt kötöttek a szektorban

Tavaly decemberben az NCR, egy 129 éve fizetési szolgáltatásokkal és pénztárgépek gyártásával foglalkozó óriásvállalat vette meg a Digital Insight online és mobilbanki megoldásokat fejlesztő céget 1,65 milliárd dollárért. Az akvizíció jelentőségét mutatja, hogy az 1995-ben Kaliforniában alapított Digital Insight 1700 (főleg amerikai) pénzintézetnek fejlesztett mobil- internetbanki- és bankautomatákon futó szoftvereket, valamint komplett fizetési megoldásokat.

De idén már Törökországban is volt példa jelentős felvásárlásra a pénzügyi informatikai szektorban. A török bankok egyik fő beszállítójának számító mobilfizetési és mobilbanki szoftvereket fejlesztő Pozitront 60 millió fontért vásárolta fel a Monitise február elején. A tőzsdén jegyzett brit Monitise árfolyama 2 százalékot ugrott a bejelentésre. A Pozitron felvásárlásánál a vételár 60%-a függ a társaság későbbi teljesítményétől.

Japán cégek vezetőivel tárgyalt Nagy Márton

Az ipari, pénzügyi és technológiai kapcsolatok bővítéséről egyeztettek.

Ön is beleszólhat az EU jövőjébe – Itt vannak a részletek!

Az EUYou projektben most aktívan befolyásolhatja az uniós döntéshozatalt.

Az USA feldarabolná Ukrajnát, új offenzívára készül Putyin, – háborús híreink szombaton

A legfontosabb eseményekről folyamatosan beszámolunk.

Washington darabokra vágná fel Ukrajnát, Trump embere bemutatta a terveket

Az Egyesült Államok a második világháborús berlini mintát követné.

Borzonghat Donald Trump: a saját számait is földbe döngölte a vámháborúval

Nemcsak a tőzsde zuhant be.

Nyugdíjak: meghökkentő dolog derült ki a magyar juttatásokról

Új adatok láttak napvilágot, sok idős ember aggódhat.

Kína szerint Trump súlyos veszélybe sodorta a fejlődő országokat

A vámok éhínséget is hozhatnak a világban.

Takács Péter szerint a kórházi adósságok kezdenek tolerálhatatlanok lenni

Hamarosan tájékoztatást adnak, mit lépnek.

NAV késedelmi pótlék változások 2025-től - havonta kell megfizetni a pótlékot

A NAV 2025-től új rendszert vezet be a késedelmi pótlék kiszabására: az éves egyszeri előírás helyett havi rendszerességgel kerülnek előírásra a késedelmi pótlékok az adószámlán. Ez a![]()

Új lakáshitel konstrukció: akár havi 22 500 Ft kedvezmény a családoknak

HitelesAndrás - Keress, kövess, költözz! Új lakáshitel konstrukció: akár havi 22 500 Ft kedvezmény a családoknak Áprilistól több millió forint maradhat a kasszában Április elsejétől új

Fából készült felhőkarcolók jelenthetik az építészet jövőjét

A modern építészetről a legtöbbeknek a beton, az acél vagy a tégla juthat eszébe alapanyagként, valójában azonban a fa is tökéletesen megfelel erre a célra. Számos vo

Geotermikus energia: a második Trump-ciklus nagy nyertese?

Donald Trump energiaügyi reformjaninak az olajvállalatok mellett a geotermikus energiával foglalkozó cégek lehetnek a legnagyobb nyertesei.

Mit keres Deadpool egy kisvárosban? Hollywoodi sztori Ryan Reynoldsszal

Aki ismeri a walesi csoda alaptörténetét, annak a válasz már részint ismerős lehet. Azonban számos részlet bújik meg a Wrexham AFC hihetetlen felemelkedése mögött. És...

The post Mit keres De![]()

Az S&P 500 ETF olcsóbb! - Bognár FIRE Balázzsal

Stúdiónkban az S&P500-azók és a FIRE képviselője, Bognár Balázs. Meg egy kis betevő Trump. Milyen platformokon találjátok még meg? A HOLD After Hours podcastek megtalálhatók...

The post A![]()

Meg lehet úszni befektetés nélkül? Esnek a piacok!

Mielőtt belekezdünk, előrebocsátom, hogy nem, nem kell kivenned a pénzed a befektetéseidből. Hacsak nem vagy aktív kereskedő, akkor még az éppen aktuális amerikai (vagy kínai/orosz) elnök agy

Itt a 4,75%-os kamatú lakáshitel

Hitelügyintézős Gáborunk írt egy új cikket, a CIB 4,75%-os lakáshiteléről. Ez nem olyan kamu, mint a fiatalok 5%-os lakáshitele, ehhez tényleg hozzá lehet jutni, igaz, CSOK hitelt is kell vele

Kerékpáros felfedezőtúrák a Duna és az Alpok között (x)

Zubogó patakok, lélegzetelállító szurdokok és festői hegyi tavak

- Formálódik Donald Trump nagy terve – Ravasz húzással kényszerítené térdre Oroszországot

- Trump meghátrál! Tépik a piacokat

- Itt a Telekom bejelentése: változik az inflációkövető díjkorrekció

- Bod Péter Ákos: Az egész világ megfizeti Trump tévedését

- Nyakunkon az újabb "devizahiteles" válság? - Soha nem látott összegben adósodnak el a magyarok

Hogyan vágj bele a tőzsdei befektetésbe?

Első lépések a tőzsdei befektetés terén. Mire kell figyelned? Melyek az első lépések? Mely tőzsdei termékeket célszerű mindenképpen ismerned?

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.

Trump miatt rángatóznak a tőzsdék – Mi jelent most menedéket?

Gyorsan változnak az események Amerikában.

Kockázat vagy lehetőség a génmódosított élelmiszer?

A génmódosítás és a génszerkesztés fontos lehet az élelmezési válság és a klímaváltozás elleni küzdelemben, de sokan félnek tőle.

Nagy hibát vétett Donald Trump, és hol lehet még a szakadék vége?

Folytatódik a vámháború.

Kiadó modern irodaházak

Az iroda ma már több, mint egy munkahely. Találják meg most cégük új otthonát.