A többség téved! Előnyszerzés a kereskedésben (x)

Mivel a kisbefektetők többsége a csúcsokon optimista, míg a mélypontokon pesszimista, a piaci hangulat, kontraindikátorként használva hasznos segítség lehet a kereskedésben. Ezt felismerve vagy tucat piaci hangulat indikátort alakítottak ki, kezdve a chicagói árutőzsde heti kisbefektető-nagy befektető arányától (COT report), a VIX félelem indexen és a long-short arányok vizsgálatán át egészen a független elemzők ajánlásaiból készített indexig. A lényege a legtöbb piaci hangulat indikátornak az, hogy a kereskedés világában a kisebbségi vélemény a kifizetődő, és érdemes lehet elsősorban a magánszemély kereskedők többségével szemben kereskedni, vagyis a piaci hangulat indikátorok kontraindikátorként működnek.

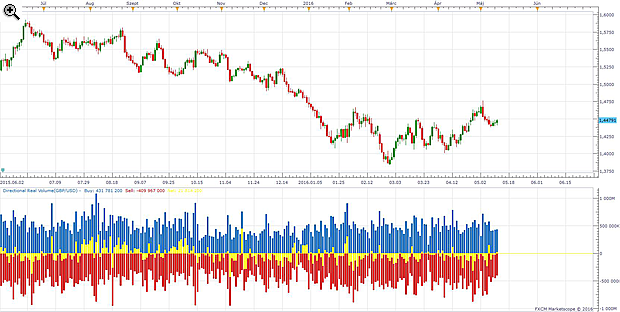

Az AlfaTrader kereskedési rendszerében a főbb devizapárokra vonatkozásában hasonló elven működő hangulatindikátor mindenki számára díjmentesen elérhető.

Lévén a kereskedők többségének a véleménye kontraindikátor, így extrém magas sárga oszlop, vagyis optimista, vételi pozícióban lévő piaci szereplők az árfolyam csökkenését valószínűsítik, míg a mélyen lenyúló sárga oszlop ennek pont az ellenkezőjét jelzi.

A fenti indikátort díjmentesen kipróbálhatja egy AlfaTrader demószámlán. A piaci hangulat indikátor a Trading Station kereskedési platformon érhető el.

A cikk saját szolgáltatás népszerűsítését szolgálja.

Lefelé vették a tőzsdék az irányt Amerikában

Csendes, de mínuszos kereskedést hozott a csütörtök.

Magyarázatot követel a magyar kormánytól a Nemzetközi Büntetőbíróság

Május 23-ig várnak választ.

Vészhelyzet az élelmiszerbiztonságban: Leállították a kulcsfontosságú tesztprogramot

A lépés hátterében a létszámcsökkentések állnak.

A világjárványnál is jobban átírta a terveket Trump vámháborúja

Begyorsultak a célárvágások..

Lépett a kormány: 400 település korlátozhatja a beköltözést Magyarországon

Itt vannak a részletek.

Nagy a baj: alig néhány napja maradt túlélésre a vasműnek

A gyár jövője a termelőeszközök értékesítésétől függ.

Követett részvények - 2025. április

Havonta ránézek egyszer azokra a papírokra, amikből előbb vagy utóbb venni szeretnék. Általában a hetes chartokat nézem, 4-5 gyertya születik egy hónap alatt, ennyit már érdemes újra kiért

Hőre hangolva - milliárdos lehetőség a távfűtési rendszerek megújítására

Új lendületet kaphat a hazai távfűtés: 45 milliárd forintos kerettel jelent meg társadalmi egyeztetésen az a pályázati felhívás, amely a távhőszolgáltatók előtt nyit kaput az energiahaték

A környezeti zaj hatása a gyermekek olvasási képességére és viselkedésére Európában

Az Európai Környezetvédelmi Ügynökség elemzése szerint a közlekedési zaj rontja a gyerekek olvasási képességét és viselkedését.

Valóban kockázatmentesek az állampapírok? - Tévhit vagy igazság?

HitelesAndrás - Keress, kövess, költözz! Valóban kockázatmentesek az állampapírok? - Tévhit vagy igazság? Miért népszerűek az állampapírok válság idején? A tőzsdei ingadozások és a ma

TAO és HIPA bevallás 2025: mire figyeljenek a cégek?

Közeleg a 2024-es adóévre vonatkozó (TAO) társasági adó- és (HIPA) helyi iparűzési adóbevallási és adófizetési határidő. Az éves adót bevalló társaságoknak az idei évben 2025. júniu![]()

Tanuljunk a múltból, tervezzünk a jövőre - így lehet biztonságosan hitelt felvenni

HitelesAndrás - Keress, kövess, költözz! Tanuljunk a múltból, tervezzünk a jövőre - így lehet biztonságosan hitelt felvenni A devizahitelek generációs traumája A devizahitelek miatt egy egé

A francia Klímatanács 2024. évi jelentése

A francia Klímatanács szerint az ország eddigi intézkedései nem lesznek elegendőek a 2050-re célul kitűzött karbonsemlegesség megvalósításához.

Jövedelmező a vállalkozásod?

A mai tanácsadáson szintén szóba került, hogy sok vállalkozó elfelejti beárazni a saját tulajdonában lévő eszközök úgynevezett alternatíva költségét (kiadhatnám másnak is a saját üzl

- Itt a váratlan bejelentés: jön az új állampapír!

- Tökéletes vihar készül a tőzsdéken: akár 2008 óta nem látott zuhanás is jöhet

- Évszázados, régóta elfeledett fegyverhez nyúl Donald Trump: egy egész féltekéről söpörnék ki Kínát

- Szép csendben egy másik ország lehet EU-tag hamarosan, amíg a világ Ukrajnáról beszél

- Példátlan esélyt kapott Putyin Donald Trumptól - Hamarosan végleg eldőlhet Ukrajna sorsa?

Sokakat megrémisztett a Fed-elnök beszéde – Hova mehet most a pénz?

Estek a piacok a beszéd hatására.

Budakeszitől az USA-ig: a Mayer Szörp hihetetlen sztorija

Nagymamáink receptjével ér el nemzetközi sikereket a magyar márka.

Tízmilliárdokba kerülhet a száj- és körömfájás, napról napra nő a veszteség

Egyre nő a közvetett veszteség, a tejiparban és a sertéságazatban is jelentősek a fennakadások.

Kiadó raktárak és logisztikai központok

A legmodernebb ipari és logisztikai központok kínálata egy helyen

Limit, Stop, vagy Piaci? Megbízások, amikkel nem lősz mellé!

Ismerd meg a tőzsdei megbízások világát, és tanulj meg profin navigálni a piacokon!

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.