Mitől lesz jó a kapcsolat egy finanszírozó és egy fejlesztő cég között?

Akkor lesz egy ilyen munkakapcsolat hatékony, ha a felek korrektül, őszintén és rugalmasan tudnak tekinteni egymás igényeire. Fontos, hogy sok esetben a felesleges túltaktikázás helyett inkább eredményorientáltan tudjanak kommunikálni egymással mind az elvárásokról, mind a szükséges feltételekről. A bank nyílt kommunikációval, értő hozzáállással, kreatív, az adott projektre szabott egyedi megoldásokkal és a megállapodott feltételek határidőben történő szállításával tudja segíteni az ügyfelet. Ehhez már az egyeztetések legelején tisztázni szükséges a kulcsfeltételeket, és a banknak – amellett, hogy a projekt erősségeit látja -, a szenzitív témákban is időben el kell mondania a korlátokat. Minden ügylet egyedi, minden ügyfélnek vannak egyedi igényei, amihez a bank a legtöbb esetben tud alkalmazkodni, de cserébe rendszerint kér is valamit. Egy egyszerű példánál maradva a kezdeti magasabb kockázatvállalás szorosabb kontrollal és feltételrendszerrel kompenzálható, viszont egy alacsonyabb tőkeáttétel esetén nagyobb szabadság biztosítható az ügyfél részére is a pénzmozgások terén.

Ismerted Darida Pált vagy inkább Palit személyesen is?

Én még azon szerencsés emberek közé sorolhatom magam, akik igen, ismerték - hosszú időre visszanyúló szakmai kapcsolatunk volt. Még 2007-ben, amikor az Erstébe kerültem kezdtünk el együtt dolgozni, de ő már akkor fogalomnak számított a kollégák körében. Közvetlen, őszinte stílusával mindenkivel gyorsan bizalmi viszonyt tudott kialakítani, miközben szakmai felkészültségével és kreatív gondolkodásmódjával mindig kivívta a tiszteletet. Sok hosszú tárgyalást vívtunk meg egymással, ahol a lehetetlen számára nem létezett, sőt, gyakran szinte terméket fejlesztettünk együtt, hogy a közös finanszírozást tető alá hozzuk, miközben a szakmai érveket kölcsönösen el tudtuk fogadni. Így amellett, hogy igazi „brainstorming”-nak számított minden ilyen alkalom, eredményes és sikeres tárgyalásokat is tudtunk egymással folytatni, egyszóval öröm volt vele együtt dolgozni. Mind szakmai, mind emberi szempontból egy kiváló szakemberről beszélünk, akiről őszintén mondhatom, hogy példaképként őrzöm az emlékezetemben.

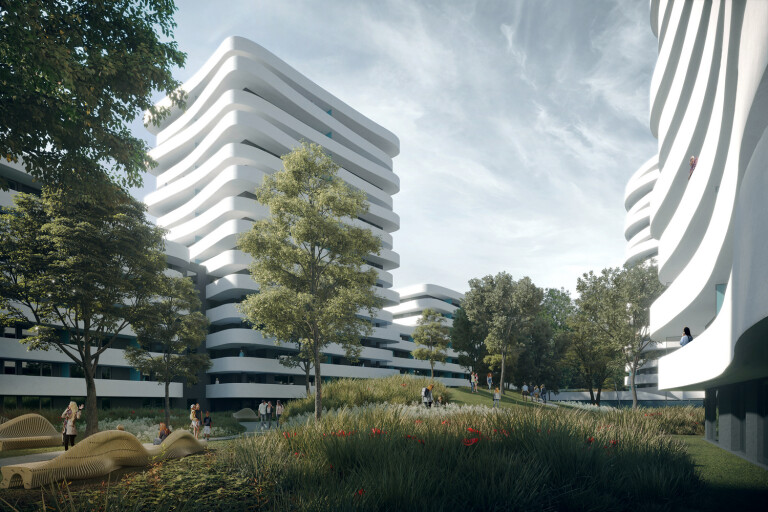

A Darida Pál-emlékdíjat a Futureal-csoport azzal a céllal hozta létre, hogy méltón megemlékezhessenek egy kiváló szakemberről, Darida Pálról, a Futureal-csoport korábbi tranzakciós és finanszírozási igazgatójáról, aki egyszerre volt kiváló pénzügyi szakértő és etikus, hiteles vezető. A cégcsoportnál eltöltött másfél évtized alatt ötleteivel és kitartásával Darida Pál olyan egyedülálló városrész-rehabilitációs projektek megvalósulását tette lehetővé, mint az ikonikus Corvin Sétány vagy az Újbuda kelenföldi részét megújító Etele Plaza és a Budapest One irodaház együttese.

Volt már olyan ügyfeletek, akivel ugyan nem sikerült megegyezni a kockázatok miatt, de egy másik finanszírozóval egyezségre jutottak? A Futureal-csoporttal például milyen a kapcsolat, velük mindig sikerül?

Inkább olyan esetekre emlékszem, hogy amit szerettünk volna megnyerni, azt meg is nyertük. A pandémia előtt és alatt is voltak olyan projektek, amikhez szükség volt képzelőerőre, de helytállónak bizonyultak az elképzeléseink. A Futureal-csoporthoz tartozó Etele Plazát is például mi finanszírozzuk, pedig Magyarországon a plázastop miatt nagyon régen volt ilyen volumenű új kiskereskedelmi fejlesztésre lehetőség. Közel 10 év után fogott bele ebbe az Erste egy szindikátus keretében, és a pandémia vagy a jelenleg kibontakozó gazdasági és energiaválság ellenére is látszik, hogy a banki finanszírozási struktúra jól megalapozott döntés volt. A Futureal-csoport projektjeinek esetében bármilyen kihívások is merültek fel a finanszírozás elnyerése során, a végén az élet mindig visszaigazolta, hogy helyesen döntöttünk. Ahogy említettem, én 2007-ben kezdtem el az Erstében dolgozni, a Futureal-csoporttal pedig az első projektünk a Cordia Fontana-ház finanszírozása volt a Corvin Sétányon. Ezután következett a szomszédjában lévő Cordia Sun Resort, de már a 2008-as válság alatt, ezen túl pedig a Corvin Corner irodaházra vagy a Corvin Technology and Science Park mindkét ütemére is biztosítottunk forrásokat. Sokszor tehát a legnagyobb nehézségünk nem is a finanszírozás elnyerése volt, hanem hogy még a kivitelezés befejezése előtt sikeresen elkelt az adott projekt és ezzel megszűnt a banki finanszírozás, bár végeredményképp ez a legjobb visszajelzés számunkra is, hogy a finanszírozási lehetőségek között jól szelektáltunk.

Úgy fogalmaztál az előbb, hogy amit szerettetek volna megnyerni, azt meg is nyertétek. Most is van ilyen jellegű licitálás a piacon?

Jelenleg az ingatlanpiac szinte minden alszegmensénél van egy komolyabb kérdőjel. Az irodapiacnál ez a home office hatása, a szállodáknál a pandémia, majd a kibontakozó gazdasági válság következményei, míg a retail piacon egyszerre jelentkezik az infláció és a fizetőképes kereslet csökkenése miatt visszaeső forgalom, valamint az extrém magas euróárfolyam hatása, mely mind az áruk beszerzése, mind az euróban meghatározott bérleti díjak okán szorongatja a bérlőket. Ezt a helyzetet súlyosbítja tovább a kritikus energiabeszerzési lehetőségek miatt kialakuló megnövekedett üzemeltetési költségszint.

Mit vársz a közeljövőre? Lesznek esetleg bedőlések, kényszerértékesítések? Jöhetnek új projektek?

Én inkább óvatos, de optimista vagyok a banki portfóliókat illetően. 2008 után rengeteget konszolidálódott az ingatlanfinanszírozási piac, sok fék épült be a rendszerbe, és az ingatlanfinanszírozás, mint termék is rengeteget fejlődött. A legtöbb bank nagyon józanul, a kockázatokat jól felmérve, megfelelő önerő mellett nyújt ma már csak finanszírozást, és a korai figyelmeztető jelekre is tudnak úgy reagálni, hogy azonnal agresszívebb ütemezéssel csökkentsék a kitettségüket. Nem nézzük tétlenül tehát, ha indokolt lenne az óvatosság és a hitelfelvevő részére is azonnal elzárhatóak a pénzcsapok. Az a jelentős árfolyam- és kamatkockázat, ami 2008 után jellemezte a projekteket, ma a legtöbb esetben szintén nem létezik. A pandémia alatt is azt tapasztaltuk, hogy

a különböző iparági felméréseken semmiben nem szerepelt rosszabbul az ingatlanfinanszírozás a többi üzletághoz képest, alapvetően stabil, válságálló az állomány. Éppen ezért a továbbiakban is arra számítok, hogy a banki finanszírozás elsősorban a tapasztalt, jó nevű ingatlanpiaci szereplőkhöz fog kapcsolódni.

A kereskedelmi ingatlanoknál pedig a jellemző árfolyam- és kamatkockázat-mentes struktúrák maradnak. Ez egyrészt az euró alapú finanszírozás és az euróbevételek összhangjával természetes úton jön létre, másrészt az elmúlt években gyakorlatilag minden finanszírozásunkhoz kapcsolódóan rendkívül vonzó szinteken tudtunk hosszútávra is kamatfedezeti ügyletet kötni, aminek most széles körben élvezhetők az előnyei.

Lehet ezeket most tartani?

Ezek futnak tovább, jellemzően a hitelek lejáratáig, változatlanul alacsony szinten.

Akkor csak egyedi problémákra számítasz?

Egyedi esetek mindig lehetnek és lesznek is, de ezek döntő többségénél az esetleges módosítás jó eséllyel még kétoldalú megállapodás keretében kezelhető. Annak a banknak a portfóliója, amely az elmúlt időszakban az ingatlanpiac krémjével és a legjobban szelektált ügyletekkel dolgozott, nincs akkora veszélyben.

Lesz munka, szükség lehet energetikai korszerűsítésekre, ehhez finanszírozás is kellhet, előbb-utóbb pedig lejárnak az ügyletek és már egy új kamatkörnyezetben, megváltozott hozamok és piaci értékek mellett kell majd őket refinanszírozni.

Éppen emiatt az Erste mindig, már az alap ügylet kitárgyalásakor törekedett arra, hogy a lejáratkori exit pozíciója során legyen tér az átstrukturálásra.

A finanszírozáson túl tekintve, azt gondolom a kiskereskedelem területén valószínűleg lesznek olyan bérlők, akik majd bezárják az üzletüket, helyettük új bérlőket kell találni, akik magasabb fitout hozzájárulást vagy egyéb ösztönzőket is igényelnek majd. Az irodaházak kapcsán - az Erste 'A' kategóriás irodaházakat finanszíroz -, ebben az ingatlanpiaci szegmensben elsősorban a home office hatásaira érdemes fókuszálni. Az most már látszik, hogy nem akarnak a munkavállalók egész héten otthonról dolgozni, vagyis irodaházakra továbbra is szükség van, ahol a kollegák tudnak kreatívabban, hatékonyabban együtt gondolkozni. Felértékelődött viszont az irodaházak közösségi funkciója, így összességében a szükséges tér a munkába járás arányához képest csak kisebb mértékben csökken. Azt látjuk tehát, hogy az 'A' kategóriás irodaházakra még mindig van igény, bár az új fejlesztésekkel már inkább kivárnak a beruházók, míg adott esetben a felszabaduló üres területek a 'B' kategóriás házakból várhatóan még mindig feltölthetők.

A korszerűbb, modernebb irodaházak nemcsak üzemeltetési szempontból lehetnek népszerűek, hanem az ESG-szempontok miatt is.

Ez a bérlők számára is kiemelt jelentőségű, hiszen a nagyobb vállalatoknak külön ESG-jelentést is kell készíteniük a működésükről, hiszen a befektetők részéről ez ma már alap elvárása. De a bankok számára is elsődlegesek a zöld szempontok a finanszírozásban. Az Erste Csoport vezető szerepet kíván betölteni a fenntarthatósági célok elérésében és ennek megfelelően már az idei 2022-es és majd a 2023-as évre vonatkozóan is önálló vállalásokat fogalmaztunk meg az új zöld finanszírozás mértékét illetően. Később, 2024-től pedig már az összes EU-s hitelintézetnél mérni kell majd az EU Fenntarthatósági Taxonómiájának megfelelő finanszírozási az arányt.

Ha egy projekt illeszkedik az ESG-szempontokhoz, az annyit jelent „csupán”, hogy egyáltalán lesz számára finanszírozás, vagy ennél többet, esetleg jobbak lesznek a pénzügyi feltételek?

Bizonyos szempontból a belépési kritérium egy új finanszírozásnál a zöld megfelelőség lesz. Elsősorban az említett Taxonómiára kell gondolni. Szerencsés helyzet, hogy a magyar szabályozás is annyira szigorú, hogy például az új iroda- és retail-fejlesztések egyúttal jellemzően a Taxonómiának is meg tudnak felelni. De ha például egy 2021 előtt épült irodaház akvizíciójáról vagy refinanszírozásáról van szó, akkor a bank ma már ott is vizsgálni fogja, hogy megfelel-e a zöld elvárásoknak, azonban itt a Taxonómia csak egy könnyített elvárás csomagot fogalmaz meg.

Ilyen szempontból a logisztikai piac igen érdekes. Az egyik oldalról az ingatlanpiac alpiacai közül jelenleg a legerősebb fundamentumokkal rendelkezik: az idén rekordméretű átadásokat, 5 százalék alatti üresedést és több mint 3 millió négyzetméteres Budapest környéki állományt látunk, amiről korábban csak ábrándozni lehetett. Egész Nyugat-Európára jellemző, hogy megteltek a raktárhelyiségek, de még ezen túl, az online kereskedelemben is van véleményem szerint bőven tartalék. Emellett a fenntartható keresletet erősíti, hogy az ellátási láncokat diverzifikálni és rövidíteni kell, a végső felhasználási pontokhoz közelebb kell hozni a gyártósorokat, elosztóközpontokat, a gyáripari tevékenység mellé pedig további logisztikai bázisokra is szükség van.

A másik oldalról a Taxonómiát még nem teljesen hangolták össze a logisztikai piac paramétereivel: például az egyik alapvető szempont, hogy a fejlesztések ne járjanak jelentős környezeti károkozással, miközben a logisztikai csarnokok jellemzően zöldmezős beruházások. E kettősség feloldása egy igen érdekes és kulcsfontosságú kérdése lesz szerintem a közeljövőnek.

A finanszírozó készen áll arra, hogy egy termék teljes életciklusát, bekerülésének körülményeit végig kövesse? Nemcsak azt, hogy a ház mit tud kibocsátás szinten, hanem akár azt is, hogy milyen anyagból épült, azt honnan hozták, milyen munkaerőt alkalmaztak, azok a cégek hogyan működnek stb.?

A hitelintézetekre vonatkozó, 2024-től aktív Taxonómia-megfelelés az új építéseknél a körforgásos gazdaság szabályainak megfelelően a teljes életciklust lefedi, a hulladékkezeléstől kezdve a bontásig, az anyagok minimum 70%-ban történő újrahasznosításra történő előkészítését, az elszállítását és a további kezelését beleértve. Természetesen a fenntartható, gazdaságos üzemeltetés is része az előírásoknak, például az, hogy a ház mennyire támaszkodik megújuló forrásokra, felhasználja-e az esővizet, mekkora a primerenergia igénye, energetikai besorolása a közel nulla energiaigényű épületekhez képest vagy az ország top 15% leghatékonyabb épülete közé sorolható-e. De mérik az egyes kiszolgálóhelyiségek maximális vízhozamát, illetve azt, hogy van-e a hatékony működéshez elengedhetetlen fejlett épületautomatizálási és -szabályozási rendszere vagy készült-e klímakockázati és sérülékenységi vizsgálat.

A Darida Pál-emlékdíjnak a szakmai elismerésen túl két fontos további eleme is van. A díjazottakat Kelemen Zénó szobrászművész alkotásával ismeri el a Futureal-csoport, valamint az aktuális év díjazottja választhat egy számára kiemelt alapítványt, melyet a nevében a Futureal-csoport 1 millió forinttal támogat. Gyuri, részben Palival való személyes kapcsolata miatt, részben azért, mert olyan alapítványt szeretett volna választani, ahol ez az összeg jelentősen befolyásolja a szervezet munkáját, és követhető az útja, az alábbi szervezetet támogatta: Kismedencei Daganatok Leküzdéséért Alapítvány

A banknak van vagy lesz erre saját ellenőrző csapata?

Külső műszaki szakértőkkel dolgozunk, akik erre specializálódtak, a banki ellenőrzés feltételrendszerét pedig kiegészítettük a fenntarthatósági elemekkel. Maga a műszaki átvilágítás pedig régebb óta a banki jóváhagyási folyamat része. Ezen kívül a banknak is van saját műszaki csapata, akik ESG-kérdőív alapján begyűjtik a szükséges információkat, illetve projektbejárásokra is mennek. A részletes műszaki átvilágítás, illetve a belső banki műszaki átvizsgálás együtt határoz meg egy olyan minősítést, ami alapján el lehet dönteni, hogy a ház megfelel-e a banki zöld finanszírozási szempontoknak.

Fontos megjegyezni azonban, hogy a zöld szempontok szerint lehetségesek például olyan portfólió-refinanszírozások is, ahol régebbi, korszerűtlen ingatlanelemek is találhatóak, a Taxonómia ugyanis lehetőséget ad arra, hogy a jelentős korszerűsítésen átment ingatlanok finanszírozása is zöldnek legyen tekinthető.

A nulladik pillanatban így bár nem beszélhetünk 100 százalékban fenntartható, Taxonómiának megfelelő ingatlanegyüttesről, de később ez megváltoztatható és mindenki nyer azzal, ha el tud indulni egy nagymértékű korszerűsítés egy régebbi ingatlanon a szükséges finanszírozásnak köszönhetően.

Akkor kijelenthetjük megnyugtatásképpen, hogy várhatóan lesz finanszírozás az ingatlanpiacon a következő 12 hónapban is?

Azt gondolom, hogy igen, mindig van finanszírozás, mindig van élet az ingatlanpiacon.

A 2008-as válság után is azt láttuk, hogy volt mozgás, elsőként a "built-to-suit” (BTS), vagyis a bérlőre szabott ingatlanok fejlesztése indult el. A mérték, a kockázati étvágy természetesen változik, de szinte minden alpiacon vannak olyan termékek, melyeket érdemes megfinanszírozni egy jól rászabott struktúrában. Van rangsor az egyes alpiacok között, de az Erste Csoport például 2020-ban, a pandémia alatt is végrehajtott egy jelentős méretű hazai bevásárlóközpont-refinanszírozást, amikor mindenki úgy gondolta ez lényegében lehetetlen. Ezért szerintem egyik piacot sem kell temetni, alapvetően mindenhol vannak jó és kevésbé jó projektek, előbbiek számára pedig lesz is elérhető finanszírozás.

Évek óta kerülgetjük a témát, a jogszabályi háttér nyilván továbbra sem túl kedvező, de a magas előállítási költségek és a nehezedő vásárlói körülmények (magas hitelek) miatt akár izgalmas kérdés is lehet a piaci alapú bérlakások, fejlesztések, intézményi befektetések kérdése. Mit gondolsz erről?

Szerintem a jelenlegi környezetben nincs szükség arra, hogy egy olyan terméket próbáljon ki a finanszírozási piac, ami nem jellemző Magyarországon. Magával a bérlakáspiaccal kapcsolatban optimista vagyok, a tulajdonlás helyett egyre inkább a bérlés irányába tolódik el a magyar lakáspiac is, így akár hosszabb távon meg lehet ennek a létjogosultsága.

Ennek az eltolódásnak az az oka inkább, hogy nehezülnek a körülmények a saját lakás vásárlásához, vagy az, hogy a fiatalok sokkal rugalmasabban szeretnének élni? Vagy minden egyszerre?

Is-is. Az újabb generáció már nem feltétlenül egy birtokolható nagyobb vagyonelemben gondolkodik. Kötetlenebbül, szabadabban szeretnének élni, a lakásvásárlás viszont egy nagy mértékű elköteleződés 20-25 év futamidejű hitellel és jelentős mértékű önerővel. Lehet, hogy sokan, akár a külföldi diákok példáját is látva, már nem ragaszkodnak majd ennyire ehhez a kötöttséghez.

Találkoztak már bérház-finanszírozási igénnyel? Van olyan piaci szereplő, aki megkeresett ezzel titeket?

Az Erste Bank jelenleg Magyarországon csak kereskedelmi ingatlanok finanszírozásával foglalkozik, de korábban többször találkoztunk már bérlakás jellegű projekttel, illetve felmerült bérház-finanszírozási igény, de ez a piac még gyerekcipőben jár. Az olyan állami ösztönzők, amik a lakástulajdonlás felé terelik az embereket, - a CSOK vagy korábban a zöldhitel - komoly akadályt gördítenek a bérlakáspiac fejlődése elé, ezért a változás is nehezen fog eljönni. A társadalomban sokáig annyira mélyen beágyazott volt a tulajdonlás, hogy egy gondolkodásbéli változásra is szükség lenne. Ez azt gondolom, hogy előbb-utóbb el fog majd jönni, ahogy egyre többen és többen szereznek pozitív tapasztalatokat.

Visszatérve a kereskedelmi ingatlanokhoz, mennyibe kerül most a finanszírozás?

A kereskedelmi ingatlanoknál szinte kizárólag euró alapú finanszírozásról beszélhetünk. Korábban nulla vagy az alatti szinteken állt az alapkamat akár több éves kamatfixálás esetén is, amin felül esedékes a margin. Mára a kamatfelárak is emelkedtek, jellemzően inkább a 2,5-3 százalék körüli tartományban mozognak, míg az Euribor hedgek jelentősen magasabban, 3 százalék körüli szinten állnak.

Így míg korábban a bruttó kamat jellemzően 2-2,5 százalék között mozgott, mára ez az érték inkább az 5-6 százalék körüli tartományba került. Drágult a hitelfelvétel, de egy rekord alacsony szintről és még mindig megfizethető.

Ha újra visszaesnek a kamatok, ki kell majd váltani a mostani magas szinteken felvett kölcsönöket. Vagy ennél azért bonyolultabb a rendszer?

Természetesen ki lehet váltani, de mérlegelni kell, ugyanis az előtörlesztési díj, a kamatfixálás feltörési költsége, az új hitel felvételének szerződéskötési díja, a különböző szakértők, mint értékbecslő, műszaki szakértő, jogi és közjegyzői költségek együtt nagy összeget tesznek ki. Emellett jellemzően egy több hónapos és az ügyfelek oldalán is sok munkát igénylő folyamatról beszélünk. Így egy refinanszírozás csak komolyabb kamatkülönbözet esetén éri igazán meg.

Mit gondolsz az ingatlanpiaci hozamokról, hogyan fognak alakulni a következő időszakban?

Azt látjuk, hogy a jelenlegi bizonytalan környezetben nehezebbé vált a kiszállás, az exit, a tranzakciószám pedig jelentősen lecsökkent.

A vevők már magasabb hozammal áraznak, de az eladók még ellenállnak, az a tulajdonos, aki valamilyen külső ok miatt nem kényszerül eladásra, jelenleg inkább kivár.

Számos olyan tranzakcióról tudok, ahol több hónapos ígéretes tárgyalás, részletes átvilágítások és jogi munkák után a vevő végül az utolsó pillanatban visszalépett. Úgy gondolom, hogy a jelen körülmények között ma inkább csak opportunista jelleggel jöhetnek létre tranzakciók, mert nincs meg az egészséges találkozási pont a vevő és az eladó elképzelései között. Ez majd természetesen helyre fog billenni és a piac stabilizálódása után jobban láthatóak lesznek a valós hozamszintek, a vevők és az eladók is könnyebben el fogják ezeket fogadni és újra nagyobb számban lehetnek majd tranzakciók. Ez a folyamat ugyanakkor legalább fél-egy évet is igénybe vehet. A közvetlen szomszédunkban kitört egy háború, a gazdasági recesszió szélén állunk, évtizedek óta nem látott mértékre nőtt az infláció és a kamatok, az energiaválság kérdései pedig tisztázatlanok, de sok múlik a szankciók további eszkalációján is. A bizonytalanság a legnagyobb ellensége a piacnak, mert mindenhez lehet alkalmazkodni, csak idő kell hozzá.

Mostantól jön a válságok, nehézségek, folyamatosan változó körülmények időszaka. Ehhez kell alkalmazkodni.

Ennyire azért nem borús a kép. Azt gondolom, hogy a háború nem tarthat az idők végezetéig, az energiaválsággal pedig olyan kérdések merültek fel, amelyek egyébként is napirenden voltak, csak normális esetben ráért volna 2030-ig választ adnia ezekre Európának. Egy lassabb zöld transzformáció végbe mehetett volna, de ezt pár hónap alatt megvalósítani a kitörő háború miatt lehetetlen vállalkozás. Ennek ellenére nagyon gyors alkalmazkodás indult el, és minden további fél-egy év még rengeteg tapasztalatot fog jelenteni: kialakulhatnak az alternatív beszerzési csatornák, hagyományos és megújuló energia beszerzési mixek és gazdálkodási stratégiák. Biztos, hogy ezek magasabb árakon valósulnak meg, de azok már fenntarthatóak lesznek és így lehet velük tervezni. Az épületek, a háztartások energiaigénye is tud alkalmazkodni az új kritériumrendszerhez és ezen a téren a szigorú hazai szabályozási rendszernek köszönhetően szerencsére az új fejlesztések esetében már nem is a nulláról kell induljunk.

Összességében tehát a bizonytalanságot kell tudni csökkenteni, de ez nem jelent feltétlenül passzív kivárást. Az a piaci szereplő amelyik hamarabb áll át fenntartható, alternatív energia beszerzési forrásokra, illetve végzi el az elengedhetetlen hatékonyság növelő beruházásokat, könnyebben talál majd finanszírozást és gyorsabban, alacsonyabb hozam mellett tudja majd a projektjét is értékesíteni, amire már a közelmúltból is találhatunk példát.

Címlapkép forrása: Stiller Ákos/Portfolio