Felzárkózás az eurózónában - Csakis megfelelő felkészültséggel teljesíthető

A másik fontos tényező volt, hogy Szlovákia - szemben a dél-európai tapasztalatokkal - alacsony államadósság-ráta mellett lépett be az eurózónába (az államadósság a GDP 30 százaléka alatt volt a belépést megelőzően). A fiskális politikának recessziós világgazdasági környezetben is megfelelő mozgástere volt kereslet ösztönző lépések meghozatalára (az államadósság-ráta jelenleg 50 százalék fölött alakul).

Végezetül érdemes megemlíteni, hogy a bankszektor is elkerülte a hitelezés eurócsatlakozást követő túlhevülését. Ez kezdetben nagyrészt a globális pénzügyi válság következménye volt, amely a hitelpiac keresleti és kínálati oldalát is hűtötte. A válság hatásainak múlásával a hitelezés Szlovákiában is dinamikus bővülésnek indult, amit a szlovák jegybank a makroprudenciális eszköztár aktív használatával igyekszik megakadályozni.

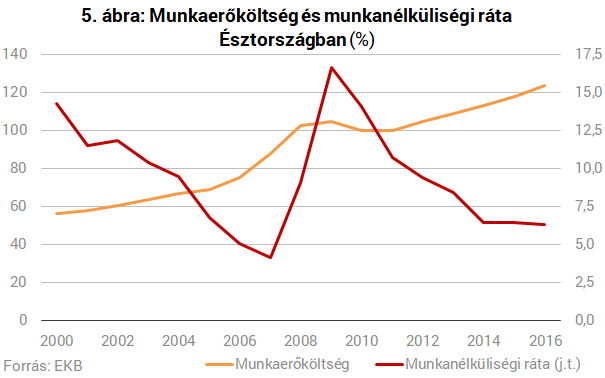

A közös fizetőeszköz ellenére Észtország gyors kilábalást mutatott és immár az eurózóna tagjaként is folytatta reálgazdasági konvergenciáját. A válság kezelésében és a gyors kilábalásban központi szerepet játszottak az észt munkapiac sajátosságai. A nominális bérek csökkentésével, belső leértékelés útján javították az ország külső egyensúlyi pozícióját, míg a - PISA eredmények alapján - európai élvonalához tartozó észt oktatási rendszer a munkaerő ágazatok közötti szükséges kiigazodását is segítette. A kilábalási folyamat során a munkanélküliségi ráta gyorsan süllyedt, miközben a foglalkoztatási mutatók a skandináv országokéhoz hasonlítható magas szinten alakultak (5. ábra). A belső leértékelés mellett a Szlovákiához hasonlóan rendkívül alacsony államadósságráta és ezzel a megfelelő fiskális mozgástér is segítette a növekedést.

Összességében az észt és a szlovák példa legfontosabb tapasztalatai az alábbiak lehetnek:

- megfelelő csatlakozáskori versenyképesség és költségvetési mozgástér elérése fontos kritériuma lehet a reálgazdasági konvergencia folytatásának egy egységes valutaövezetben

- önálló monetáris politika hiányában a munkapiaci rugalmassága fontos alkalmazkodási csatornává válik.

Fenntartható felzárkózás és a maastrichti kritériumok

A jelentős eltérést mutató konvergencia tapasztalatok fényében joggal merül fel a kérdés, hogy a csatlakozás feltételeként megjelölt úgynevezett maastrichti kritériumok miért nem voltak elegendőek a gazdasági fejlődés biztosításához? Ezen kritériumok jellegükből adódóan nem mérik közvetlenül a pénzügyi ciklusok harmonizáltságát, a reálgazdaság konvergenciáját és a gazdasági szerkezet hasonlóságát, aminek fontosságára először az elhúzódó euróövezeti válság tapasztalatai hívták fel a figyelmet.A euróövezet monetáris stabilitás elérésére törekszik, ezért a Maastrichti Szerződés az optimális valutaövezetek-elmélet reálkritériumaival szemben főként nominális feltételeket szabott az euróövezeti csatlakozáshoz. A maastrichti kritériumok nem határozzák meg részletekbe menően, hogy mennyire kell konvergálnia a gazdasági szerkezeteknek egymáshoz azért, hogy a közös monetáris politika optimális legyen övezetszerte. Éppen ezért a reálgazdasági érettség továbbra is fontos tényező a csatlakozó ország által elért nominális konvergencia fenntarthatóságának vizsgálatában.

A maastrichti kritériumok hiányosságaival foglalkozó szakirodalom manapság már kellően széles, így a terjedelmi korlátok miatt csak a legfontosabb állításokat idézzük fel.

- A kritériumrendszert - amellett, hogy a későbbiekben a tagországok többsége gyakran megszegte - már a kezdetekben is komoly belső feszültségek jellemezték. A 3 százalékos költségvetési hiánycél 5 százalékos nominális növekedés mellett van összhangban a 60 százalékos államadósság céllal. Amennyiben a nominális növekedés a reálnövekedés és/vagy az infláció lassulása miatt tartósan elmarad az 5 százaléktól, akkor az vagy folyamatosan szigorúbb költségvetést kíván meg, vagy az államadósság-ráta jelentősen a kritérium-érték fölé emelkedik. Az eurózóna tagországok többségében az utóbbi helyzet alakult ki.

- Szintén a költségvetési feltételekhez fűződő probléma, hogy nem létezett olyan szabályrendszer, amely biztosította volna, hogy a gazdaságok - akár egyénileg, akár övezeti szinten - szükség esetén anticiklikus fiskális politikát folytassanak. Az anticiklikus mozgástér hiánya különösen a válságot követő kereslethiányos környezetben vált láthatóvá. Érdemes megjegyezni, hogy a zéró egyenlegű költségvetésre való törekvés már korábban is megjelent a kritériumokban, ám ennek teljesítése és kikényszeríthetősége komoly problémákat mutatott.

- A maastrichti kritériumok teljesen figyelmen kívül hagyták a magánadósságok alakulását. A csatlakozást megelőző, majd azt követő kamatkonvergencia és a gyorsabb növekedés miatt kialakuló inflációs többlet a periféria gazdaságokban a reálkamatok jelentős csökkenését okozta. A folyamat a laza felügyeleti szabályozással kiegészülve a bankrendszerrel szembeni vállalt kötelezettségek gyors emelkedéséhez, lakáspiaci buborékhoz majd a válság kitörésével súlyos bankrendszeri problémákhoz vezetett.

- Egyetlen kritérium sem érintette a növekedés fenntarthatósága szempontjából meghatározó külső egyensúlyi pozíció kérdését. Részben a már említett eladósodási folyamat, részben a meglévő versenyképességi különbségek következményeként az eurózóna tagországai között tartós folyó fizetési mérleg egyensúlytalanságok alakultak ki. A válság tapasztalataira alapozva az európai döntéshozók ma már nagyobb figyelmet szentelnek a jelenségnek (ezt szolgálja például a rendszeresen elkészülő ún. MIP - makroszintű egyensúlytalanságokat azonosító - jelentések), de olyan átfogó mechanizmus, amely az egyensúlytalanságokat fenntartható tartományba terelné vissza vagy korrigálná, továbbra sem létezik.

- Végezetül az eurótól függetlenül általános tapasztalat, hogy a stabilan alacsony infláció önmagában nem elegendő a makroszintű stabilitás biztosításához. A jegybankoknak a pénzügyi rendszerben felépülő kockázatokra is kiemelt figyelmet kell fordítania.

Fontos kiemelni, hogy a maastrichti kritériumok hiányosságai ellenére az egyes országok fejlődési pályáját leginkább az időszak során követett gazdaságpolitika minősége határozta meg. A csatlakozási feltételeket illetően azonban egyre általánosabb vélemény, hogy a maastrichti kritériumok önmagukban nem elegendőek az euróérettség meghatározásához, új kiegészítő feltételek figyelembevétele szükséges.

Kimondta a NATO egyik legerősebb tagja: még ennyi ideig húzódhat a háború Ukrajnában

Így terveznek Kijevben?

Kimondta Amerika: ennyi volt, elmentek a falig - Nincs több fegyver az orosz gazdaság bedöntésére

Megtették, amit mindenki kért, nincs tovább.

A műtárgy, mint a vagyontervezés feltörekvő eleme

Beszámoló a VII. Műtárgybefektetési Konferenciáról

Ennyi volt: 200 év után nem vernek többet az ikonikus amerikai pénzérméből

Végleg leállt a gyártás.

Azt állítják az oroszok, hatalmas harctéri siker küszöbén állnak – A sorsdöntő erődváros csaknem egésze már az övék?

Állítólag 90 százaléknál tartanak.

Mire jó a ragacsosságmutató?

A ragacsosságmutató szerint a hőérzet extrém mértékű lehet alacsonyabb hőmérséklet mellett is, ha magas a páratartalom.

A vagyonadó elviselhetetlen könnyűsége — avagy miért terjed a szegénység gyorsabban, ha meg akarják fékezni

Kiengedjük a tőkét a kalitkából, de zsinór van a lábán és jöhet a finánc? A vagyonadó alapötlete nem tűnik rossznak, de a megvalósítása annál inkább.... The post A vagyonadó elviselhete

A megújuló energiaforrások helyettesítő hatása

A német villamosenergia-piac tapasztalatai szerint a megújuló energiaforrások kibocsátáscsökkentő hatása csak megfelelő piaci szabályozás mellett érvényesül tartósan.

Akár több százezer forintot spórolhatsz az életbiztosításon, ha még idén megkötöd

Az életbiztosításoknál kulcsfontosságú az életkor: minél idősebben köti meg valaki, annál magasabb lesz a havi díj. Igen ám, de jellemzően nem a tényleges életkor számít, hanem a naptári

Zsiday Viktor: Ha 10 közgazdászból 10 egyetért, az nagyon veszélyes

A HOLD Alapkezelő szakemberei, Zsiday Viktor és Szőcs Gábor portfóliókezelők is színpadon voltak a Portfolio Professional Investment Day 2025 konferencián, ahol az is kiderült, hogy... The post Z

ÁNYK helyett ONYA - új korszak a NAV online nyomtatványának kitöltésében

A NAV által üzemeltetett online nyomtatványkitöltési felületekben a jelentős fejlesztés történt: az általános keretprogramon alapuló Általános Nyomtatványkitöltő Keretprogram (ÁNYK) hely

Top 10 osztalék részvény - 2025. november

November harmadikán kijött Justin Law listája az osztalékfizető részvényekről, sorba is rendeztem őket gyorsan, itt az eredmény.Fontosabb infók a lista összeállításával kapcsolatbanElőző

Trump és a Big Pharma - HOLD Minutes

A HOLD Minutes e heti részében Ifkovics Ábrahám részvényelemző beszél: A YouTube-on vagy a HOLD Facebook-posztjánál mondd el a véleményed, hogy tetszik-e a Minutes, és... The post Trump és a

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

Itt az fog győzni, akinek sikerül később összeomlania – Putyin kudarca rettentheti el a szuperhatalmat a totális háborútól?

A Global Insight új adásában Matura Tamás Kína-szakértővel elemzünk.

Miért áraszt el minket az illegális dohány?

A JTI Hungary Zrt. szakértőivel beszélgettünk.

Mit értek el pontosan Orbánék Trumpnál? Elemzőket kérdeztünk a részletekről

Megjelent a Portfolio Checklist hétfői adása.