Milyen életbiztosítás? Új bizniszre álltak át az ügynökök

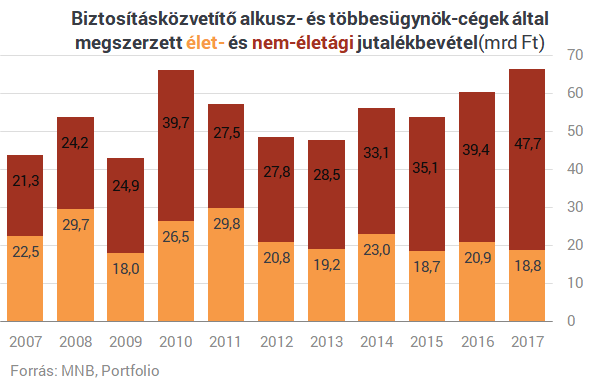

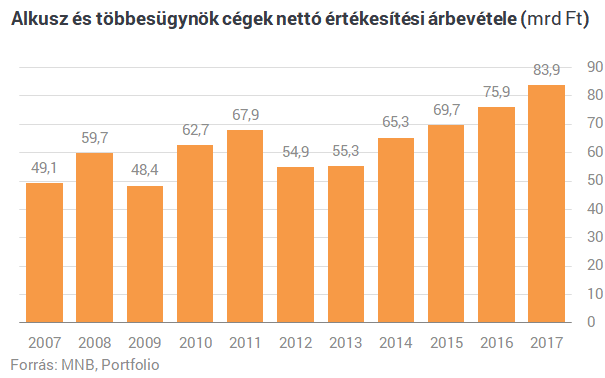

Jól látható, hogy a bevételek egyre nagyobb részét teszik ki a nem-életbiztosítási szerződések (lakás, vagyon, autó, felelősség, stb.), 2011 óta ez a szektor gyakorlatilag megduplázódott, miközben az életági bevételek jelentősen fluktuálnak. 2017-ben éppen az etikus életbiztosítási koncepció keretein belül életbe lépett TKM-ajánlás forgatta fel az életbiztosítási piacot és csökkentette az egy szerződésre jutó arányos árbevétel mértékét.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Megszólalt a Magyarországon terjedő halálos betegségről az agrárminiszter

Érkezik a segítség a gazdálkodókhoz.

Gigantikus szövetség épül az amerikai vámfenyegetések árnyékában

Összeáll Kína, Japán és Dél-Korea.

Lépett Csehország a halálos kór miatt

Megszigorítják a száj- és körömfájás elleni védőintézkedéseket.

Tovább nő a mianmari földrengés áldozatainak száma, az egészségügyi rendszer az összeomlás szélén áll

Több száz ember rekedhetett a romok alatt.

Nő a félelem a tőzsdéken - Olyan történt, amire július óta nem volt példa

Nagyon óvatosak a profik.

Az ítélethirdetés után először szólalt fel nyilvánosan Le Pen

Szerinte politikai okból ítélték el.

Pár válság után már nem pánikolsz

\"Ez egy igazi HOLD-sztori: találtunk egy kicsi, gyenge céget egy apró szigeten, amire senki sem figyelt, és megláttuk benne az értéket.\" A hazai alapkezelői piac...

The post Pár válság után m![]()

Mennyit bukhatnak a két- vagy háromgyermekes családok az SZJA kedvezménnyel kapcsolatban, ha nem gondolják végig?

HitelesAndrás - Keress, kövess, költözz! Mennyit bukhatnak a két- vagy háromgyermekes családok az SZJA kedvezménnyel kapcsolatban, ha nem gondolják végig? Érdemes tisztában lenni a családok s

Cégfelvásárlás - az ár és az érzelmek játéka

A cégfelvásárlások középpontjában mindig az ár áll, de a tranzakciók nem csupán racionális pénzügyi döntéseken múlnak. Az eladók és a vevők érzelmi attitűdje, intuíciói és pszichol![]()

Nálatok laknak-e állatok?

Denevérek és mosómedvék - egészen meglepő fajok lesznek egyre gyakoribb vendégek a városokban és külvárosokban. A világ eltérő pontjain tapasztalható jelenség nem új,

Gauder Milán nem hajótörött! (2. rész)

Móricz Dániellel a magyar kötvénypiaci ársapkáról, Gauder Milánnal meg Afrikáról, színházgazdaságról és oktatásról beszélgettünk. Jó szórakozást! Milyen platformokon találjátok még![]()

Ingyenes Födémszigetelés és a HEM Rendszer: Hogyan Használhatod Ki Az Otthonfelújítási Támogatásokat?

HitelesAndrás - Keress, kövess, költözz! Ingyenes Födémszigetelés és a HEM Rendszer: Hogyan Használhatod Ki Az Otthonfelújítási Támogatásokat? A lakásfelújítási támogatások sok család

Mennyivel támogattad tavaly a kleptokráciát?

Az adóbevallási szezon közeledtével remélhetőleg sokan reflektálnak arra, hogy mennyi pénzt vesz el tőlük az állam. Ugyan nem szeretek adózni, de úgy gondolom, a befizetett adó egy részének

Kinyílt a rézolló, a záródása érdekli a befektetőket

A chicagói börzén új történelmi csúcsra futott a réz árfolyama, ami remek arbitrázslehetőségre hívja fel a figyelmet. A tőzsdén kétféle \"réz\" van: az amerikai réz...

The post Kinyílt![]()

- Drámai jóslat érkezett a nyári időjárásról: nagyon fájdalmasan érintheti Magyarországot

- Itt van Orbán Viktor bejelentése: minden kistelepülésen élőt érint

- Figyelmeztet a Bizottság: Magyarország olyan adóssághegyen ül, amit nehéz lesz legyűrni

- Újra elszabadul az infláció – minden borul a lakossági állampapírok piacán?

- Összeomlott a Tesla Európában

Az amerikaiak is beszállnak a paksi projektbe?

Jöhetnek a kis moduláris reaktorok?

Hullámvasútra kerülhet a tej ára Magyarországon, ha fokozódik a vírushelyzet

Nagy baj lehet, ha nem sikerül lokalizálni a száj- és körömfájás betegséget.

Muszlim piacra is jut magyar bárány, itthon viszont alig keresik

Sok ínyenc a bárány fejét akarja, sőt igazi különlegességnek számít az állat szeme is.

Kiadó modern irodaházak

Az iroda ma már több, mint egy munkahely. Találják meg most cégük új otthonát.

Tőzsde kezdőknek: Hogyan ne égesd el a pénzed egy hét alatt!

Előadásunkon bemutatjuk a Portfolio Online Tőzsde egyszerűen kezelhető felületét, a számlatípusokat és a gyors kereskedés lehetőségeit. Megismerheted tanácsadó szolgáltatásunkat is, amely segít az első lépések megtételében profi támogatással.

Warren Buffett helyett én: Kezdők útmutatója a befektetéshez

Fedezd fel a befektetés világát úgy, ahogy még sosem! Ez a webinárium egyszerűen és érthetően mutatja be az alapelveket, amelyekre még a legnagyobb befektetők, mint Warren Buffett is esküsznek.