Magyar bankok: íme a meztelen igazság

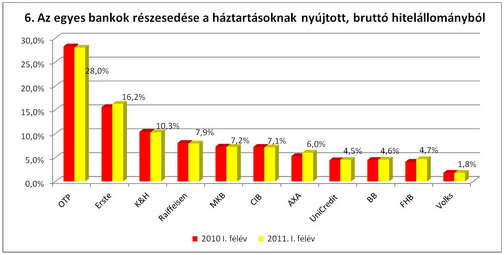

A bruttó vállalati hitelállomány csökkenése - egy-két meghatározó piaci részesedéssel nem rendelkező bank kivételével (BB, FHB Kereskedelmi Bank, Volksbank) - minden banknál általánosnak mondható, de a nagyobb, klasszikusan vállalati hitelezőnek minősíthető bankoknál volt a legnagyobb mértékű. 2011 első félévében több olyan nagybank is volt, ahol a vállalati hitelállomány csökkenése megközelítette a 15%-ot. A gazdaság szempontjából ez annál is inkább kedvezőtlen, mert nem egyszeri csökkenésről, hanem egy folyamatról van szó, amely külső, gazdasági és szabályozói okok miatt szinte biztosan nem fog változni, ez pedig csökkenti az ország növekedési potenciálját.

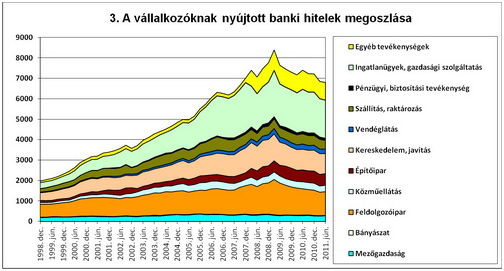

Ágazati megoszlást tekintve az ingatlanügyekkel, gazdasági szolgáltatással, szállítással kapcsolatos iparágakban és a feldolgozóiparban volt a legerőteljesebb a visszaesés. Pozitív hír, hogy a szűkített értelemben vett építőipar hitelállományának csökkenése megállni látszik.

Bár mint írtuk, több bank is jelentősen csökkentette vállalati hitelállományát, azonban vannak olyan bankok is a piacon, amelyek a kkv-szegmensben többé-kevésbé pozícióik megtartására törekszenek, ilyen például az Erste, az OTP és a Raiffeisen Bank.

A vállalati hitelportfólió minősége

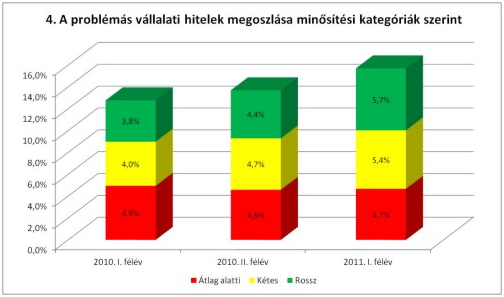

2011 első félévének végén a bruttó hitelállományra vetített értékvesztés állománya 9,3%-ot tett ki, ezzel a vállalati hitelek kockázati költsége egy év alatt 2,5 százalékponttal emelkedett, ami éves szinten 100 Mrd Ft-ot meghaladó veszteséget okozott.

A tavalyi év folyamán úgy látszott, hogy a gazdasági válság okozta vállalati portfólióromlás megáll, a 90 napon túl lejárt hitelállomány 10% körül stabilizálódik, s inkább már csak a meglévő problémás portfólió kezelésére kell koncentrálni, de újabb jelentős romlással nem kell szembenézni. Ezzel szemben 2011. első félévének végén már 13,6%-ra ugrott a 90 napon túli lejárt adósággal rendelkező állomány. Igaz, a vetítési alap (hitelállomány) is csökkent, de összegszerűségében is 150 Mrd Ft-tal emelkedett ez az állomány.

Lakossági hitelek

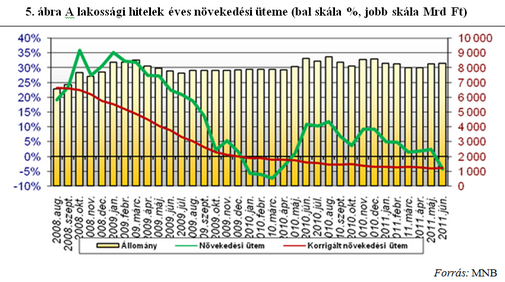

A lakossági hitelek bruttó állománya egy év alatt közel 4,5%-kal, ezen belül a devizaalapú hiteleké 10%-kal esett vissza, miközben a forinthitelek állománya 7,3%-kal növekedett. Jelentősebb bővülés (8,5%-os) csak a folyószámlahiteleknél volt tapasztalható, de ezek jelentős része hitelátstrukturáláshoz kapcsolódó hitelnyújtást, s nem tényleges hitelnövekedést takar. A szabad felhasználású jelzáloghitelek 2,6%-kal, míg a lakáscélú jelzáloghitelek 3,3%-kal csökkentek.

A háztartások hitelállományának forintalapú nominális összegét az árfolyamok jelentősen befolyásolják és mozgatják, ezért azok alapján mélyreható következtetéseket nem lehet levonni. Ugyanakkor a devizaárfolyam-változással korrigált adatok alapján egyértelműen látható, hogy a háztartások hitelállománya fokozatosan és folyamatosan csökken.

A lakossági hitelportfólió minősége

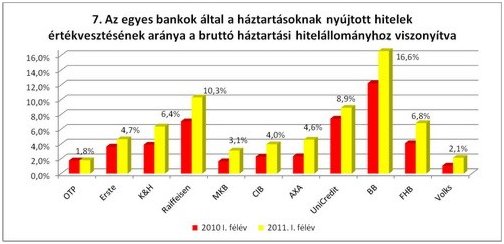

A bankrendszerben a háztartások bruttó hitelállományára nézve az értékvesztés a 2010. első félévi 4,2%-ról idén az első félév végére 5,8%-ra emelkedett, vagyis egy év alatt a háztartások hiteleinek kockázati költsége 1,6 százalékponttal emelkedett, amelynek az eredményrontó hatása közel 100 Mrd Ft volt.

Miután csak egy bankcsoportnál volt érdemi portfóliótisztítás, s a bankok meglévő háztartási hitelállományainak szerkezete sok hasonlóságot mutat (kivéve a Budapest Bankot), arra a következtetésre kell jutnunk, hogy közgazdaságilag nem indokolható különbségek vannak az egyes bankok megképzett értékvesztésének nagyságrendjei között; s az sem zárható ki, hogy az értékvesztésképzés mértékét egyes bankoknál a jövedelemelvárás szintje is befolyásolta.

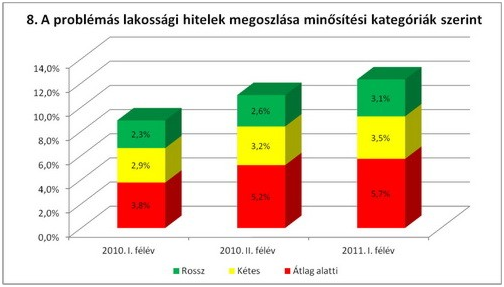

A bankrendszeri szinten megképzett értékvesztési szint megfelelő voltának kérdését veti fel az is, hogy miközben a kockázati költség (megképzett értékvesztés) 1,5 százalékponttal emelkedett egy év alatt, addig a 90 napja nem teljesítő hitelek aránya 3,5 százalékponttal nőtt, s 2011 I. félévének a végén már elérte a 11,6%-ot.

Amennyiben minősítési kategóriánként nézzük a lakossági hiteleket, a helyzet még rosszabb. Minden minősítési kategóriában növekedtek az állományok, s a külön figyelendő kategórián kívüli problémás hitelek állományának aránya 8,9%-ról 12,3%-ra emelkedett.

A bankok aktivitását, illetve a helyzetek rendezésére irányuló erőfeszítéseit mutatja, hogy a háztartások hiteleinek már több mint 10%-át átstrukturálták, ennek azonban egynegyede újra 90 napon túl lejárttá vált.

Likviditás, betétek, külföldi források, devizakitettség

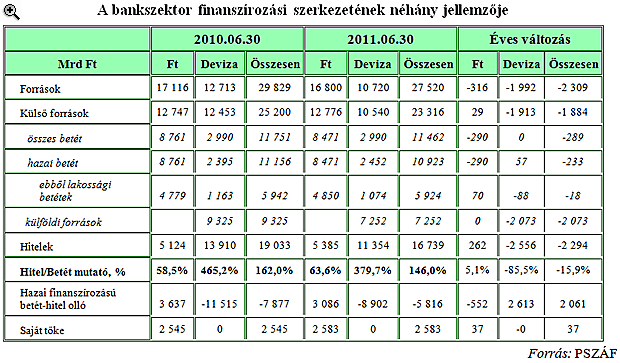

A bankrendszer hiteleinek finanszírozására (főleg devizaalapon) évek óta nem rendelkezik elegendő belső megtakarítással, ezért jelentős mértékben külső finanszírozásra szorul. Ennek ellenére 2011 első félévének a végén, az előző év hasonló időszakához képest - főleg a devizalapú hitelek állományának és a külföldi devizaforrások csökkenésének eredményeként - a bankrendszer devizakitettsége 2600 Mrd Ft-tal csökkent. Ezzel a külföldi források aránya a mérlegfőösszegen belül 5 százalékponttal esett vissza, de még így is 26,4%-ot tett ki idén félévkor.

Tény és való: hiába jó a bankrendszer forintlikviditása - a jegybanki kötvények állománya június végén 2560 Mrd Ft-ot tett ki -, összességében a fennálló hitelállomány közel 35%-ára (5800 Mrd Ft) nem nyújtanak fedezetet a hazai megtakarítások. Ilyen szempontból a devizakitettség nemcsak eszközoldali probléma a devizaalapú hitelek miatt, hanem belső megtakarítási okokra is visszavezethető. Másik oldalról, egy feltörekvő gazdaságban természetes dolog a külső forrásbevonás igénye, mert csak így van esély a konvergenciára.

Miután a hazai megtakarításokban rövid időtávon belül érdemi növekedés nem várható, a gazdaság finanszírozási igénye miatt a bankrendszer külső forrásbevonási szükséglete adottságként kezelendő, ám kérdés, hogy mi az a mérték, ami szükséges és indokolt. Ugyanakkor az is tény, ha bármilyen okból ez a külső finanszírozási szükséglet nem elérhető, vagy nagyon drága, az a gazdaság szükséges mértékű finanszírozását veszélyeztetheti.

A bankrendszer saját tőkéje az elmúlt egy évben érdemben nem változott, így az nem változtatott a finanszírozási szerkezeten.

Kiszivárgott: Trump a mélytengeren vágna vissza Kínának

Ha összecsapna a két nagyhatalom, kapóra jönne a sok értékes fém és ásványkincs.

Az USA feldarabolná Ukrajnát, új offenzívára készül Putyin, – háborús híreink szombaton

A legfontosabb eseményekről folyamatosan beszámolunk.

Ragadós száj- és körömfájás: sikerült megállítani a terjedést, nincs újabb megbetegedés

Jó hírt közölt Nagy István az operatív törzs ülése után.

Ez durva: negatív lesz az áramár Magyarországon a hétvége jelentős részében

Berobban a tavasz, összeomlanak a piaci árak.

Harold James: Bár a globalizmus elleni küzdelmet hirdeti, Trump valójában globalista

A Princeton professzorának írása.

Ne mosd le a kocsid! – Szaharai porvihar tart Magyarország felé

Saras eső is eshet az országban.

Kiderült: az űrbe telepítene atomfegyvert Oroszország

Aggasztónak tartja a megszerzett információkat a NATO főtitkára.

Top 10 osztalék részvény - 2025. április

Április elsején kijött Justin Law listája az osztalékfizető részvényekről, a Google pedig megtréfált, és berakta az értesítő levelet a spam mappába, ezért csak most csináltam meg a listá

Új lakáshitel konstrukció: akár havi 22 500 Ft kedvezmény a családoknak

HitelesAndrás - Keress, kövess, költözz! Új lakáshitel konstrukció: akár havi 22 500 Ft kedvezmény a családoknak Áprilistól több millió forint maradhat a kasszában Április elsejétől új

Fából készült felhőkarcolók jelenthetik az építészet jövőjét

A modern építészetről a legtöbbeknek a beton, az acél vagy a tégla juthat eszébe alapanyagként, valójában azonban a fa is tökéletesen megfelel erre a célra. Számos vo

NAV késedelmi pótlék változások 2025-től - havonta kell megfizetni a pótlékot

A NAV 2025-től új rendszert vezet be a késedelmi pótlék kiszabására: az éves egyszeri előírás helyett havi rendszerességgel kerülnek előírásra a késedelmi pótlékok az adószámlán. Ez a![]()

Mit keres Deadpool egy kisvárosban? Hollywoodi sztori Ryan Reynoldsszal

Aki ismeri a walesi csoda alaptörténetét, annak a válasz már részint ismerős lehet. Azonban számos részlet bújik meg a Wrexham AFC hihetetlen felemelkedése mögött. És...

The post Mit keres De![]()

Az S&P 500 ETF olcsóbb! - Bognár FIRE Balázzsal

Stúdiónkban az S&P500-azók és a FIRE képviselője, Bognár Balázs. Meg egy kis betevő Trump. Milyen platformokon találjátok még meg? A HOLD After Hours podcastek megtalálhatók...

The post A![]()

Meg lehet úszni befektetés nélkül? Esnek a piacok!

Mielőtt belekezdünk, előrebocsátom, hogy nem, nem kell kivenned a pénzed a befektetéseidből. Hacsak nem vagy aktív kereskedő, akkor még az éppen aktuális amerikai (vagy kínai/orosz) elnök agy

Itt a 4,75%-os kamatú lakáshitel

Hitelügyintézős Gáborunk írt egy új cikket, a CIB 4,75%-os lakáshiteléről. Ez nem olyan kamu, mint a fiatalok 5%-os lakáshitele, ehhez tényleg hozzá lehet jutni, igaz, CSOK hitelt is kell vele

Kerékpáros felfedezőtúrák a Duna és az Alpok között (x)

Zubogó patakok, lélegzetelállító szurdokok és festői hegyi tavak

- Formálódik Donald Trump nagy terve – Ravasz húzással kényszerítené térdre Oroszországot

- Von der Leyen ultimátuma Trumpnak: esélyt ad az EU a tárgyalásoknak, de nem örökké

- Trump meghátrál! Tépik a piacokat

- Itt a Telekom bejelentése: változik az inflációkövető díjkorrekció

- Bod Péter Ákos: Az egész világ megfizeti Trump tévedését

Hogyan vágj bele a tőzsdei befektetésbe?

Első lépések a tőzsdei befektetés terén. Mire kell figyelned? Melyek az első lépések? Mely tőzsdei termékeket célszerű mindenképpen ismerned?

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.

Trump miatt rángatóznak a tőzsdék – Mi jelent most menedéket?

Gyorsan változnak az események Amerikában.

Kockázat vagy lehetőség a génmódosított élelmiszer?

A génmódosítás és a génszerkesztés fontos lehet az élelmezési válság és a klímaváltozás elleni küzdelemben, de sokan félnek tőle.

Nagy hibát vétett Donald Trump, és hol lehet még a szakadék vége?

Folytatódik a vámháború.

Eladó új építésű lakások

Válogass több ezer új lakóparki lakás közül Budán, Pesten, az agglomerációban, vagy vidéken.