Terményben kapott haszonbérleti díj adózásával kapcsolatos tudnivalók (x)

Az ingó- és ingatlanértékesítés szabályai 2012. január 1-jétől kiegészültek a gazdasági tevékenység fogalmával. Az ingó vagyontárgy alatt a személyi jövedelemadó vonatkozásában továbbra is az ingatlannak nem minősülő dolgot kell tekinteni, kivéve a fizetőeszközt, az értékpapírt és a föld tulajdonosváltozása nélkül értékesített lábon álló (betakarítatlan) termést, terményt (pl. lábon álló fa).

Ha az ingó vagyontárgy átruházása - kivéve, ha a magánszemély a bevételt egyéni vállalkozói tevékenysége keretében szerzi meg - gazdasági tevékenység keretében történik, akkor az ingó és ingatlanértékesítésre vonatkozó rendelkezések alapján megállapított jövedelem önálló tevékenységből származó jövedelemnek minősül.

Gazdasági tevékenység alatt valamely tevékenység üzletszerű, illetőleg tartós vagy rendszeres jelleggel történő folytatása értendő, amennyiben az ellenérték elérésére irányul, vagy azt eredményezi, és annak végzése független formában történik. A fogalom megegyezik az általános forgalmi adóról szóló 2007. évi CXXVII. törvény (a továbbiakban: Áfa tv.) szerinti gazdasági tevékenység fogalmával, így azt mindkét törvény vonatkozásában azonosan kell értelmezni.

A jövedelemadó szempontjából termőföld haszonbérbeadása alatt a termőföld magánszemély tulajdonosa vagy haszonélvezője által egy vagy több évre, írásban kötött megállapodás alapján, bérleti díj ellenében mező-, erdőgazdasági, illetve halászati hasznosításra történő földterület-bérbeadást értjük.

A termőföld-bérbeadásból származó bevétel adómentes, ha a termőföld haszonbérbeadása alapjául szolgáló, határozott időre kötött megállapodás (szerződés) alapján a haszonbérlet időtartama az 5 évet (az adómentesség feltételéül szabott időtartam) eléri.

A Polgári Törvénykönyv 452. § (1) bekezdése szerint haszonbérleti szerződés alapján a haszonbérlő meghatározott mezőgazdasági földterület vagy más hasznothajtó dolog időleges használatára és hasznainak szedésére jogosult, és köteles ennek fejében haszonbért fizetni. Ugyanakkor az Áfa tv. szempontjából a haszonbérbeadás (főszabály szerint) adó alól mentes gazdasági tevékenység, ami megalapozza a magánszemély adóalanyiságát.

A felek a haszonbérleti díj terményben történő megfizetéséről is megállapodhatnak. Amennyiben a bérbevevő nem pénzzel, hanem terménnyel fizet, akkor a következő szabályokra kell tekintettel lenni.

Az Áfa tv. értelmében, termék értékesítése, szolgáltatás nyújtása esetében, ha az ellenérték nem pénzben kifejezett, és megtérítésenem pénzzel, készpénz-helyettesítő fizetési eszközzel, vagy pénzhelyettesítő eszközzel történik, hanem termék értékesítésével, szolgáltatás nyújtásával, mindkét ügyletet önállóan kell figyelembe venni azzal, hogy az egyik a másiknak ellenértéke. Az adó alapját ilyenkor pénzben kifejezve, a termék, szolgáltatás szokásos piaci árán kell megállapítani.

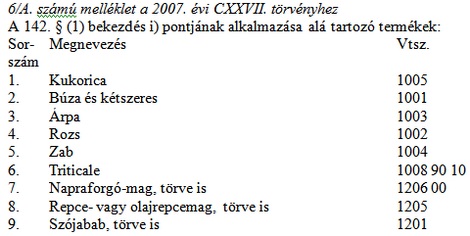

2012. július 1-jétől meghatározott feltételek fennállása esetén a fordított adózást kell alkalmazni, azaz az adót a termék beszerzője fizeti az Áfa tv. Új 6/A. számú mellékletében felsorolt termékek értékesítése esetében.

A termék beszerzője az adófizetésre akkor kötelezett, ha

• általános szabályok szerint adózó áfa adóalany, vagy

• kizárólag közérdekű vagy egyéb speciális jellegére tekintettel adómentes tevékenységet végző adóalany, vagy

• EVA adóalany.

További feltétel, hogy az ügylet teljesítésében érintett felek mindegyike belföldön nyilvántartásba vett adóalany legyen.

Fontos, hogy az adózás rendjéről szóló törvény az adószám kiváltását az adó alól mentes bérbeadási tevékenység végzése esetén nem teszi kötelezővé.

A bérbeadó magánszemély ugyan adóalanynak minősül, de regisztráció hiányában nem tekinthető belföldön nyilvántartásba vett adóalanynak, így esetében a fordított adózás alkalmazása a termény átvételekor kizárt.

Amennyiben a földtulajdonos a bérlet fejében kapott terményt értékesíti, úgy az - tekintettel arra, hogy a bérbeadási tevékenysége folytán az általános forgalmi adónak már alanya - az általános szabályok alapján, a terménynek megfelelő adómértékkel lesz adóköteles, kivéve, ha alanyi adómentességet nem választ, és azt az adózás rendjéről szóló törvény előírásai szerint bejelenti, vagy a fordított adózás feltételeinek fennállása esetén a beszerző adóalany lesz az adófizetésére kötelezett. Ez esetben - a vegyes tevékenységre tekintettel a bérbeadóra már nem igaz, hogy kizárólag ingatlan bérbeadási tevékenységet folytat, így mindenképpen be kell jelentkeznie az adóhatósághoz.

Fontos megemlíteni, hogy a haszonbérleti díj fejében megkapott, értékesítésre szánt termény termelése nem a saját vállalkozásban történt, ezért az értékesítő nem minősül mezőgazdasági tevékenységet folytató adóalanynak, így kompenzációs felárra sem jogosult.

Megállapítható tehát, hogy a bérbeadók a termőföld bérbeadás miatt az általános forgalmi adó alanyává válnak, és ha a haszonbérleti díj megfizetése terményben történik és azt követően a terményt továbbértékesítik, akkor a bejelentkezési kötelezettség alól nem mentesülhetnek.

Mivel azingatlan-bérbeadást rendszeresen, tartósan, illetve üzletszerűen végző személy ÁFA adóalanynak minősül- függetlenül attól, hogy a bérbeadást adókötelessé teszi vagy kizárólag (a tevékenység egyéb sajátos jellegére tekintettel) adómentes ingatlan-bérbeadást végez -, a szerző véleménye szerint ez azt is jelenti, hogy a személyi jövedelemadó tekintetében a megszerzett jövedelem - a gazdasági tevékenységre tekintettel - önálló tevékenységből származó jövedelemnek minősül.

A jövedelem megállapítása az ingó értékesítésre vonatkozó szabályok alapján történik, azonban a jövedelem az összevont adóalap részét képezi. 2.424.000.- forintot meghaladó összevont adóalapba tartozó jövedelemnél a 27 százalékos adóalap-kiegészítést kell alkalmazni.

Az összevont adóalapba tartozó jövedelem után az egészségügyi hozzájárulásról szóló törvény rendelkezése szerint 27 százalékos mértékű egészségügyi hozzájárulás fizetési kötelezettsége is keletkezik a jövedelmet szerző magánszemélynek.

Ugyanakkor az ingó értékesítésre vonatkozó szabályok nem teszik lehetővé az egészségügyi hozzájárulás költségként történő elszámolását, így a 2010. január 1-jétől bevezetett, az adóalap-kiegészítéshez kötődő ún. 78 százalékos szabály alkalmazhatóa hatályos jövedelemadó törvény szerint.

A gyakorlatban ez azt jelenti - az adóalap-kiegészítést alkalmazásától függetlenül -, hogy az önálló tevékenységből származó jövedelem 78 százaléka után kell megfizetni a 16 százalékos jövedelemadót és a 27 százalékos egészségügyi hozzájárulást. Adóalap-kiegészítés alkalmazása esetén 36,91 százalék, a nélkül 33,54 százalék a tényleges adóterhelés.

A jövedelemadó törvény szerint a 600.000.- forintot meg nem haladó ingó értékesítésből származó bevétel esetén a magánszemélynek nem kell jövedelmet megállapítania - így egészségügyi hozzájárulás fizetési kötelezettsége sem keletkezik - még akkor sem, ha az értékesítés gazdasági tevékenység keretében történik.

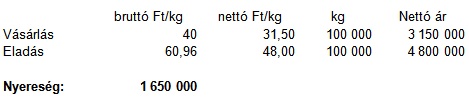

Példa:

Az adószámmal rendelkező bérbeadó a haszonbérleti díjat búzában kapta meg, a terményt belföldi adóalanynak értékesíti. Szerződő felek kölcsönösen tájékoztatják egymást arról, hogy mindketten belföldi adóalanyok, és a szerződött termékértékesítés a 2007. évi CXXVII. (ÁFA) tv. 142. § alapján a fordított adózás alá tartozik, így a számlában áthárított adó nem szerepel, azt a vevő a fordított adózás keretében számolja el:

Fizetendő SZJA: 1 650 000 x 1,27 x 78% x 16% = 261 518 Ft

Fizetendő EHO megállapítása: 1 650 000 x 78% x 27% = 347 490 Ft

Összesen fizetendő: 609 008 Ft

2. Ha az összevont adóalapba tartozó jövedelem nem haladja meg a 2.424.000 Ft-ot, akkor az SZJA számításnál a jövedelmet nem kell megszorozni 1,27-tel (összevont adóalap-kiegészítés).

Fizetendő SZJA kiszámítása: 1 650 000 x 78% x 16% = 205 920 Ft

Fizetendő EHO megállapítása: 1 650 000 x 78% x 27% = 347 490 Ft

Összesen fizetendő: 553 410 Ft

A keletkező jövedelemnek a személyi jövedelemadó bevallás keretében, a benyújtására előírt határidőig kell bevallásra kerülnie az adóhatóság felé.

(x)

Visszadobták az ukránok Trump békejavaslatát, drónok lepték el az orosz légteret - Híreink az orosz-ukrán háborúról csütörtökön

Cikkünk folyamatosan frissül a háború eseményeivel.

Megjöttek a számok: meredeken zuhan Donald Trump népszerűsége

Az amerikaiak eddig nagyon nem örülnek.

Nagy háborúról beszél Oroszország: 2030-ra minden készen áll

Hatalmas fegyverkezési program indult.

Bezzegországból bukott angyal? Nagy bajba kerülhet Magyarország szomszédja

Az államadósság rakétán ül, közben meg a politikai helyzet nagyon feszült.

Létrejöhet a big deal a vámháborúban, ugranak a tőzsdék

Risk on üzemmódba kapcsoltak a befektetők.

Dőlnek a béketárgyalások, átfogó offenzívát kezdett az orosz hadsereg - Híreink az orosz-ukrán háborúról szerdán

Cikkünk folyamatosan frissül a háború eseményeivel.

Nitrogénművek: pár hét maradt a megállapodásra

A hitelezőkkel. Különben indul a kellemetlen szakasz.

Az AI hatása a gazdasági fejlettség egyenlőtlenségeire: előnyt növel vagy lemaradást csökkent?

A kutatások és történelem alapján mely országok lehetnek az AI nyertesei és ez mitől függ? Az egyes országokban eltérő mértékben érvényesülhet az AI potenciális növekedési hatása, amit

A nearshoring jelenség átrendezi a világkereskedelmet - Délkelet-Ázsia lehet az egyik nyertes

A nearshoring trendje révén Vietnám, Malajzia, Indonézia, Thaiföld és India kulcsszereplővé válnak a globális ellátási láncokban, miközben erősödnek a regionális gazdasági és ipari együ

Jobban drágult a hütte, mint a kisbolt

A síelés mindig is a jómódúak sportja volt, de ha az európai síparadicsomok áremelkedése folytatódik, akkor lassan igazi luxuscikk lesz belőle. A végéhez közeledő idei...

The post Jobban dr![]()

Az amerikai finomítóipar válsága

Egy mondat a gyűjtőoldalra: Az amerikai finomítóiparnak a keresletcsökkenés és a szigorúbb szabályozások miatt szerkezetátalakításon kellene átesnie a fentarthatóbb működés érdekében.

Van egy előrejelzés, ami akár működhet is

Három hete havazott, múlt héten eljött a 30 fok - mintha Donald Trump vámbejelentéseit néznénk az időjárás köntösébe bújva. Ilyen az, amikor a bőrünkön kezdjük...

The post Van egy előre![]()

Így vehetsz saját ingatlant fiatalon, gyermek és támogatás nélkül

HitelesAndrás - Keress, kövess, költözz! Így vehetsz saját ingatlant fiatalon, gyermek és támogatás nélkül Lehetetlen? Nem. Nehéz? Igen. Sokan panaszkodnak, hogy ma Magyarországon lehetetlen

NIS2 megfelelés minimális üzletmenettel rendelkező szervezeteknek

A NIS2 hazai szabályozásának hatálya alá olyan szervezetek is bekerülhetnek, amelyek üzletmenete, vagy létszáma minimális, de jelentős árbevételük, vagy ágazati szerepük miatt a NIS2 érint![]()

Minél több bizonytalanságot okoz Trump, annál valószínűbb a recesszió

Zsiday Vikor volt a Partizán vendége, Trump vámpolitikáját vitatta meg Gulyás Márton műsorvezetővel. Az interjút megnézheted a YouTube-on, A HOLDBLOG-on egy szerkesztett változatát közöljük![]()

- Karnyújtásnyira volt az ukrajnai háború lezárása – Tényleg egyetlen dolog miatt borul most minden?

- Mától kaphatók az új lakossági állampapírok – melyikbe érdemes most befektetni?

- Brüsszel bekeményít: az EU komolyan nekimegy a belső fenyegetéseknek

- Elhunyt Ferenc pápa - Egy korszak ért véget a katolikus egyházban

- Itt a halállista: ezeket a befektetéseket kerüld most

Tőzsdézz a világ legnagyobb piacain: Kezdő útmutató

Bemutatjuk, merre érdemes elindulni, ha vonzanak a nemzetközi piacok, de még nem tudod, hogyan vágj bele a tőzsdézésbe.

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.

Miért járt kétszer Magyarországon Ferenc pápa? És mi lesz az egyházfő öröksége?

A Checklistben Hortobágyi T. Cirill főapátot, a Pannonhalmi Főapátság vezetőjét kérdeztük.

Sokakat megrémisztett a Fed-elnök beszéde – Hova mehet most a pénz?

Estek a piacok a beszéd hatására.

Budakeszitől az USA-ig: a Mayer Szörp hihetetlen sztorija

Nagymamáink receptjével ér el nemzetközi sikereket a magyar márka.

Kiadó modern irodaházak

Az iroda ma már több, mint egy munkahely. Találják meg most cégük új otthonát.