Rejt még meglepetéseket a magyarok kedvenc nyugdíjcélú megtakarítása

Hol van a pénzem?

Ha egy értékpapírszámlán keresztül egy (aktívan kezelt) befektetési alapba tesszük a pénzünket, az éves, féléves jelentésekből általában pontosan ki tudjuk deríteni, hogy milyen értékpapírokba fektet az alap,egy önkéntes nyugdíjpénztár esetén viszont erről jellemzően fogalmunk sincs.

Amikor a nyugdíjpénztári megtakarításunk elhelyezéséről döntünk,- általában választhatunk óvatos, klasszikus, kiegyensúlyozott és kockázatos portfóliók közül, vagy ezeknek valamilyen fantázianévvel illetett változatával,

- a pénztárak általában leírják azt is, hogy milyen időtávra ajánlottak ezek a portfóliók, tehát látszólag a felmerülő kockázatokkal és ezeknek kezelési módszertanával is tisztában lehetünk.

A portfóliók összetételével kapcsolatban viszont kevésbé közlékenyek a szolgáltatók:

- bár van olyan pénztár, amely pontosan leírja, hogy milyen súlyban, milyen indexeket követnek a befektetései,

- és van olyan is, ahol minimum, maximum és célértékeket határoznak meg (ami akár 0 és 100% közé is eshet adott eszköz esetén),

- főleg utóbbi esetben pontosan nem tudhatjuk, hogy épp a portfólió 10 vagy 90 százaléka hever például fejlett európai részvényben, és ezen belül is melyekben.

Hogy pontosan milyen eszközöket vásárol meg a pénztár a pénzünkön; vagy hogy más alapokba, vagy közvetlenül értékpapírokba, esetleg származtatott ügyletekbe fektet-e a megtakarítási portfóliónk, arról jellemzően nem kapunk információt.

Pedig nem mindegy például, hogy a portfóliónk "európai részvényekbe" fektető része- egy jól diverzifikált, olcsó, indexkövető ETF-be teszi a pénzünket,

- vagy egy kockázatos, jelenleg rosszul teljesítő bankrészvény-portfóliónak visszapattanására akar spekulálni.

A kockázati szint mellett a növekedési kilátások felmérése is fontos lehet egy pénzügyileg tudatosabb pénztártagnak, akinek nyilván nem mindegy, hogy húsz évre indított megtakarítása 2, vagy esetleg 5 százalék hozamot ér el évente.

Mennyit hoz?

Szintén problémás kérdés lehet meghatározni a pénztári befektetések pontos árfolyamát (és így a hozamát), hiszen- alig van pár szolgáltató, amely feltünteti minden nap a befektetési portfólióinak árfolyamát,

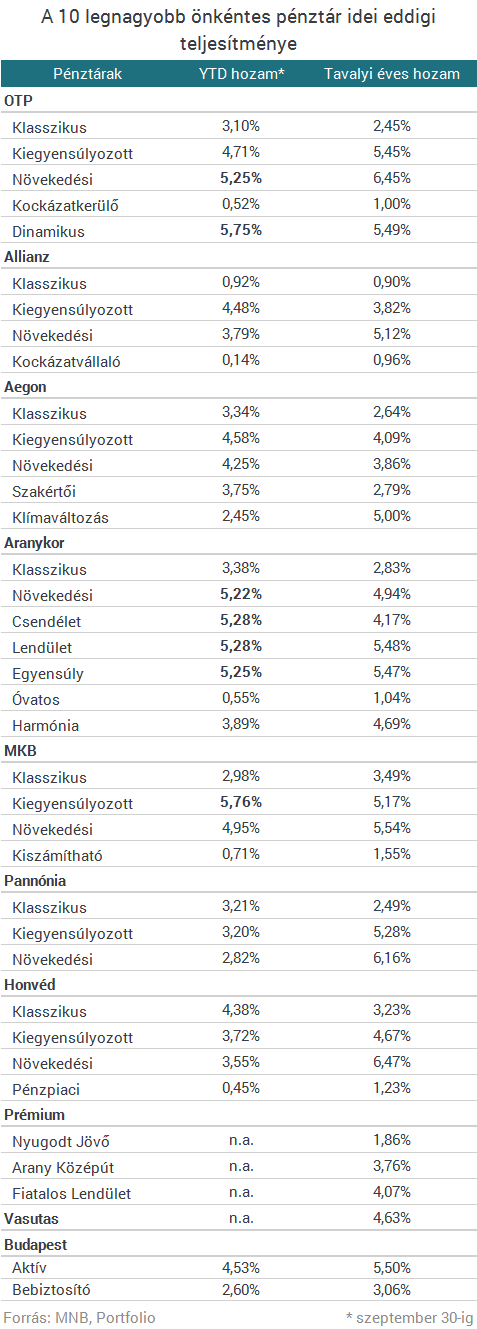

- a pontos értékekről mindössze az MNB évente megjelenő hozamadataiból tájékozódhatunk,

- hiszen a felügyelet oldalán található, aktuális összefoglaló is hiányos.

Persze a saját egyenlegét többnyire minden tag láthatja online, viszont más, esetlegesen választható portfóliókét többnyire nem. A transzparencia hiányát az okozza, hogy míg némely pénzátár elszámoló egységes nyilvántartást vezet (vagyis egy befektetési alaphoz hasonlóan mutatja ki az árfolyamát), más szereplők nem ilyen rendszert használnak.

Röviden összefoglalva tehát, nemcsak, hogy nem tudjuk eldönteni, hova van befektetve a pénzünk, de még azt is erősen nehézkes megállapítani, hogy éppen hogy teljesít a befektetésünk.

Vannak rejtett költségek is

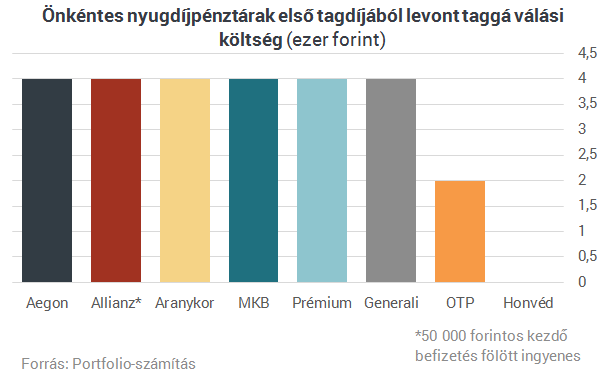

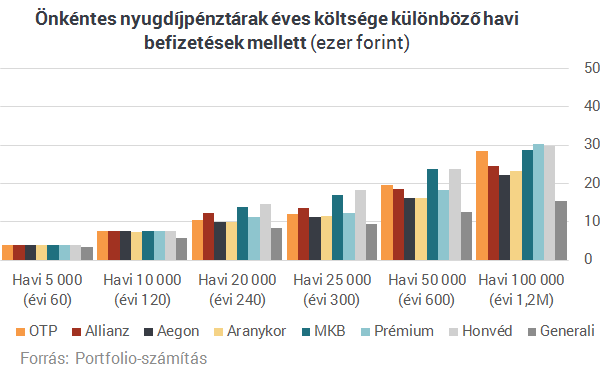

Ha rendszeresen fizetjük önkéntes nyugdíjpénztári megtakarításunkat, alapvetően három lényegesebb költségelemmel találkozhatunk:- A taggá válás költségét,

- a működési és likviditási tartalékként működő sávos, folyó költséget,

- valamint a befektetési szabályokban, alapszabályokban többnyire nem megtalálható mögöttes vagyonkezelési költséget kell kifizetnünk - ennek rejtett mivolta már csak azért is problémás, mert ez a költségelem képezi a pénztárak legnagyobb bevételi forrását (amennyiben ez saját vagyonkezelőn keresztül történik).

A nyolc legnagyobb taglétszámmal rendelkező önkéntes nyugdíjpénztárat megvizsgálva levonhatjuk azt a következtetést, hogy a taggá válás minimális ráfordítást igényel, mindössze párezer forintos költség, de van, ahol ingyenes.

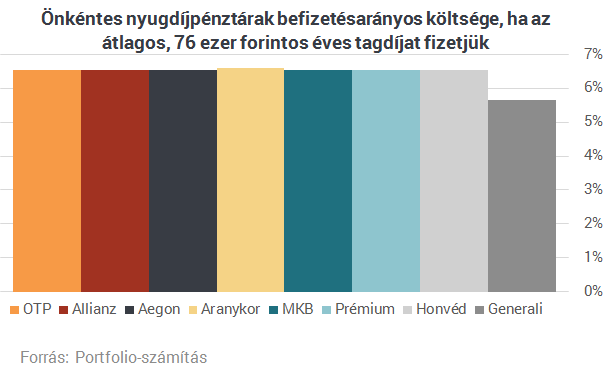

Az önkéntes nyugdíjpénztárak fő bevételi forrását mégsem a befizetésarányos költségek jelentik, hanem a teljes vagyonra vetített portfóliókezelési költség, amelynek létéről a pénztárak tagja általában még csak nem is tud, pedig például megtakarítási célú életbiztosítások esetén már a Teljes Költségmutató (TKM) ezeket az elemeket is tartalmazza.

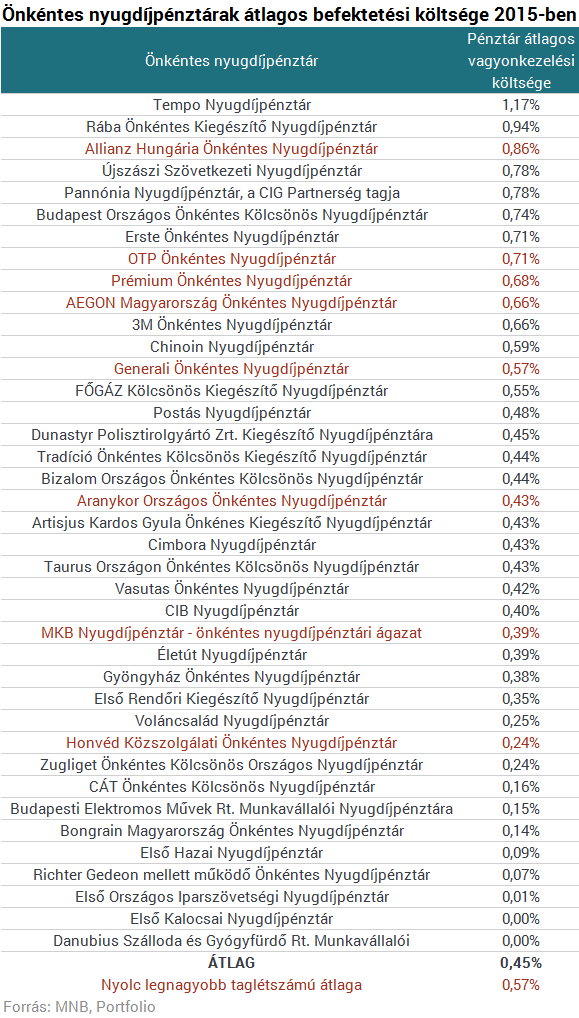

A szektor egészére vonatkozó MNB-adatok alapján van csak információnk arról, hogy ez a költségelem mekkora részét képezi a teljes költségterhelésnek: a legfrissebb, 2014-es díjterhelési mutatói alapján a pénztárak legnagyobb költségelemét már a rejtett vagyonkezelési költség képezi - a teljes, 0,78 százalékos átlagos díjterhelésből 0,47 százalék a befektetés menedzselésének költsége. Ez a mutató egyébként az aktuális évben a pénztár teljes portfóliójából levont költséget vizsgálja, tehát olyan tagok adatai torzíthatják a statisztikát, akiknek a vagyona a pénztárban van, viszont nem fizetnek tagdíjat.Az alábbi táblázatban az MNB által közzétett bruttó és nettó hozamok különbségéből számoltuk ki, hogy mennyi lehetett az önkéntes nyugdíjpénztárak súlyozatlan átlagos vagyonkezelési költsége:

Várható, hogy átláthatóbb lesz?

Két törvényi változás is következik, ami az önkéntes nyugdíjpénztárakat és pénztártagokat érintheti: a MIFID II és egy május végén elfogadott módosítás az Önkéntes Kölcsönös Biztosító Pénztárakról szóló (Öpt.) törvényen:- A MIFID II irányelv szerint az összes befektetési terméknek részletes tájékoztatóval kell rendelkeznie, amelyben minden költséget legalább évente egyszer fel kell tüntetni. Ezen kívül a jogszabályok a termékek ügyfeleinek külön beleegyezése nélkül végrehajtott portfóliókezelést, a mögöttes befektetések összetételének transzparenciáját, valamint a tájékoztatók terjedelmét és tartalmát is szabályozni fogják majd, ezekről azonban konkrétumokat még ritkán hallani. A szabályozás 2018 januárjában lép életbe, legfrissebb információink szerint az önkéntes nyugdíjpénztárakat - mivel nem befektetési vállalkozásokként, befektetési szolgáltatóként működnek - nem fogja érinteni, ettől függetlenül a helyi szabályozóknak kell a rendelkezést beiktatniuk, így nem kizárt, hogy az MNB a pénztárakat is szabályozni fogja, bár a felügyelet erre nem adott semmilyen előrejelzést.

- Az Öpt. módosításának értelmében a toborzásért csak a befolyt tagdíj 20 százalékának megfelelő jutalékot fizethet ki a pénztár, csak a működési tartalékból, az első két évben. Mivel ez a limit magasabb, mint a jellemzően maximum 10 százalékos működési költség, amit a pénztárak elvonnak, ha csak nem dönt az összes nagy szereplő arról, hogy egyszerre megduplázza a költségeit (amit jelenleg nem tehetnek meg), ennek a törvénynek semmilyen hatása nem lesz.

Végül érdemes leszögezni, hogy az önkéntes nyugdíjpénztárak kiváló öngondoskodási formát jelentenek, a probléma egyedül a transzparencia hiányával van: miközben a befektetési alapokra, megtakarítási biztosításokra egyre szigorúbb átláthatósági szabályok vonatkoznak, a pénztárakat egyelőre érintetlenül hagyta a szabályozó.

A pénztárak előnyeiről itt írtunk:A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Az USA feldarabolná Ukrajnát, új offenzívára készül Putyin, – háborús híreink szombaton

A legfontosabb eseményekről folyamatosan beszámolunk.

Súlyos fagy pusztított Törökországban – Egyes régiókban -15 Celsius-fok alá süllyedt a hőmérséklet

Veszélyben az élelmiszerellátás és az inflációs célok.

A WTO vezető közgazdásza szerint a vámoktól várt előnyök aligha valósulnak meg

A vámtarifák előnyösek lehetnek azoknak a hazai iparágaknak, amelyek versenyeznek az importált termékekkel.

A Harvard Egyetem professzorai beperelték a Trump-kormányt

A szövetségi támogatások megvonása miatt.

Top 10 osztalék részvény - 2025. április

Április elsején kijött Justin Law listája az osztalékfizető részvényekről, a Google pedig megtréfált, és berakta az értesítő levelet a spam mappába, ezért csak most csináltam meg a listá

NAV késedelmi pótlék változások 2025-től - havonta kell megfizetni a pótlékot

A NAV 2025-től új rendszert vezet be a késedelmi pótlék kiszabására: az éves egyszeri előírás helyett havi rendszerességgel kerülnek előírásra a késedelmi pótlékok az adószámlán. Ez a![]()

Fából készült felhőkarcolók jelenthetik az építészet jövőjét

A modern építészetről a legtöbbeknek a beton, az acél vagy a tégla juthat eszébe alapanyagként, valójában azonban a fa is tökéletesen megfelel erre a célra. Számos vo

Geotermikus energia: a második Trump-ciklus nagy nyertese?

Donald Trump energiaügyi reformjaninak az olajvállalatok mellett a geotermikus energiával foglalkozó cégek lehetnek a legnagyobb nyertesei.

Mit keres Deadpool egy kisvárosban? Hollywoodi sztori Ryan Reynoldsszal

Aki ismeri a walesi csoda alaptörténetét, annak a válasz már részint ismerős lehet. Azonban számos részlet bújik meg a Wrexham AFC hihetetlen felemelkedése mögött. És...

The post Mit keres De![]()

Az S&P 500 ETF olcsóbb! - Bognár FIRE Balázzsal

Stúdiónkban az S&P500-azók és a FIRE képviselője, Bognár Balázs. Meg egy kis betevő Trump. Milyen platformokon találjátok még meg? A HOLD After Hours podcastek megtalálhatók...

The post A![]()

Meg lehet úszni befektetés nélkül? Esnek a piacok!

Mielőtt belekezdünk, előrebocsátom, hogy nem, nem kell kivenned a pénzed a befektetéseidből. Hacsak nem vagy aktív kereskedő, akkor még az éppen aktuális amerikai (vagy kínai/orosz) elnök agy

Itt a 4,75%-os kamatú lakáshitel

Hitelügyintézős Gáborunk írt egy új cikket, a CIB 4,75%-os lakáshiteléről. Ez nem olyan kamu, mint a fiatalok 5%-os lakáshitele, ehhez tényleg hozzá lehet jutni, igaz, CSOK hitelt is kell vele

Kerékpáros felfedezőtúrák a Duna és az Alpok között (x)

Zubogó patakok, lélegzetelállító szurdokok és festői hegyi tavak

- Formálódik Donald Trump nagy terve – Ravasz húzással kényszerítené térdre Oroszországot

- Von der Leyen ultimátuma Trumpnak: esélyt ad az EU a tárgyalásoknak, de nem örökké

- Trump meghátrál! Tépik a piacokat

- Itt a Telekom bejelentése: változik az inflációkövető díjkorrekció

- Bod Péter Ákos: Az egész világ megfizeti Trump tévedését

Hogyan vágj bele a tőzsdei befektetésbe?

Első lépések a tőzsdei befektetés terén. Mire kell figyelned? Melyek az első lépések? Mely tőzsdei termékeket célszerű mindenképpen ismerned?

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.

Trump miatt rángatóznak a tőzsdék – Mi jelent most menedéket?

Gyorsan változnak az események Amerikában.

Kockázat vagy lehetőség a génmódosított élelmiszer?

A génmódosítás és a génszerkesztés fontos lehet az élelmezési válság és a klímaváltozás elleni küzdelemben, de sokan félnek tőle.

Nagy hibát vétett Donald Trump, és hol lehet még a szakadék vége?

Folytatódik a vámháború.

Kiadó modern irodaházak

Az iroda ma már több, mint egy munkahely. Találják meg most cégük új otthonát.