Járadékadó

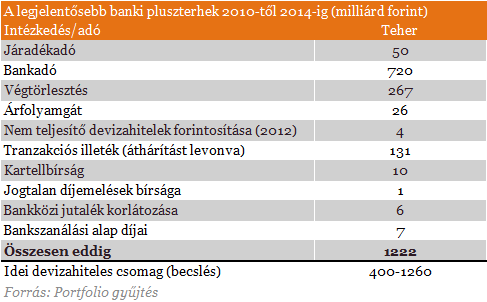

A bankok 2007 óta az állami kamattámogatással, kamatkiegyenlítéssel közvetlenül vagy közvetetten érintett hitelállományuk alapján kamat és kamatjellegű bevétel címén befolyt összeg után 5 százalékos járadékadót fizetnek. Az OTP tavaly év végi tájékoztatója szerint ez 2010-óta évente durván 10 milliárd forintot tett ki szektorszinten, idén szintén ennyit kell befizetniük a bankoknak. A járadékadó 2010-től 2014 végéig összesen 50 milliárd forintot tesz ki.

Bankadó

A 2009-es módosított mérlegfőösszeg alapján számított bankadó minden évben 144 milliárd forintot tesz ki szektorszinten, 2010 óta durván ennyivel duzzasztják a bankok a költségvetést ezen a címen. Az adó kulcsa sávos, de 2011-ben változott: 50 milliárd forintos adóalapig 0,15%, efölött azonban a 2010-es 0,50%-ról 0,53%-ra nőtt az adó kulcsa. A bankadó alapjából a 2010-eshez képest levonásra kerülnek bizonyos tételek (döntően az EU-s leányvállalatok felé fennálló követelések), ezek azonban a bankok jó része esetében nem jelentenek számottevő változást az adófizetési kötelezettségben és a várható költségvetési bevételben sem. Ahol viszont a leánybankok miatt könnyebbséget jelent (pl. OTP), ott a kulcs fent említett növekedése ezt jórészt elvitte. (A bankadó végtörlesztés miatti kedvezményét a végtörlesztésnél számoltuk el.)A bankadó 2010-től 2014 végéig összesen 720 milliárd forintot tesz ki.

Végtörlesztés

A rögzített árfolyamú végtörlesztés 2011 szeptemberétől 2012 februárjáig tartott. A bankok közvetlen végtörlesztési vesztesége 370,2 milliárd forint volt, amit a bankadóból való leírhatóság valamivel kevesebb, mint 30%-kal mérsékelt (nem minden bank tudta teljesen kihasználni az adóalap csökkentést teljes mértékben). A végtörlesztés banki terhe: 266,5 milliárd forint.

Árfolyamgát

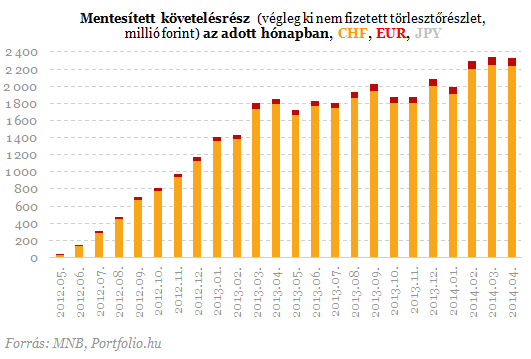

A devizahitelesek az Árfolyamgát II. indulása óta összesen 35,3 milliárd forint (ez a rögzített árfolyam feletti kamatrész) megfizetésétől mentesültek végleg, ennek felét a bankok, felét az állam fizeti. A bankok tehát 17,5 milliárd forintot engedtek el a devizahiteleseknek két év alatt. Ha mostantól egyetlen adós sem lép be az árfolyamgátba, akkor a legutóbbi (áprilisi) hónap mentesített követelésrészével számolva további 8,8 milliárdot engednek el a bankok 2014 végéig. Az árfolyamgát banki terhe év végéig a korábbiakkal együtt 26,3 milliárd forint.

2012 május 15-ig azon devizahitelesek, akik 2011 szeptember 30-án több, mint 90 napos késében voltak, kérhették a hitelük kedvezményes forintosítását. A forintra váltott hitelek negyedét a banknak el kellett engednie, ennek a veszteségnek azonban a 30 százalékát leírhatták a bankadóból. Így mivel a bankadónál teljes összeggel számoltunk, ezt a 30 százalékot egy az egyben levonjuk a bankszektor ezzel kapcsolatban keletkezett veszteségéből, amely így 4 milliárd forintot tett ki.

Nemzeti Eszközkezelő

Az Otthonvédelmi Akcióterv keretein belül létrehozott Nemzeti Eszközkezelő a jelzáloghitel-törlesztésben bajba került hiteladósok ingatlanát az adós kérelmére az állam javára a bankoktól diszkonttal megvásárolja, és biztosítja a bérlés lehetőségét. Az eszközkezelő kérdésünkre elárulta, hogy 2012 eleje és 2014 május végéig 30,8 milliárd forintot fizetett ki a jelzálogjoggal terhelt ingatlanok megvásárlásához kapcsolódóan. A költségvetési forrás felhasználásával a NET- program 68,2 milliárd forint jelzáloghitel-tartozásból fakadó követelést semlegesített. Ugyanakkor azt az MNB-től és a NET-től sem tudtuk meg, hogy szektorszinten mekkora céltartalék-felszabadítást eredményezet a követelések leírása, így a banki terhet nem tudjuk számszerűsíteni a bizonytalanság miatt.

Tranzakciós illeték

A 3 ezrelékes tranzakciós illetéket az átutalási és kártyás fizetési, valamint 6 ezrelékes kulccsal a készpénzfelvételi tranzakciókra vetették ki. Az állam nem kincstári tranzakciós illetékbevétele tavaly több mint 210 milliárd forintra rúgott pótadóval együtt (kincstárival együtt 260 milliárd volt), idén kincstári befizetésekkel együtt kicsit többel, 269,4 milliárd forinttal tervezték a költségvetést.

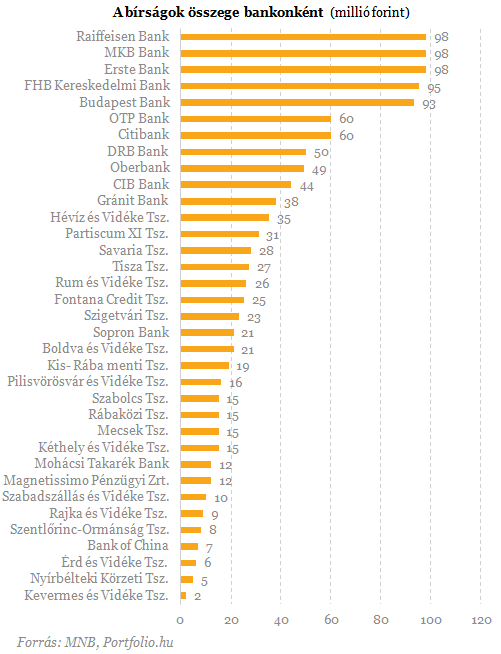

Becsléseink szerint a bankok tavaly a kizárólag rájuk jutó körülbelül 190 milliárdos teherből 114 milliárd forintot hárítottak át az ügyfelekre, vagyis a nettó teher körülbelül 75 milliárd forint volt. Az ingyenes készpénzfelvétel bevezetése miatt becslésünk szerint 36 milliárdnyi illeték áthárítása vált lehetetlenné. Az MNB által kiszabott bírságok következtében további 10 milliárd forintnyi áthárított terhet vissza kellett fizetniük az ügyfeleknek, a becsült 36 milliárdon felül idén is körülbelül ennyit nem tudnak még áthárítani. Megjegyzendő, ez utóbbi 3 tétel (10+10+36 milliárd) erős becslésnek számít. Tranzakciós illeték terhe a becsült áthárítást levonva év végéig: 131 milliárd forint.

Ahogy fent is említettük, a tranzakciós illeték át nem háríthatósága miatt 36 milliárdos bevételkiesést okoz az intézkedés, de van egy nehezebben számszerűsíthető hatása is. A bankok a készpénzfelvételi szolgáltatásért saját jogon is díjat szedhetnének, amit így nem tehetnek meg az első két pénzfelvételi alkalomnál.

Bírságok

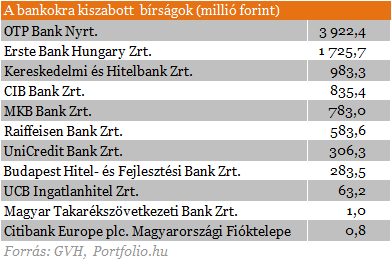

2013 novemberében a GVH összesen 9,5 milliárd forintra bírságolt meg 11 pénzintézetet "a végtörlesztés korlátozására irányuló összehangolt magatartás miatt". A versenyhivatal szerint a bankok a hitelkiváltó hitelek nyújtásának korlátozása révén a fix árfolyamú végtörlesztések csökkentése érdekében összehangolták a stratégiájukat, s ennek során üzleti titoknak minősülő információkat is megosztottak egymással.

A bankközi jutalékot a kártyás fizetések értéke után szedik be a kártyakibocsátó bankok, vagyis a kártyás fizetési forgalom alapján jó közelítéssel lehet megbecsülni, hogy eddig a bankszektornak mekkora bevétele keletkezett a jutalékokból. A jutalékot 2014 elejétől kezdve 0,2 százalékban korlátozzák egységesen a belföldi betéti, és 0,3 százalékra a hitelkártyás fizetéseknél. Legutóbbi becslésünk erre vonatkozóan 2012-es adatokon nyugszik, de 2013-ban nem változott lényegesen a tranzakciós forgalom.A bankközi jutalék korlátozásának banki terhe 2014 végéig: 6 milliárd forint.

Bankszanálási alap díjai

A bankszanálási törvény elfogadását követően még idén be kell fizetniük a pénzintézeteknek az alaphoz való csatlakozási díjat, mely szektorszinten kb 0,5 milliárd forintot tesz ki. 10 év alatt (2026-ig) a biztosított betétállomány 1 százalékának kell előállnia, vagyis 2012 végi legfrissebb adatunk szerint 127,7 milliárd forint kell összeadniuk éves, kockázati és csatlakozási díjak formájában. Az éves és kockázati díjak mértékét egyelőre nem határozták meg, így még nem lehet tudni, hogy ez mekkora pluszterhet jelent idén a bankoknak. Ha viszont időarányosan számolunk, akkor a fennmaradó fél évre körülbelül 6 milliárd forint jut az említett 0,5 milliárdos csatlakozási díjon felül. A bankszanálás terhe 2014 végéig tehát körülbelül 6,5 milliárd forint.

Idei devizahiteles csomag

Az idei, többlépcsős devizahiteles csomag várható hatása a rendkívül bizonytalan kimenetelek miatt egyelőre nagyon nehezen becsülhető, de a legvalószínűbb szcenáriókat figyelembe véve 400-tól akár egészen 1260 milliárd forintig is elképzelhető az az egyszeri veszteség, amelyet elszenvednek emiatt. Az Erste a várható veszteségek miatt profit warningot jelentett be.