Ezermilliárdos mentőcsomagot kaptak a magyar bankok

Tőke: be

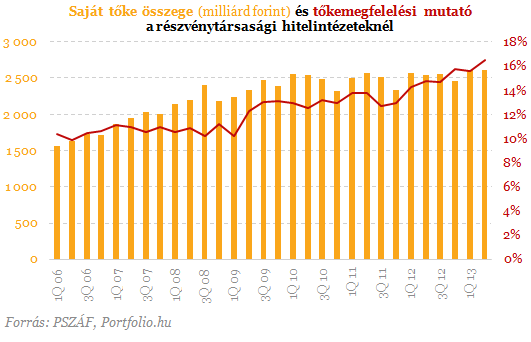

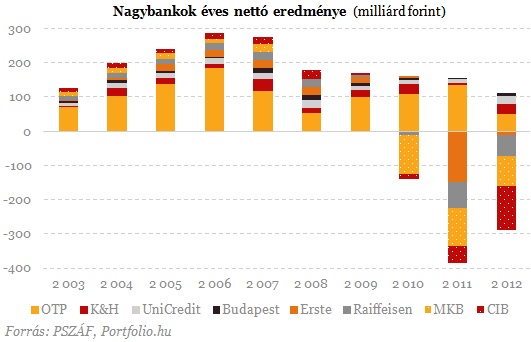

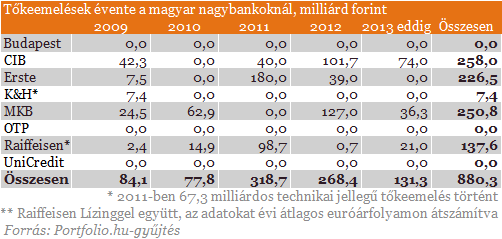

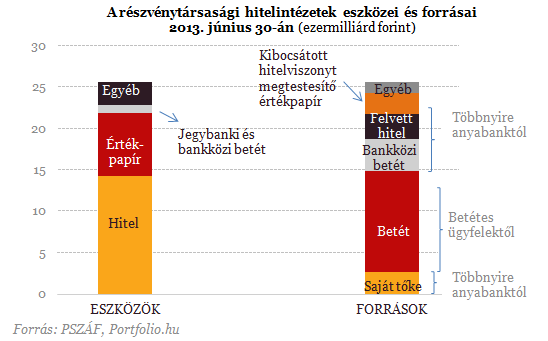

A CIB Bank múlt héten bejelentett 37,5 milliárd forintos tőkeemelése apropóján megnéztük, hogy is áll tőkével a magyar bankszektor. Az összesített adatok alapján a részvénytársasági hitelintézetek tőkeerősebbek ma, mint az elmúlt években bármikor: tőkemegfelelési mutatójuk a bázeli 8%-os minimummal szemben 16,6%, saját tőkéjük pedig szintén rekord szinten, 2600 milliárd forint felett tartózkodik.

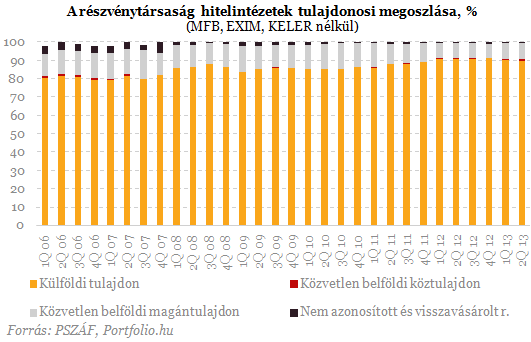

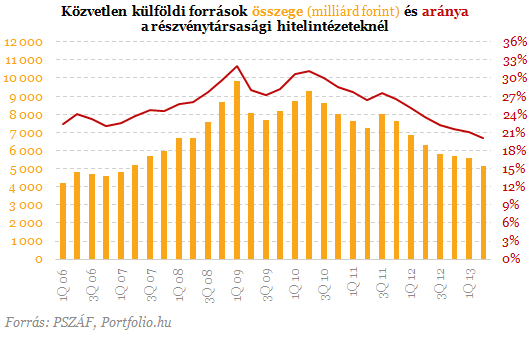

Ha ennyire erős a külföldi anyabankok tulajdonosi elköteleződése, és gyakran tőkét emelnek leánybankjaiknál, akkor miért beszél a sajtó időről időre anyabanki forráskivonásról, amely hátráltatja a hitelezést? Még az október 1-jével jegybankba olvadt PSZÁF statisztikáiból is az olvasható ki, hogy a közvetlen külföldi források összege a 2008. szeptemberi 7603 milliárd forintról 2013 közepére 5161 milliárd forintra csökkent, ami durva mértékű forráskivonásnak tűnik.

Bár a sorozatos tőkeemelés a fentiek alapján inkább pozitív, a forráskivonás pedig inkább negatív jelenségnek tűnik, ennél sokkal árnyaltabb a kép. Annak dacára, hogy a tőkeemelés az anyabankok erős tulajdonosi, a forráskivonás pedig a gyengülő hitelezői elköteleződésére vall, mindkettőnek van ellentétes értelmezése is. A tőkeemelés ugyanis nem más, mint egy szükséges rossz egy anyabank számára, ha a megemelt tőkén alig, vagy egyáltalán nem képes megtérülést elérni. Márpedig ezt láttuk az elmúlt években, amikor érdemesebb volt egy cseh vagy szlovák leánybanknál elhelyeznie tőkét. A forráskivonásnak viszont pozitív olvasata is van: csökken általa a hazai bankok külföldi forrásokra való ráutaltsága, és rajtuk keresztül a nemzetgazdaság (krízishelyzetekben veszélyes) pénzügyi függősége is.

Hasonló témában írt korábbi cikkünk:A magyar bankszektor aktuális helyzete is fontos témája a Portfolio.hu október 17-ei Budapest Economic Forum elnevezésű konferenciájának, amelyre az Ön jelentkezését is várjuk!

Brutálisan megcsapták a tőzsdéket Trump bejelentései után

A futures indexek nagy esésben vannak.

Megjöttek Trump bejelentései - Mit művel az amerikai dollár és miért?

Megjöttek a bejelentések.

Megjött a kereskedelmi háború új fázisa, véget ért az eddig ismert globalizáció

Trump bejelentése és a megelőző órák, folyamatosan frissülő cikkünkben.

Futárok titkos üzenete a hatóságoknak: elképesztő munkakörülmények és alacsony bérek

A Wolt és a Foodora dolgozói is besokalltak.

Kétségbeesett lépésről döntött Oroszország, a saját területeken robbantottak

A Belgorod megyei Popivka közelében semmisítettek meg egy orosz gátat.

Putyinnal találkozott a kínai külügyminiszter, evakuálás kezdődött Oroszországban – Háborús híreink szerdán

Folyamatosan frissülő hírfolyamunk.

A kínai siker árnyoldalai

Kína olyan mennyiséget exportál, hogy kimondani is rossz. Érdemi belső fogyasztás híján marad a kivitel, amivel még lehet foltozgatni a GDP-adatokat, ám mindez a céges...

The post A kínai siker![]()

Mennyit bukhatsz ingatlan bérbeadás esetén az adózáson?

HitelesAndrás - Keress, kövess, költözz! Mennyit bukhatsz ingatlan bérbeadás esetén az adózáson? Ha ingatlan bérbeadásra adod a fejed, érdemes tisztában lenni azzal, hogy milyen adózási leh

Az osztalék portfólióm - 2025. március

Megcsináltam azt az optimalizálást, amit a legutóbbi posztomban leírtam. A vásárlásokkal lehettem volna kicsit türelmesebb, de hosszú távon nem nincs különösebb jelentősége, és az aljakat

Uniós zöld szabályok: komoly kihívás előtt a MENA-régió földgázexportőrei

A szigorodó uniós szabályozások hamarosan komoly nehézségek elé állíthatják a MENA-régió földgázexportőreit.

Hatékony HR-folyamatok 2. rész: A teljesítménytől a megtartásig

A vállalati sikerhez vezető út továbbra is az embereken keresztül vezet. A hatékony HR-folyamatokat bemutató blogsorozatunk második részben tovább haladunk a humánerőforrás-kezelés fejlettebb![]()

Felzárkózni Amerikához: komoly ára lesz, de szükséges

\"A háborúhoz három dolog kell: pénz, pénz, és pénz!\" Az év eleje óta az európai stratégiai függetlenedés és az Egyesült Államokhoz való katonai felzárkózás kérdései...

The post Felz![]()

Vagyontervezés új környezetben - gyere el a debreceni szakmai reggelinkre!

Hogyan tervezz okosan a gyorsan változó pénzügyi és adózási környezetben? Gyere el április 15-én Debrecenbe a HOLD és az Andersen közös szakmai reggelijére. Az esemény...

The post Vagyonterv![]()

Pár válság után már nem pánikolsz

\"Ez egy igazi HOLD-sztori: találtunk egy kicsi, gyenge céget egy apró szigeten, amire senki sem figyelt, és megláttuk benne az értéket.\" A hazai alapkezelői piac...

The post Pár válság után m![]()

AACSB akkreditált a Pannon Egyetem Gazdaságtudományi Kara (x)

Az anyavállalat támogatásával újul meg a magyar Audax stratégiája (x)

- Nagy Márton: csökkenhet a lakossági állampapírok prémiuma, és jön a szigorúbb állampapírtartás

- Drámai jóslat érkezett a nyári időjárásról: nagyon fájdalmasan érintheti Magyarországot

- Megtudtuk: komolyan érdeklődik az Egyesült Államok a Paksi Atomerőmű és több SMR-szerződés iránt is

- Óraátállítás 2025: kezdődik a nyári időszámítás

- Már csak egyetlen hatalom áll Donald Trump útjában – Meg fogják állítani?

Tőzsde kezdőknek: Hogyan ne égesd el a pénzed egy hét alatt!

Előadásunkon bemutatjuk a Portfolio Online Tőzsde egyszerűen kezelhető felületét, a számlatípusokat és a gyors kereskedés lehetőségeit. Megismerheted tanácsadó szolgáltatásunkat is, amely segít az első lépések megtételében profi támogatással.

Warren Buffett helyett én: Kezdők útmutatója a befektetéshez

Fedezd fel a befektetés világát úgy, ahogy még sosem! Ez a webinárium egyszerűen és érthetően mutatja be az alapelveket, amelyekre még a legnagyobb befektetők, mint Warren Buffett is esküsznek.

Harmadik ciklusára készül Donald Trump? Ez lehetséges?

Beindult a jogi csűrés csavarás.

Új tervei vannak a kormánynak – De mennyire reálisak a számok?

Ezt elemeztük a Checklist keddi adásában.

Az amerikaiak is beszállnak a paksi projektbe?

Jöhetnek a kis moduláris reaktorok?

Eladó új építésű lakások

Válogass több ezer új lakóparki lakás közül Budán, Pesten, az agglomerációban, vagy vidéken.