Keltner csatorna

A Keltner csatorna első ránézésre nagyon hasonlít a Bollinger szalagra , itt is három vonal határozza meg az indikátort. Az eredeti keltneri definíció alapján a középvonal nem más, mint a tipikus ár 10 napos periódusú mozgóátlaga. A tipikus ár a napi minimum, maximum és a záróár átlaga. Az alsó és felső szalagok meghatározásához eredetileg a gyertyák minimuma és maximuma által meghatározott területének átlagát számították ki, melynek többszörösét kivonták illetve hozzáadták a középső vonalhoz. Napjaink grafikonrajzolóiban a középvonal leggyakrabban egy exponenciális mozgóátlag, melyektől a távolságot - Linda Bradford publikációja óta - az Average True Range indikátor (ATR) többszörösével számítjuk.

Kereskedés a Keltner csatorna segítségével

A Keltner csatorna használatát leginkább trendelő piacon érdemes megfontolnunk, bármilyen időtávon, hiszen ekkor ad igazán jó jelzéseket. Tipikus paraméterként a 10, illetve a 20 napos mozgóátlagot, valamint az 1,5-2-es ATR értéket használhatjuk. Mivel az indikátor önmagában alkalmazva csak gyenge jelzést ad, így a Keltner csatornát célszerű a technikai elemzés más eszközeivel (gyertyaformációk, indikátorok) kombinálni.

Az eredeti stratégia

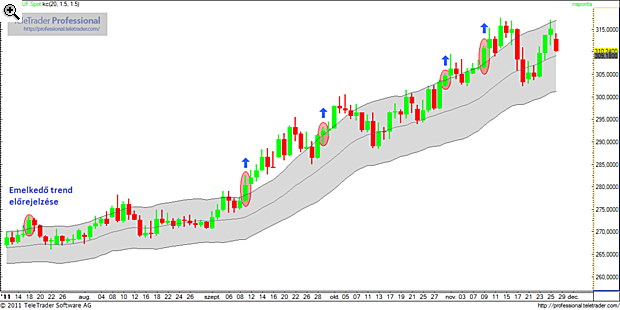

Keltner publikációja szerint vételi jelzést kapunk, ha az árfolyam fölfelé lép ki a szalagból, míg lefelé történő kilépés esetén eladási szignál érkezik. Az alábbi, emelkedő trendben lévő EUR/HUF grafikonon zöld nyíllal jelöltük a vételi szignálokat.

Hasonlóan a Bollinger szalaghoz a felső vonal felett túlvettnek, míg az alsó vonal alatt túladottnak nevezhetjük az árfolyamot. Ilyen esetekben a középvonal közelítését várhatjuk, amely egy korrekciós hullám kialakulását jelenti a grafikonon.

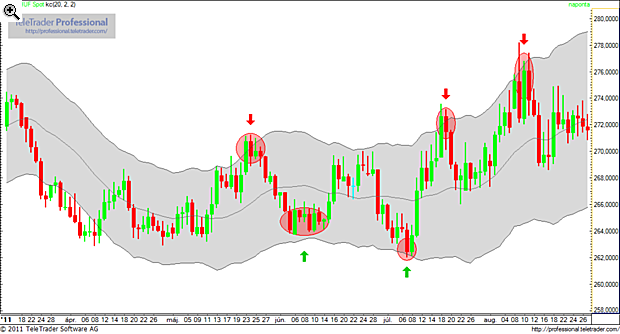

Az előzőhöz hasonló technika, amikor szalagok közötti mozgást akarjuk meglovagolni, és a felső szalag elérésekor eladási, az alsó szalag elérésekor vételi pozíciókat keresünk. Mindkét esetben célszerű a Keltner csatorna jelzését egy momentum indikátorhasználatával is kiegészíteni. A következő grafikonon az alsó vonalnál vételi pozíciót (zöld nyilak) veszünk fel, míg a felső vonal érintésénél eladási pozíciót (piros nyilak) nyitunk. Fontos kiemelni, hogy erősen trendelő piacon hosszabb időre is az alsó vagy felső szalaghoz tapadhat az árfolyam.

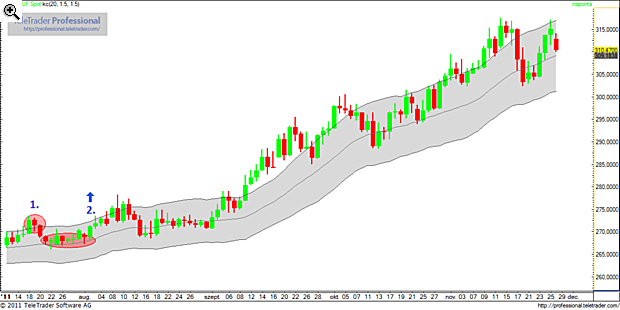

Pozíció felvétele előtt nézzük meg, hogy a Keltner csatorna alsó és felső szalagjai, valamint a mozgóátlag milyen irányba állnak és pozíciót csak ennek az iránynak megfelelően vegyünk fel. Az árfolyam vételi pozíció esetén legyen a mozgóátlag és a felső szalag közötti részben, míg eladási pozíció esetén a mozgóátlag és az alsó szalag közötti részben. A pozícióba lépés mindig a mozgóátlaghoz történő visszatesztelés után történjen.

A pozícióba lépés előtt nem mindegy, hogy hogyan formálódnak és korrigálnak a gyertyák. Álljon itt néhány fontos szabály a gyertyák elhelyezkedését illetően:

- A gyertya kanóca nagyon közel kerül, vagy meg is érinti a mozgóátlagot.

- A mozgóátlagot közelítő, vagy átszúró gyertyának bármelyik kanóca maximum a sáv feléig érhet.

- A gyertya kanóca csak a trend irányával ellentétes irányában vehet fel szélsőséges értéket. Azaz felfelé trend esetén a mozgóátlaghoz közelítő gyertyának nem szabad a minimumán zárnia, hanem annál feljebb szükséges.

A grafikonon a Keltner csatorna beállításaihoz 20-as mozgóátlag, valamint 1,5-es ATR tartozik. Az 1-es pontban az árfolyam kiszúr a csatornából, ami a vevők erejét jelzi. A 2-es pontban jól látható, hogy az árfolyam elrugaszkodott a középvonaltól, ami vételi szignál. Eközben a fenti szabályt egyik esetben sem sérült.

Kilépési pontok meghatározása

Kilépési pontként szolgálhat például a középvonal ellentétes irányba történő áttörése, valamint amennyiben a gyertyatest kiszúrt a szalagok közül, akkor a szalagok közé való visszatérés is. Természetesen a Keltner csatornától elszakadva hagyományos technikai szintekhez is köthetjük a célárat, valamint a veszteségvágó megbízásokat is.

Nagy megállapodás született Ukrajna és az Egyesült Államok között, Moszkvát súlyos támadás érte - Híreink az orosz-ukrán háborúról kedden

Cikkünk folyamatosan frissül az orosz-ukrán háború aktualitásaival.

A nagy megállapodás hírére felszálltak az orosz TU-160-osok: rakétazápor érheti Ukrajnát

Már beszámoltak az első robbanásokról.

Sejtelmes választ adott Moszkva a tűzszüneti megállapodás lehetőségére Ukrajnában

Izgalmas napok következhetnek.

Amerikai-ukrán megállapodás: Donald Trump „táncba hívta” Vlagyimir Putyint

Újra meghívta Zelenszkijt a Fehér Házba.

Zelenszkij bejelentette: Ukrajna elfogadja a 30 napos tűzszünetet, kiderülhet az igazság az oroszokról

Videóüzenetet osztott meg.

Demján 1+1 után se állj le: pénz még van, csak kérni kell!

Az elmúlt hónapokban a Demján 1+1 pályázat felforgatta a pályázati ökoszisztémát.![]()

Az európai autópiac alakulása 2015 és 2024 között

2015 és 2024 között jelentős átalakuláson ment keresztül az európai autópiac. Mai blogposztunkban azt vizsgáljuk, milyen trendek olvashatók ki a főbb mutatókból.

Swiftonomics - Taylor Swift gazdasági hatása

Taylor Swift legutóbbi, 2023 és 2024 között 5 kontinensen zajló, 149 állomásból álló \"Eras Tour\" világkörüli koncertturnéja körülbelül 2 milliárd dollár bevételt generálva világszer

Újabb inflációs adat

A rég legyőzött, földbe döngölt infláció újra feltámadt, a januári siralmas adat után még siralmasabb adatot adott ki a KSH. Nem csak tovább nőtt az infláció 5,6%-ra éves összehasonlít

Újra a rajtnál a legenda - A TAG Heuer-sztori, 2. rész

A TAG Heuer történelmi hullámvasútja során már több csúcs- és mélypontot is megélt, erről az első részben írtunk. Az elmúlt időszakban pedig az LVMH-tulaj Bernard...

The post Újra a rajtn![]()

Adategyeztetési eljárás 2025: fókuszban a jogkövetés és adatminőség

A NAV adategyeztetési eljárása jelentős változásokat hoz, amelyek nemcsak a vállalkozások jogkövetését támogatják, hanem hatékonyabbá teszik a NAV működését is. Az idei év egyik újdons![]()

Jogszabályi ellentmondás a családtámogatásokban: Mit kell tudni a CSOK-ról, CSOK Pluszról és Babaváróról?

HitelesAndrás - Keress, kövess, költözz! Jogszabályi ellentmondás a családtámogatásokban: Mit kell tudni a CSOK-ról, CSOK Pluszról és Babaváróról? Az állami támogatások és kedvezmények

Top 10 osztalék részvény - 2025. március

Tegnap kijött Justin Law listája az osztalékfizető részvényekről, sorba is rendeztem őket gyorsan, itt az eredmény.Fontosabb infók a lista összeállításával kapcsolatbanElőző hónapban 661

- Itt a nagy bejelentés: megállapodott egymással Ukrajna és az Egyesült Államok, jelentős lépés a béke felé

- Pár nap alatt elszabadult a pokol: kegyetlen rezsimet takart a nyugatbarát álca

- Trump háta mögött Ursula von der Leyen kiszervezte az Egyesült Államok mögül a világot

- A világ egyik legerősebb hatalma már a háborúra készül, ennek már látszanak a jelei

- A magyar vétó miatt észrevétlenül, de az EU örökre megváltozott

Új fegyvert vet be a kormány az infláció ellen – Sikerülhet letörni a bolti árakat?

Erről is kérdeztük Török Zoltánt, a Raiffeisen Bank vezető elemzőjét.

Krízisben a kávé: meddig drágulhat még a magyarok kedvence?

Nagy kérdés, hogy lehet-e jó minőségű kávét fenntartható módon előállítani.

Kicselezte Donald Trumpot Ursula von der Leyen?

Az Európai Bizottság elnöke a háttérben fontos lépéseket tett.

Eladó új építésű lakások

Válogass több ezer új lakóparki lakás közül Budán, Pesten, az agglomerációban, vagy vidéken.

Limit, Stop, vagy Piaci? Megbízások, amikkel nem lősz mellé!

Ismerd meg a tőzsdei megbízások világát, és tanulj meg profin navigálni a piacokon!

Divat vagy okosság? ETF-ek és a passzív befektetések világa

Fedezd fel az ETF-ek izgalmas világát, és tudd meg, miért válhatnak a befektetők kedvenceivé!